O mercado internacional de GNL enfrentou desafios únicos no início de 2021, conforme discutido neste artigo de fevereiro. Os preços de GNL spot apresentaram altas históricas motivados por diversos fatores que levaram à “tempestade perfeita”. Uma das razões que induziram o mercado ao seu limite foi a baixa disponibilidade de metaneiros. Com problemas na oferta de GNL em alguns países, os metaneiros precisaram tomar rotas alternativas e mais longas para suprimento da Ásia, que estava com a demanda aquecida. Mais tempo dedicado a uma única viagem, levou a menor disponibilidade de metaneiros e resultou em taxas diárias de afretamento chegando a recordes históricos.

A espinha dorsal do mercado internacional de GNL é a capacidade de transporte por navios a longas distâncias, conectando mercados de gás não fronteiriços. Esse é um ativo genuinamente flexível que diferencia o mercado de GNL do mercado de gás local com transporte por gasoduto. Funcionando como um gasoduto virtual marítimo, o mercado de afretamento tem como desafio principal acompanhar o mercado de GNL e suas tendências, que se tornou especialmente complexo com o crescimento das transações spot.

São dois mercados spot voláteis e suscetíveis às n particularidades dos países vendedores e compradores, sujeitos a choques de demanda, oferta, invernos e verões; e decisões políticas. São mercados ainda buscando um caminho para liquidez e flexibilidade, e que devem estar alinhados para gerar os melhores resultados para os dois mercados. É um casamento complicado e que tem mostrado sinais de desalinhamento.

O objetivo do presente artigo é analisar o setor de transporte de GNL via metaneiros apresentando o histórico e algumas características do mercado atual. Em especial, a análise se volta às dificuldades de alinhamento entre o mercado de GNL e o mercado de transporte marítimo, no contexto de crescimento do mercado spot.

História do GNL: o breakthrough do metaneiro

O primeiro uso comercial em grande escala do gás em seu estado líquido foi em uma planta de peak shaving em 1941, em Cleveland (EUA), no qual o GNL ficava estocado para atender pico de demanda. A planta tinha capacidade de liquefazer 4 milhões de pés cúbicos por dia (aprox. 120 mil m³/d) e capacidade de estocar 150 milhões de pés cúbicos (4,4 milhões de m³) em 3 tanques esféricos (Sliepcevich, 1965). Após alguns anos de funcionamento, foi instalado um tanque vertical adicional, que se mostrou inadequado após alguns meses, ocasionando uma grave explosão que levou 130 pessoas à óbito e à destruição completa da planta.

Por alguns anos após o desastre, não houve investimento em projetos de GNL apesar dos desejos de diversas entidades em desenvolver o conceito de transportar metano a longas distâncias. A história muda de rumo quando um grande consumidor de gás natural de Chicago, diante de um aumento de preço por parte do seu supridor, decide buscar alternativas. William Wood Prince, presidente da Chicago’s Union Stock Yard e Transit Company, em parceria com seu consultor William Morrison, tiveram a ideia de liquefazer o gás natural do Gulf Coast, onde a molécula era abundante e consideravelmente mais barata, e transportá-la por barcaças ao longo do Rio Mississipi até Chicago por 1100 km (Sliepcevich, 1965). Após alguns meses de estudo, a barcaça foi encomendada em um estaleiro. Para o desenvolvimento do projeto e testes necessários, Prince decidiu estabelecer uma joint-venture com a Continental Oil Company, que teria mais expertise em infraestruturas de gás.

Após um período de análise, chegou-se à conclusão de que a barcaça para o transporte de GNL até Chicago não era econômica, mas que seria uma tecnologia mais interessante para transporte a outros países com déficit de gás mais relevante. Com isso em mente e após meses de teste da barcaça, em 1957 estava estabelecido o conceito do navio metaneiro que seria capaz de transportar GNL pelo oceano. Nessa época, a British Gas Council (BGC) mostrou interesse no projeto motivada pelo Clean Air Act de 1956, que encorajava a substituição de carvão por gás no país [1]. Com isso, ficou estabelecido que a Constock [2] iria construir um terminal de liquefação em Louisiana (EUA) e a BGC um terminal de regaseificação em Canvey Island (Inglaterra) e as duas companhias iriam criar uma joint-venture para o desenvolvimento do metaneiro (SIGTTO/GIIGNL, 2014).

O metaneiro foi desenvolvido a partir de um antigo navio da Segunda Guerra Mundial, que foi convertido para receber cinco tanques de alumínio, conforme ilustrado na Figura 1. O Methane Pioneer, como foi batizado o navio, sofreu diversas modificações para poder comportar os tanques criogênicos, mantendo a isolamento térmico e segurança durante a navegação. O Methane Pioneer tinha capacidade total de 5.000 m³ de GNL.

Figura 1 – Tanques do Methane Pioneer

Fonte: Sliepcevich (1965).

Em janeiro de 1959, o Methane Pioneer fez sua primeira viagem que durou 27 dias até a Inglaterra, marcando o início do mercado internacional de GNL. Após seis viagens testes bem-sucedidas e a confirmação de que a tecnologia era segura e viabilizava o transporte de gás entre países, o projeto entre a Constock e a BGC foi finalizado.

Posteriormente, com a descoberta de grandes reservas de gás natural na Argélia, se desenvolveu o primeiro projeto de GNL. O projeto incluía a planta de liquefação em Arzew, na Argélia e os terminais de regaseificação na França e o Reino Unido (Tusiani & Shearer, 2007). Os contratos foram realizados entre GdF (empresa francesa) e a British Methane (empresa inglesa), com a Sonatrach (empresa estatal argeliana), assinados em 1961 e 1962, respectivamente. As exportações na Argélia se iniciaram em 1964 dando oficialmente início a comercialização de GNL no mercado internacional.

Os metaneiros, historicamente, eram dedicados ao projeto específico entre o vendedor e o comprador de GNL. Dessa maneira, o transporte marítimo era integrado ao projeto e muitas vezes não existia um contrato de afretamento explícito, sendo parte integrante do contrato de GNL (Tusiani & Shearer, 2007). Esse modelo deixava pouca ou nenhuma flexibilidade à embarcação, que seguia uma programação rígida de retirada e entrega nos terminais definidos contratualmente.

O mercado de metaneiros hoje

Atualmente, o mercado de afretamento vem se desenvolvendo de maneira mais independente do mercado de GNL, isto é, por companhias que não fazem compra e venda da molécula, apenas vendem o serviço de transporte por navios metaneiros. O instrumento para o fornecimento desse serviço é o contrato de afretamento de navios metaneiros, mais conhecidos como Charterparty Agreements. As partes envolvidas nesses contratos são de um lado a empresa proprietária do navio e do outro lado o player do mercado de GNL (comprador ou vendedor de GNL).

São dois tipos principais de contrato: o “time charterparty” e o “voyage charterparty”. O primeiro tipo é um contrato por um certo período de tempo (meses ou anos), cuja administração é por parte da empresa proprietária do navio, que se responsabiliza por mantê-lo em condições adequadas. A taxa diária neste tipo de contrato deve cobrir tanto os custos de operacionais (OPEX) quanto os custos de capital (CAPEX). Existem outras variações do contrato “time charterparty”. Um deles é o tipo “bareboat” que não inclui o OPEX e o comprador/vendedor de GNL administra a embarcação, outro é o “trip-time” que em geral é para curto período de tempo e com rota específica (Roberts, 2017).

O “voyage charterparty” é um contrato de fretamento para uma (ou mais) viagens específicas e em geral são contratos de mais curto prazo que o “time charterparty”. Esse contrato é mais simples e não inclui cláusulas relacionadas a operação de mais longo prazo, como manutenção de docas (Tusiani & Shearer, 2007). Com o desenvolvimento do mercado spot de GNL, esse modelo de contrato tem aumentado sua participação e relevância no mercado de afretamento.

O preço dos contratos de afretamento é definido por uma taxa diária. Em contratos de longo prazo, essa taxa reflete valores definidos de CAPEX e/ou OPEX e pode se incluir um indexador para atualização da taxa. Em contratos spot para viagens específicas, a taxa diária é definida conforme oferta e demanda das embarcações tendo como mínimo todos os custos associados da viagem.

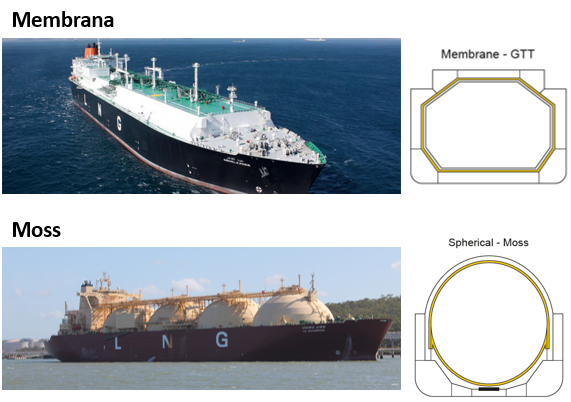

No mercado de transporte de GNL atual, duas tecnologias de tanques criogênicos estão mais estabelecidas. O metaneiro do tipo Moss é constituído por tanques criogênicos esférico, que é um formato resistente às intempéries da viagem, além de manter uma distância maior do casco e evitar vazamentos em possíveis colisões (Caswell, 2016). O tipo Membrana são navios com tanques criogênicos com formato prismático que se encaixam no casco, deixando o deque livre, diferente do tipo Moss.

O metaneiro do tipo Moss é relativamente mais custoso que o tipo Membrana, por demandar maior quantidade de aço e ter menor capacidade em comparação com o tipo Membrana, que possui o benefício de maximizar o volume do cargo e minimizar utilização do espaço do navio (Caswell, 2016). Por essa questão econômica, atualmente existem 460 navios metaneiros do tipo Membrana e 129 do tipo Moss.

Figura 2 – Corte transversal dos tipos de navios de GNL

Fonte: Elaboração própria com informações Caswell (2016).

Também houve evolução relevante com relação ao sistema de propulsão utilizado nos navios. Até o início dos anos 2000, os navios operavam com turbinas a vapor que, apesar do baixo custo de manutenção, implica em alto consumo de combustível. Com a tendência de abandonar as turbinas a vapor em todo mercado de navegação, o mercado de metaneiros acompanhou as inovações. A partir de 2001, surgiram os navios com modelos de propulsão elétricos, que podem utilizar como combustível o diesel, óleo pesado e boil-off [3] dos navios (Gardner, 2017).

O mercado de metaneiros ao final de 2020 contava com 642 navios, sendo 43 FSRUs (GIIGNL, 2021). A maior parte dos navios tem capacidade entre 90 e 210 mil m³ de GNL, conforme Gráfico 1 abaixo. Nos últimos anos, o número de navios com menor capacidade cresceu significativamente, devido ao aumento do mercado de small-scale LNG e utilização para bunker. Atualmente são 58 navios com capacidade abaixo de 50 mil m³. A capacidade total do mercado é de 95,2 milhões de metros cúbicos de GNL, equivalente a 57 bilhões de metros cúbicos de gás (GIIGNL, 2021).

Gráfico 1 – Número de navios por tipo de capacidade (m³)

Fonte: GIIGNL (2021).

Como apontado anteriormente, nos primórdios do mercado de GNL os metaneiros eram dedicados aos projetos específicos. Com a evolução do mercado, o dono do navio se tornou uma entidade distinta e não relacionada aos projetos de GNL. Hoje existe uma grande variedade de proprietários de frotas de GNL, com aproximadamente 100 companhias diferentes nesse mercado, o que impulsiona a liquidez e diversidade de fornecedores (Adede, 2019). A tabela 1 abaixo apresenta as principais empresas independentes de afretamento de metaneiros.

Tabela 1 – Maiores empresas independentes de metaneiros

Fonte: Elaboração Própria.

O metaneiro como estratégia central

Hoje em dia, quem controla o transporte (vendedor ou comprador de GNL), seja por propriedade ou contrato de afretamento, tem uma importante vantagem de flexibilidade na transação da molécula. Gardner (2017) afirma que a propriedade da embarcação, em comparação com a afretamento de longo prazo, permite o maior grau de flexibilidade, pois as disputas cotidianas sobre a manutenção dos navios podem ser evitadas e a utilização da embarcação para outros usos pode ser facilmente alcançada. No entanto, a propriedade traz desafios técnicos e operacionais relevantes que podem ser difíceis de serem resolvidas por um outsider do mercado de transporte marítimo.

De fato, a tendência de crescimento do portfólio dos maiores players do mercado, tem como ponto chave o controle do transporte. Os agregadores (ou portfolio players) são empresas que têm um portfólio de suprimentos a partir de uma variedade de terminais de liquefação e vendem o GNL para uma variedade de compradores, em diferentes condições contratuais. Essas empresas possuem uma gama variada de ativos, desde a produção, liquefação, navios metaneiros, armazenamento e regaseificação; e operam como intermediárias no mercado de GNL, ligando as fontes de fornecimento a diferentes demandas. Historicamente, vemos grandes empresas de petróleo e gás, como Shell, Total e BP, construindo o portfólio de ativos de GNL; mas, mais recentemente, grandes compradores e casas tradicionais de trading de commodities também estão seguindo a mesma estratégia.

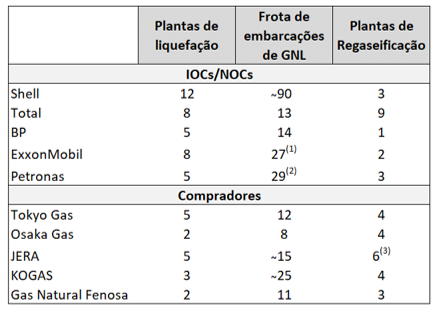

Segundo Hashimoto (2018), a definição de um agregador não é única, uma vez que esses agentes possuem diferentes estratégias e graus de diversificação. No entanto, pode-se estabelecer que o ponto focal deste modelo é ter acesso e controle sobre a frota de navios [4] que permite ao agregador otimizar o fluxo de GNL em sua carteira de contratos. A Tabela 2 abaixo apresenta as infraestruturas dos principais agregadores IOCs/NOCs e compradores.

Tabela 2 – Participação dos agregadores na cadeia do GNL em fevereiro 2019

Nota: A frota de embarcações inclui tanto propriedade como frota contratada (parte da frota contratada pode ser alugada a terceiros). As plantas de regaseificação e liquefação incluem as em operação e em construção. (1) A frota da ExxonMobil inclui àquelas embarcações da joint-venture com os projetos do Catar. (2) Frota da MISC, empresa de transporte subsidiária da Petronas. Parte dessa frota possivelmente está afretada a outros players. (3) Soma das plantas de regaseificação da Chubu Electric e TEPCO, que formam a joint-venture JERA.

Fonte: GIIGNL (2019), pesquisa da autora.

A estratégia de construir um portfólio no mercado de GNL é criar valor otimizando as exposições dos contratos e ativos da cadeia, conforme os preços dos mercados regionais flutuam. A flexibilidade do portfólio está relacionada à disponibilidade dos ativos ao longo da cadeia: a capacidade de comprar ou vender cargas incrementais; o acesso ao mercado de hubs (Europa) por ter garantido capacidade de regaseificação; e a capacidade de mover o GNL em resposta à diferença de preços entre mercados, tendo acesso à capacidade de transporte marítimo (Timera Energy, 2012). Além de construir um portfólio de supridores e consumidores, os agregadores constroem um portfólio de afretamento, entre navios próprios, contratados a prazo e no mercado spot (Songhurst, Jensen & Le Fevre, 2016).

A maior parte da capacidade de metaneiros está contratada pelos agregadores que a utilizam para movimentação de suas cargas e tem participação ativa no mercado spot de GNL. Muitos desses metaneiros, foram construídos mediante assinatura de contrato de longo prazo para dar o suporte necessário para o financiamento dos projetos dos estaleiros. Mas conforme os contratos originais de afretamento vão vencendo, estes são renovados em contratos com menor período, permitindo flexibilidade na frota.

Os metaneiros da frota de cada agregador são utilizados de maneira a maximizar o retorno do seu portfólio, o que não necessariamente significa que ele otimiza sua logística de metaneiros. De acordo com Poten & Partners (2017a), não é incomum que agregadores tenham disponibilidade ociosa de metaneiro em seu portfólio e ainda assim contratem metaneiros no mercado spot. Essas estratégias individuais levam à ineficiência da capacidade de transporte no mercado como um todo e mascaram as necessidades efetivas de expansão de disponibilidade de frota.

Existem alguns esforços para a otimização do transporte, como no caso da aliança entre os players asiáticos, KOGAS, JERA e CNOOC, na qual está prevista a cooperação em negócios de GNL, por aquisição conjunta de GNL, participação conjunta em investimentos upstream e cooperação em transporte e armazenamento. O acordo permite otimizar os arranjos de transporte por metaneiros, através de swaps cargas e uso compartilhado de armazenamento, que é uma infraestrutura deficiente nos três países (JERA, 2017).

As complicações do casamento dos mercados spot

Desde a virada do século, o mercado de GNL vem experimentando uma rápida evolução. Nos anos 2000, apenas 9 países eram importadores e 11 exportadores de GNL, com poucas modalidades contratuais e, em sua maioria, bastante restritivas e inflexíveis. Em 2020, são 43 países importadores e 20 países exportadores, com um volume comercializado de 356 milhões de toneladas por ano (MTPA). Nesses anos, além do crescimento do número de participantes no mercado e forte aumento da capacidade de regaseificação e liquefação, se intensificou o crescimento do mercado spot e de curto prazo: em 1992 este representava apenas 1% do volume total comercializado, em 2019 esse valor cresceu para 40% do total de GNL comercializado (GIIGNL, 2020).

O crescimento do mercado de GNL com a intensificação da comercialização de cargas spot trouxe relevantes desafios para o mercado de navios que teve que acompanhar as inovações e a nova demanda do mercado de GNL. Um dos impactos do crescimento do mercado de GNL no mercado de navios está relacionado às rotas. De acordo com Adede (2019), em 2000 havia 43 rotas entre países, em 2017 esse número aumentou para 261, agregando relevante complexidade logística ao negócio do GNL. Outro ponto nesse sentido, também apontado por Adede (2019), é o crescimento da demanda na Bacia do Pacífico que superou a oferta de GNL da região, o que significa que para supri-la é necessário adquirir o GNL de origens mais distantes. O impacto é que as rotas de comercialização do GNL se tornaram mais demoradas, na média.

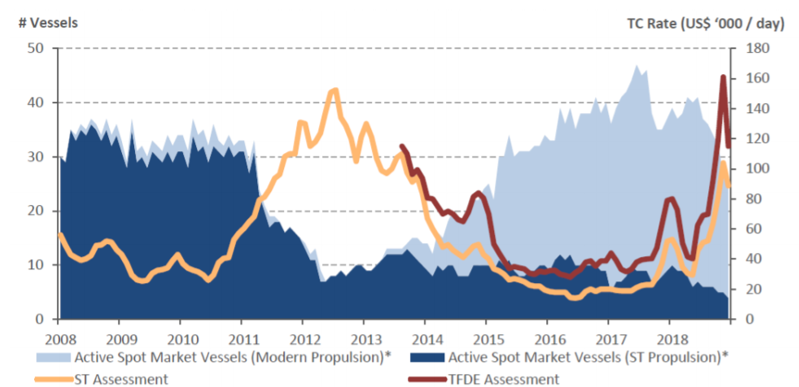

Outra questão está relacionada à disponibilidade de navios para o mercado spot. A construção de novos navios, em geral, está associada a assinatura de contratos de longo prazo, para se adequar as condições de financiamento do projeto. No entanto, desde 2011, temos visto o surgimento de novas construções “especulativas”, ou seja, a construção de navios sem um contrato de afretamento de longo prazo prévio. Esse movimento se justificou inicialmente pelo crescimento da demanda japonesa por GNL após o desastre de Fukushima que resultou em alta demanda por embarcações e, consequentemente, aumento expressivo da taxa de afretamento spot na época. Esse cenário pode ser visto no período entre 2011 e 2014 no Gráfico 2 abaixo.

Gráfico 2 – Metaneiros disponíveis no mercado spot vs. taxas de afretamento – 2008 a 2018

Fonte: Adede (2019).

Os navios ficaram disponíveis para o mercado a partir de 2014, o que reduziu dramaticamente a taxa de afretamento entre 2014 e 2018. Esse cenário levou a um desincentivo por parte dos compradores de capacidade em realizar novos contratos a prazo. Potens & Partners (2017b) explica que se as empresas de metaneiros que não puderem assinar contrato de longo prazo antes da construção do navio ou assinar em prazo mais curto do que o exigido pelos credores tradicionais, eles podem precisar financiar projetos com mais capital próprio ou outras formas de financiamento, que pode encarecer o custo total do projeto.

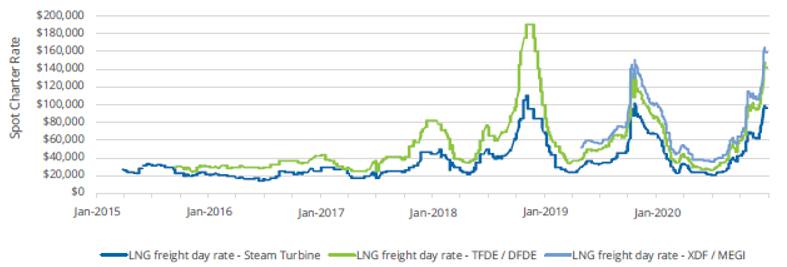

Em 2018/2019, o mercado se encontrou novamente com baixa disponibilidade de metaneiros no mercado spot, levando novamente as taxas de afretamento a recordes históricos. Esse cenário incentivou novamente a construção de navios, muitos deles investimentos especulativos (Petroleum Economist, 2019). O Gráfico 3 abaixo mostra que as taxas de afretamento têm mantido um perfil de alta volatilidade, muito motivado por esse descasamento entre disponibilidade de metaneiros spot e demanda. A exceção foi o pico ao fim de 2019, que foi motivada pela sanção estabelecida pelos EUA à empresa chinesa de metaneiros COSCO, que reduziu a disponibilidade de navios metaneiros ao mercado do Pacífico e aumentou as taxas de afretamento (IGU, 2021).

Gráfico 3 – Taxas de frete de metaneiros spot – 2015 a 2021

Fonte: IGU (2021).

Conclusão

O crescimento do mercado de GNL está agregando elevada complexidade ao mercado de afretamento. As rotas se multiplicaram e os tempos de viagem para uma única carga aumentaram, principalmente com a entrada do GNL dos EUA. Os dois mercados têm baixa liquidez, o que significa que nem sempre é possível encontrar volumes e metaneiros disponíveis, e nem sempre é possível encontrar comprador de volume e capacidade de metaneiro.

Como apresentado no artigo de fevereiro, o mercado de GNL acabou de passar por um ano de swings profundos nas transações spot que foi impactado pela questão de disponibilidade dos metaneiros. Há sinais de que as incertezas vão permanecer sendo regra no mercado de energia, principalmente com a intensificação de extremos climáticos que estão levando a demanda de gás mundial a recordes históricos.

A principal questão é que existe um desalinhamento entre os mercados spot do GNL e de afretamento, que tem intensificado a volatilidade dos dois mercados num movimento retroalimentado de sobreoferta e sobredemanda. Existem sinais de preços nos dois mercados, mas o ajuste de oferta leva anos e envolve decisões de investimento expressivo que são difíceis de serem tomadas sem contratos a prazo, na atual condição de liquidez do mercado. Ainda vamos ver algumas quebras de recordes e mercados estressados, enquanto a liquidez e a flexibilidade são falhas.

Notas

[1] Em 1952, por um período de cinco dias, uma combinação de fumaça de carvão e as condições climáticas produziu uma poluição tão densa que trouxe tráfego rodoviário, ferroviário e aéreo para uma parada e literalmente sufocou as pessoas. Foram cerca de 4.000 fatalidades relacionadas ao caso e é provável que mais 8.000 mortes nos meses seguintes. Esse caso motivou o governo britânico a lançar o Clean Air Act de 1956 (SIGTTO/GIIGNL, 2014).

[2] Joint Venture entre a Union Stock Yard e a Continental Oil Company.

[3] Gás Boil off é uma quantidade de GNL que naturalmente se regaseifica ao longo da viagem e que precisa ser retirada dos tanques criogênicos.

[4] Frota própria ou, mais comumente, arrendamento em contratos de longo prazo.

Referências

ADEDE, A. (2019). Evolution of flexibility / liquidity in the LNG shipping market. 19th International Conference & Exhibition on Liquefied Natural Gas. Disponível em: https://www.gti.energy/wp-content/uploads/2019/10/31-LNG19-04April2019-Adede-Amokeye-paper.pdf.

BOOTH, A. (2021). LNG Winter 2020/2021 – a unique set of circumstances or a predictable inevitability?. Energy Insight 88 – Oxford Institute for Energy Studies. Disponível em: https://www.oxfordenergy.org/wpcms/wp-content/uploads/2021/04/Insight-88-LNG-Winter-2020-2021.pdf.

CASWELL, C (2016). Technical Appendix – Introduction to LNG and LNG Technologies. In: CORBEAU, A. & LEDESMA, D. (Ed.). LNG Markets in Transition: The Great Reconfiguration, Oxford: Oxford University Press.

GARDNER, D. (2017). LNG Shipping. In: GRIFFIN, J. P. (Ed.). Liquefied Natural Gas: The Law and Business of LNG, UK: Globe Law And Business, p. 7-29.

GIIGNL (2020). The LNG industry GIIGNL Annual Report 2021.

JERA (2017). Conclusion of Tripartite MOU between JERA, KOGAS and CNOOC Concerning Cooperation in LNG Business. Disponível em: https://www.jera.co.jp/english/information/20170323_325

PETROLEUM ECONOMIST (2019). Shipping surge and splurge. Disponível em: https://www.petroleum-economist.com/articles/midstream-downstream/tankers/2019/shipping-s-surge-and-splurge .

POTEN & PARTNERS (2017a). Measuring LNG Shipping Demand – Poten LNG Shipping Opinion – April 2017.

POTEN & PARTNERS (2017b). LNG Shipping as a Commodity – Poten LNG Shipping Opinion – May 2017.

ROBERTS, P. (2017). Gas and LNG Sales and Transportation Agreements: Principles and Practice. 5. ed. Londres: Sweet & Maxwell, 2017.

SIGTTO/GIIGNL (2014). LNG Shipping at 50.

SLIEPCEVICH, C. M. (1965). Liquefied Natural Gas – a new source of energy. American Scientist, Vol. 53, No. 2, Junho 1965.

SONGHURST, B., JENSEN, J. & LE FEVRE, C. (2016). Facilities, Infrastructure, and Costs. In: CORBEAU, A. & LEDESMA, D. (Ed.). LNG Markets in Transition: The Great Reconfiguration, Oxford: Oxford University Press, p. 131-208.

TIMERA ENERGY (2012a). Building LNG Supply Chain. Artigo de setembro 2012. Disponível em: <https://timera-energy.com/building-lng-supply-chain-value/>.

TUSIANI, M & SHEARER, G. (2007). LNG: a nontechnical guide. 1 ed. Tulsa: Penwell, 2007.

Sugestão de citação: Prade, Y. C. (2021). O casamento de dois mercados: o GNL e o metaneiro. Ensaio Energético, 05 de julho, 2021.

Editora-chefe do Ensaio Energético. Formada em Economia pelo IBMEC-RJ, mestre e doutora em Economia Industrial pela UFRJ, com doutorado sanduíche em Oxford Institute for Energy Studies.