O mercado de refino no Brasil está passando por uma relevante reestruturação com a redução da participação da Petrobras e entrada de agentes privados, em um contexto de transição energética. No primeiro artigo da nossa série sobre a abertura do mercado de refino brasileiro, analisamos as diferentes experiências internacionais para se extrair boas práticas e dar embasamento à discussão atual no Brasil. Agora vamos explorar o novo ambiente que se desenha para o segmento de downstream nacional destacando os desafios e o potencial para estabelecer e assegurar um mercado aberto, dinâmico, integrado, competitivo e com multiplicidade de agentes.

1. Configuração do Mercado de Refino de Petróleo Brasileiro

O mercado de combustíveis brasileiro está passando pela sua maior transformação histórica, com mudanças estruturais significativas. Esta transformação não ocorre somente no processo de desinvestimento do refino, mas também na mudança dos hábitos dos consumidores, que experimentam o advento da economia compartilhada, que impacta diretamente nos meios de transportes, e com isso, no mercado de combustíveis. Além disso, o mundo está vivenciando uma transição energética, representada pelo Acordo de Paris, que promove mudanças profundas e irreversíveis na maneira de produzir e consumir energia. Soma-se a isso o fato de muitos especialistas do setor de petróleo acreditarem que a partir de 2030 a demanda por petróleo irá reduzir progressivamente devido ao avanço de energias alternativas para a mobilidade elétrica.

Desde a promulgação da Lei do Petróleo – Lei Nº 9.478/1997, só no momento presente, com o processo de desinvestimento no refino, a partir do acordo entre a Petrobras e o CADE (órgão antitruste), é que no Brasil irá se vivenciar de fato a abertura do segmento de downstream. O Termo de Compromisso de Concessão (TCC) entre a Petrobras e o CADE, representa um novo marco regulatório para o segmento de refino nacional. Dessa forma, inaugura-se um novo padrão de concorrência no mercado de refino brasileiro, e o que se espera é um mercado líquido, dinâmico, maior competividade, eficiência econômica, entrada de novos agentes, preços mais competitivos em toda a cadeia produtiva, segurança jurídica, responsabilidade ambiental, investimentos em infraestrutura logística, aumento da produção doméstica e geração de emprego e renda.

Cabe observar que o Brasil é um país de dimensões continentais, com extensas fronteiras terrestres e marítimas, regiões de difícil acesso e logística complexa. Não sendo uma tarefa fácil assegurar o suprimento regular de todo o território nacional, porém apresenta segurança no abastecimento, controle de qualidade dos produtos e proteção ao consumidor. O país é o 4º maior consumidor de combustíveis do mundo, ficando atrás somente dos Estados Unidos, China e Índia. Além disso, tem autorizado pela Agência Nacional de Petróleo, Gás Natural e Biocombustíveis (ANP), 160 distribuidoras de combustíveis líquidos, 20 distribuidoras de Gás Liquefeito de Petróleo (GLP), cerca de 42 mil postos de revenda de combustíveis líquidos e 61 mil revendedores de GLP (ANP, 2019)

O mercado de combustíveis tem o 8º maior parque de refino do mundo e o 1º da América Latina, com capacidade de processar aproximadamente 2,4 milhões de barris/dia de petróleo. O Brasil possui 18 refinarias, das quais 14 são da Petrobras e representam 98,6% da produção nacional, ou seja, embora o monopólio legal tenha terminado, ainda existe o monopólio de facto. O abastecimento nacional é realizado através da produção nacional e importação. Atualmente, o país produz 3 milhões de barris/dia de petróleo e para 2030 está previsto que esta produção irá alcançar cerca de 5,3 milhões de barris/dia de petróleo, em decorrência do pré-sal.

Ao mesmo tempo em que a produção de petróleo cresce, o Brasil continua importando os principais derivados, ou seja, importa-se GLP, gasolina e diesel, com uma dependência de 27%, 7% e 22%, respectivamente. Desse modo, o país permanecerá sendo um grande produtor e exportador de petróleo, e ainda continuará importando derivados de maneira expressiva. Isto posto, se a situação não se reverter até 2030, as importações irão ultrapassar a marca de 500 mil barris/dia de derivados (ANP, 2019; ANP, 2020; ANP, 2021).

2. Programa de Desinvestimentos da Petrobras: desafios e oportunidades

A venda de aproximadamente 50% da capacidade de refino da Petrobras, concomitantemente com a infraestrutura logística relacionada às refinarias que serão vendidas, irá impactar em todos os elos da cadeia de comercialização. A posição dominante da Petrobras no mercado de combustíveis brasileiro, tendo 98,6% da capacidade instalada de refino e o controle da infraestrutura logística, e a possibilidade de o governo intervir nos preços dos derivados, dificultam a atração de investimentos privados relacionados ao setor.

Com efeito, todas as transformações esperadas para o segmento de downstream sinalizam grandes oportunidades para o Brasil construir e dinamizar a infraestrutura logística de distribuição de combustíveis, através de investimentos em infraestrutura primária de abastecimento, terminais portuários, ferrovias, cabotagem, dutos e infraestrutura marítima e aquaviária. No Brasil, o uso destes modais ainda é muito pequeno se comparado aos mercados internacionais. Ademais, é importante aumentar a capacidade de produção das refinarias existentes e até mesmo construir novas.

Em face de todo o exposto, os três pilares fundamentais para que o novo mercado de combustíveis que está sendo desenhado no Brasil tenha sucesso são: i. preços livres com paridade internacional; ii. estabilidade regulatória e segurança jurídica; e, iii. simplificação tributária. Primeiro, os preços devem ser livres, previsíveis e acompanhar as paridades internacionais. Uma sinalização de preços adequada irá permitir investimentos de longo prazo em desenvolvimento do refino, infraestrutura logística e importação. Mecanismos de controle, intervenção de preços e interferência dos agentes públicos acabam por afastar a iniciativa privada. É importante que as autoridades estejam atentas para que não haja abuso e nem desvio de preços em nenhuma etapa da cadeia de comercialização, para não causar distorções na estrutura competitiva e inibir investimentos.

A regulação precisa apresentar estabilidade, clareza, transparência, previsibilidade e contribuir para o desenvolvimento de um ambiente competitivo e favorável aos negócios, ou seja, a regulação precisa evoluir e acompanhar a dinâmica do mercado, sendo capaz de fazer análise de impacto relatório e buscar soluções para eventuais disputas e desvios de conduta. Por fim, a estrutura tributária nacional deve ser simples, transparente, mais eficiente, menos complexa, menos burocrática e sem distorções, para não penalizar os investimentos e trazer insegurança jurídica.

2.1. Análise do Parque de Refino Nacional e Áreas de Influência

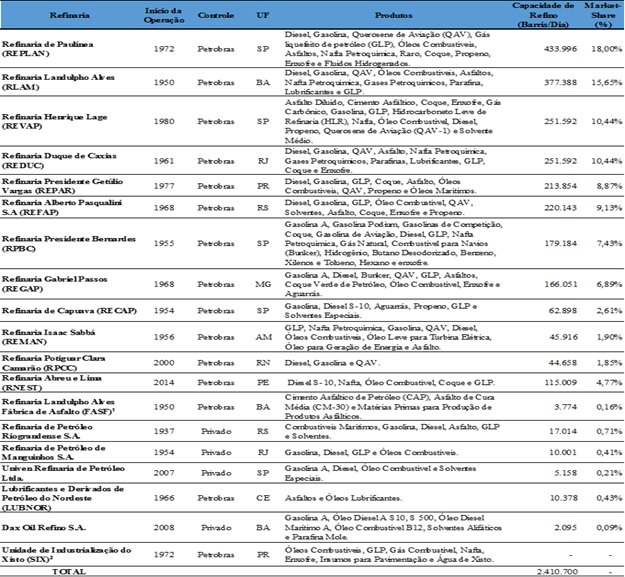

O Brasil possui atualmente 18 refinarias, com capacidade de processar 2,4 milhões de barris/dia de petróleo. Destas, 14 pertencem à Petrobras e são de grande porte, respondendo por 98,6% da capacidade de refino. As outras quatro unidades restantes: Refinaria de Petróleo Riograndense S.A., Refinaria de Petróleo de Manguinhos S.A., Univen Refinaria de Petróleo Ltda. e Dax Oil Refino S.A., são de pequeno porte e abarcam apenas 1,4% de toda a capacidade instalada, como pode ser visto na Tabela 1.

Tabela 1 – Parque de Refino por Regiões no Brasil, Controle, Produtos, Capacidades e Market-Share – 2020

Nota: ¹Fábrica de Asfasto da Refinaria Landulpho Alves (RLAM). ²A capacidade de processamento é de 7.800 t/dia de xisto bruto.

Fonte: Elaboração dos autores a partir de dados e informações da ANP (2020).

Em abril de 2019, a Petrobras aprovou novas diretrizes para a gestão do seu portfólio, considerando a venda de ativos no segmento de refino, incluindo a venda de oito refinarias: Refinaria Landulpho Alves (RLAM), Refinaria Presidente Getúlio Vargas (REPAR), Refinaria Alberto Pasqualini (REFAP), Refinaria Gabriel Passos (REGAP), Refinaria Isaac Sabbá (REMAN), Refinaria Abreu e Lima (RNEST), Lubrificantes e Derivados de Petróleo do Nordeste (LUBNOR) e Unidade de Industrialização do Xisto (SIX). Estas refinarias totalizam uma capacidade de refino de 1,1 milhão de barris/dia de petróleo, o equivalente a 50% da capacidade nacional (Petrobras, 2019a). Dentre as refinarias ofertadas ao mercado, as mais importantes para o parque de refino nacional são: RLAM, REPAR, REFAP, REGAP e RNEST. As outras três restantes são de menor porte, como pode ser visto na Tabela 1. Todas estas refinarias, individualmente, possuem uma área de influência específica e bem definida, que foram estabelecidas através da infraestrutura logística de escoamento do produto. Desse modo, as empresas que irão adquirir estes ativos da Petrobras, irão considerar nas suas expectativas de receita a demanda presente em cada um destes mercados consumidores.

Cabe destacar que, na Resolução Nº 9, de maio de 2019, o Conselho Nacional de Política Energética (CNPE) estabeleceu diretrizes para a promoção da livre concorrência na atividade de refino no Brasil, com a finalidade de incentivar a inserção de novos agentes e atrair investimentos privados. De acordo com o CADE, existe concentração no segmento de refino por parte da Petrobras. Portanto, é recomendável a venda por completo dos ativos que constam no programa de desinvestimento da empresa, sem participação societária ativa ou passiva, criando-se assim, um ambiente concorrencial (CNPE, 2019).

O processo de desinvestimento em refino e o reposicionamento da Petrobras em direção à ativos de maior rentabilidade, estão de acordo com os pilares do planejamento estratégico da empresa estatal, que busca uma gestão mais ativa do seu portfólio e investir em ativos que possibilite maior retorno do que as refinarias, que no caso, são os investimentos na extração de petróleo em águas profundas nos campos do pré-sal. A empresa estatal também deixará de produzir em campos terrestres e em águas rasas, pois a companhia não tem aporte de capital suficiente para investir em várias frentes (Petrobras, 2019a).

O Plano Estratégico (2020-2024) da Petrobras, tem foco em E&P em águas profundas e ultraprofundas, com investimentos concentrados no pré-sal. Além disso, o CAPEX previsto para o referido plano é de US$ 75,7 bilhões, sendo que 85% estão direcionados para o segmento de E&P. Já os desinvestimentos previstos, variam entre US$ 20-30 bilhões (Petrobras, 2019b).

Em um contexto de desinvestimento no segmento de refino, a Petrobras, em maio de 2021, lançou o Programa RefTOP – Refino de Classe Mundial, para fazer frente as melhores refinadoras de petróleo mundial. O programa tem por objetivo implementar melhorias para aumentar a eficiência e o desempenho operacional das refinarias que não pertencem a carteira de desinvestimentos e posicionar a Petrobras de forma mais competitiva no novo ambiente concorrencial. Os investimentos previstos até 2025 são de US$ 300 milhões. Além disso, o programa irá promover: i. o uso intensivo de tecnologias digitais, automação e robotização nas refinarias da Petrobras; ii. o aumento da produção de derivados de alto valor agregado (diesel e propeno); iii. a alavancagem do processamento de petróleos provenientes do pré-sal, pois possuem elevada qualidade e baixo teor de enxofre, o que beneficia a produção de Bunker e Diesel S10; e, iv. o incremento de iniciativas para melhorar o desempenho energético das refinarias. O RefTOP é um dos norteadores do segmento de refino e do Programa BioRefino 2030, que visa produzir combustíveis mais modernos e sustentáveis, como diesel renovável. Estas iniciativas, irão contribuir para inserção da Petrobras em um mercado aberto, líquido, competitivo e em transição para uma economia de baixo carbono (Petrobras, 2021b).

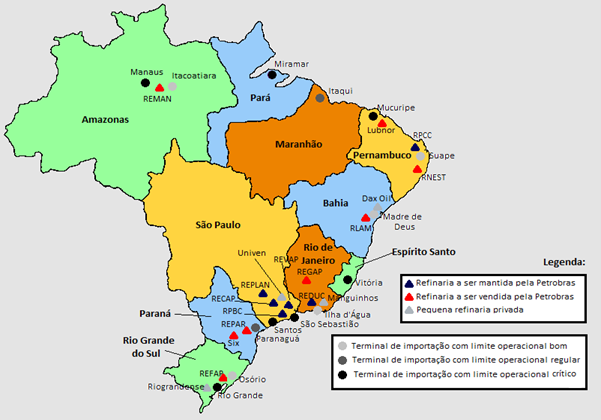

A Petrobras colocou à venda todas as oito refinarias que possui e estão situadas fora do eixo Rio de Janeiro-São Paulo, ou seja, a empresa irá concentrar suas atividades no segmento de refino e comercialização de derivados na região Sudeste, onde estão instalados 56% da capacidade de refino. Nas regiões Nordeste e Sul, estão instalados a capacidade de 23% e 17%, respectivamente. As refinarias estão localizadas nas regiões mais povoadas, em que há maior consumo de derivados. A Figura 1 mostra o mapa da localização dos parques de refino nacional.

Figura 1 – Refinarias, Portos e Áreas de Abastecimento

Fonte: Elaboração dos autores a partir de Mendes et al (2018).

A Petrobras planejou e construiu as suas refinarias com grande escala de produção, visando minimizar o custo de abastecimento e atender determinadas regiões, sendo complementar entre si na produção de derivados para suprir cada região. O balanceamento de produtos entre regiões ocorre através da transferência de polos com produção superavitária para suprir áreas deficitárias. Esse comportamento estratégico da Petrobras, fez com que ela otimizasse a sua infraestrutura logística e estrutura de produção, fazendo com que os seus ativos não competissem entre si em um mercado regional ou nacional (D’Elia, 2020a; Mendes et al, 2018).

Como pode ser visto na Figura 1, o território nacional divide-se em dez cadeias logísticas para o abastecimento de combustíveis: Amazonas, Pará, Maranhão, Pernambuco, Bahia, Espírito Santo, Rio de janeiro, São Paulo, Paraná e Rio Grande do Sul. Há uma ou mais refinarias em cada uma das cadeias logísticas. Tais cadeias são determinadas através da infraestrutura logística disponível para a movimentação de grandes volumes, como ferrovias, dutos, portos e hidrovias (Mendes et al, 2018). Os portos e os dutos foram criados pela Petrobras para funcionarem de forma integrada com as refinarias, formando um sistema único. Desse modo, com a privatização das refinarias, a ANP deverá viabilizar a regulação de livre acesso aos terminais marítimos e dutos (D’Elia, 2020a).

D’Elia (2020a) destaca que a Petrobras construiu uma infraestrutura logística de suprimento integrada de tal forma que, o abastecimento de gasolina na região Nordeste era realizado através da RLAM (Bahia) e das refinarias de São Paulo, assim não havia interesse em investir na produção de gasolina na RNEST (Pernambuco). Entretanto, a abertura do mercado de refino poderá alterar a oferta de produtos nas regiões. Com isso, pode haver movimentação de produtos de uma refinaria para competir no mercado natural de outra refinaria, garantindo a competição entre as unidades. A grande expectativa do mercado é que ocorra competição direta entre as refinarias RNEST e RLAM, como também entre a REPAR (Paraná) e a REFAP (Rio Grande do Sul). Em relação a Petrobras, a localização das suas refinarias na região Sudeste (Rio de Janeiro e São Paulo), permite que a empresa estatal possa competir nas regiões Sul e Nordeste, fazendo com que o seu mercado natural seja atrativo para os novos operadores.

A competição em mercados neutros, em que não existe refinador definido, os grandes volumes são movimentados através da cabotagem, por meio dos portos ou importação. Desse modo, tais mercados são mais atrativos para os novos refinadores. Já a competição nos mercados naturais, ocorre de forma direta entre os refinadores. Como exemplo, tem-se o mercado do estado de São Paulo, em que o alto consumo e o rápido crescimento torna o mercado atrativo. Dessa forma, espera-se que os novos refinadores das regiões Nordeste e Sul escoem seus produtos via cabotagem para competir com a Petrobras na região Sudeste.

A competição nas fronteiras entre as áreas de influência deve ser imediata, promovida através da diferença do custo de produção entre as refinarias. Com a abertura do mercado de refino, o equilíbrio de preços existente vai mudar devido à concorrência entre as refinarias adjacentes. Como exemplo, tem-se a competição entre REPAR (Paraná) e REFAP (Rio Grande do Sul) pelo mercado no interior do estado de Santa Catarina. Por fim, a entrada de novos refinadores no mercado deve garantir que o preço de paridade internacional seja utilizado como referência para as negociações entre os agentes. Dessa forma, a importação de derivados torna-se necessária para preservar esta condição de mercado. Além disso, cabe apontar que a falta de capacidade na infraestrutura prejudica os importadores, dificultando a importação de produtos em quantidade suficiente para gerar competição entre os refinadores locais (D’Elia, 2020a).

2.2. Dominância Regional e Abuso de Preços

Uma das preocupações referente à abertura do refino é a possibilidade de haver desabastecimento e aumento de preços para o consumidor final nas regiões em que não houver alternativas de suprimento. Além disso, discute-se o risco de ocorrer predominância regional e a criação de monopólios regionais.

Nesse sentido, vale ressaltar que existe um padrão de concorrência no refino que pressupõe uma certa dominância regional de uma dada refinaria devido à existência de economias de escala e de escopo no refino, fazendo com que os custos logísticos de suprimentos sejam menores. Contudo, isto não significa formação de monopólios regionais ou abuso de poder, visto que o mercado final é disputado pelas distribuidoras. Desse modo, uma determinada refinaria pode vender para mais de uma distribuidora, e esta, pode buscar produtos de outras fontes, como por exemplo, produtos importados. No Brasil, a vantagem de se competir através de importação é o fato de que os mercados se encontram próximos a costa. As distribuidoras podem comprar de mais de uma refinaria – pois existirão várias competindo – de polos petroquímicos e biocombustíveis, que tem uma participação nacional crescente.

De acordo com D’Elia (2020b), no cenário de competição no segmento de refino, dois pontos importantes devem ser destacados: i. a oferta futura de produtos; e, ii. o programa RenovaBio. Primeiro, os novos operadores de refinarias irão alterar o mix de produção local objetivando maximizar os seus resultados, ampliar sua margem, expandir o mercado internamente e até mesmo exportar produtos. Isto vai impactar diretamente no volume produzido. Segundo o programa RenovaBio, que visa ampliar o uso de biocombustíveis e reduzir as emissões de carbono nacionalmente, através da venda de combustíveis fósseis e compra de créditos de descarbonização (CBIO), poderá aumentar a oferta de etanol, o que significa a intensificação da competição no mercado de Ciclo Otto (motores a gasolina e etanol).

Por fim, mesmo existindo uma certa dominância regional do produto de uma determinada refinaria, pode haver competição real e potencial. Portanto, o que deve ser observado não é se uma dada refinaria tem dominância regional, e sim o grau de concorrência que pode ser implementado em um determinado mercado regional. Isto posto, cabe as instituições competentes, CADE e ANP, reduzir as barreiras à entrada, incentivar investimentos em logística alternativa e possibilitar acesso aos terminais. Desse modo, a redução das barreiras à entrada permitirá ter um grau de concorrência elevado. Ademais, o Ministério de Minas e Energia (MME), o CNPE, a ANP e o CADE, devem atuar no sentido de assegurar o abastecimento nacional, a concorrência regional e os benefícios provenientes do ambiente competitivo aos consumidores finais, em termos de oferta, preço e qualidade dos produtos.

3. Conclusões

O novo ambiente que se desenha para o segmento de downstream nacional tem muito potencial para estabelecer e assegurar um mercado aberto, dinâmico, integrado, competitivo e com multiplicidade de agentes. O principal benefício para o Brasil será a construção de um mercado líquido de combustíveis, e para que isso ocorra, é necessário ter um mercado com vários vendedores e compradores de diferentes fontes: produção nacional, refinarias e importações. Além disso, será importante a construção de um arcabouço regulatório que acomode todas essas transformações e seja capaz de garantir estabilidade e previsibilidade, favorecendo a competitividade e a realização de novos investimentos.

Diante desse cenário, vale enfatizar que somente a transferência de ativos da Petrobras não irá assegurar investimentos na ampliação do parque de refino nacional. Os desafios que se colocam para o mercado de refino são atrair investimentos que possam viabilizar a ampliação da capacidade instalada no país e propiciar um ambiente atrativo para os negócios, com a inserção de novos agentes privados no mercado. Para isso, faz-se necessário o estabelecimento de um ambiente de negócios competitivo e que a regulação garanta que os preços praticados no mercado estejam alinhados ao mercado internacional.

Por fim, cabe também contemplar a criação de instrumentos regulatórios que promovam uma transição coordenada, assegurando o abastecimento nacional, a prática de preços de mercado competitivo no ambiente de negócios e o interesse dos consumidores finais em relação a preço, qualidade e oferta dos produtos. Dessa maneira, não seria possível elevado poder de monopólio regional por qualquer agente relevante do mercado. Ademais, todas as mudanças estruturais do setor devem estar alinhadas com os objetivos da política energética.

4. Referências Bibliográficas

ANP (2021). Agência Nacional do Petróleo, Gás Natural e Biocombustíveis. Anuário Estatístico Brasileiro do Petróleo, Gás natural e Biocombustíveis: 2021. Rio de Janeiro: ANP, 2021. Disponível em: www.anp.gov.br. Acesso em: 15 ago. 2021.

ANP (2020). Agência Nacional do Petróleo, Gás Natural e Biocombustíveis. Anuário Estatístico Brasileiro do Petróleo, Gás natural e Biocombustíveis: 2020. Rio de Janeiro: ANP, 2020. Disponível em: www.anp.gov.br. Acesso em: 15 ago. 2021.

ANP (2019). Agência Nacional do Petróleo, Gás Natural e Biocombustíveis. Abastecimento em Números. Boletim Geral. Ano 14, Número 63. Disponível em: https://www.gov.br/anp/pt-br/centrais-de-conteudo/publicacoes/boletins-anp/ban/boletim-n63.pdf. Acesso em: 5 set. 2021.

BCG (2018). Boston Consulting Group. Agenda para a Competitividade da Cadeia de Combustíveis no Brasil. Disponível em: https://image-src.bcg.com/Images/BCG-Competitividade-na-Cadeia-de-Combustiveis_tcm9-210275.pdf. Acesso em: 11 jul. 2021.

CNPE – Conselho Nacional de Política Energética. RESOLUÇÃO Nº 9, DE 9 DE MAIO DE 2019. Disponível em: https://www.gov.br/mme/pt-br/assuntos/conselhos-e-comites/cnpe/resolucoes-do-cnpe/arquivos/2019/Resoluo_CNPE_09_2019.pdf. Acesso em: 29 jun. 2021.

D’ELIA, M. (2020b). Novos Aspectos no Cenário de Competição no Mercado de Refino. Cenários Petróleo. Editora Brasil Energia. Rio de Janeiro, dez. 2020. Disponível em: https://cenariospetroleo.editorabrasilenergia.com.br/novos-aspectos-no-cenario-de-competicao-no-mercado-de-refino/. Acesso em: 03 ago. 2021.

D’ELIA, M. (2020a). O Mercado de Derivados e a Presença de Novos Refinadores no País. As perspectivas de Competição no Downstream a partir do Desinvestimento da Petrobras. Cenários Petróleo. Editora Brasil Energia. Rio de Janeiro, mar. 2020. Disponível em: https://cenariospetroleo.editorabrasilenergia.com.br/o-mercado-de-derivados-e-a-presenca-de-novos-refinadores-no-pais/. Acesso em: 03 ago. 2021.

EPE (2021). Empresa de Pesquisa Energética. Boletim de Conjuntura da Indústria de Óleo e Gás. Número 10, 1º Semestre, jul. 2021. Rio de Janeiro, 2021. Disponível em: https://www.epe.gov.br/sites-pt/publicacoes-dados-abertos/publicacoes/PublicacoesArquivos/publicacao-226/topico-595/10%C2%BA%20Boletim%20de%20Conjuntura%20da%20Ind%C3%BAstria%20do%20%C3%93leo%20G%C3%A1s.pdf. Acesso em: 28 ago. 2021.

MENDES, A. P. A.; TEIXEIRA, C. A. N.; ROCIO, M. A. R.; PRATES, H. F. Mercado de Refino de Petróleo no Brasil. BNDES Set., Rio de Janeiro, v. 24, n. 48, p. 7-44, set. 2018.

ODDONE, D. (2021). Uma Avaliação das Oportunidades no Segmento de Refino no Brasil. 19ª Edição da Rio Oil & Gas: “Transformando Desafios em Oportunidades”. Apresentação PPT. Rio de Janeiro, 2018. Disponível em: http://www.anp.gov.br/images/Palestras/PPT_ANP_Decio%20Oddone_ROG_2018_Refino.pdf. Acesso em: 12 ago. 2021.

PETROBRAS (2021b). Fatos e Dados. Lançamos Programa para nos Posicionar entre as Melhores Refinadoras de Petróleo do Mundo. Disponível em: https://petrobras.com.br/fatos-e-dados/lancamos-programa-para-nos-posicionar-entre-as-melhores-refinadoras-de-petroleo-no-mundo.htm. Acesso em: 30 ago. 2021.

PETROBRAS (2021a). Refinarias. Conheça as Nossas Refinarias no Brasil. Disponível em: https://petrobras.com.br/pt/nossas-atividades/principais-operacoes/refinarias/. Acesso em: 30 ago. 2021.

PETROBRAS (2019b). Fatos e Dados. Aprovamos Plano Estratégico 2020-2024. Disponível em: https://petrobras.com.br/fatos-e-dados/aprovamos-plano-estrategico-2020-2024.htm. Acesso e: 30 jun. 2021.

PETROBRAS (2019a). Petrobras Aprova Novas Diretrizes para a Gestão do seu Portfólio. Disponível em: https://www.investidorpetrobras.com.br/ptb/9005/682959.pdf. Acesso em: 29 jun. 2021.

PLURAL (2019). Associação Nacional das Distribuidoras de Combustíveis, Lubrificantes, Logística e Conveniência. Transição para um Novo Modelo de Downstream. Questões Críticas a Partir do Desinvestimento da Petrobras no Refino. Relatório Plural. Rio de Janeiro, 2019. Disponível em: https://www.gov.br/mme/pt-br/assuntos/secretarias/petroleo-gas-natural-e-biocombustiveis/abastece-brasil/resolucao-cnpe-no-12-2019/contribuicoes-dos-interessados/plural/2019-08-31_relatorio-plural-comentado-sc.pdf. Acesso em: 10 set. 2021.

Sugestão de citação: RAEDER, F.; TEIXEIRA, M.; RODRIGUES, N. (2021). Competição no mercado de refino de derivados de petróleo: desafios da restruturação do downstream nacional. Ensaio Energético, 30 de novembro, 2021.

Autor Fixo e Editor dos Indicadores do Ensaio Energético. Formado em Economia, Mestre e Doutorando em Economia pela Universidade Federal Fluminense (UFF). É professor substituto da Faculdade de Economia da UFF e pesquisador do Grupo de Energia e Regulação (GENER/UFF).

Autora do Ensaio Energético. Formada em Economia pela USU, Mestre em Economia pela UERJ com ênfase em Políticas Públicas. Doutoranda em Economia pela UFF. Pesquisadora do Grupo de Energia e Regulação (GENER/UFF).

Editora-chefe do Ensaio Energético. Economista pela UFRRJ, mestre em Economia Aplicada pela UFV e doutora em Economia pela UFF. Professora do Departamento de Ciências Econômicas da UFF, professora do Programa de Pós Graduação em Economia (PPGE/UFF) e pesquisadora do Grupo de Energia e Regulação (GENER/UFF).