1. Introdução

A produção de gás natural do país tem potencial para duplicar em 10 anos (MME, 2020). Neste cenário, faz-se relevante ter um projeto sólido de como utilizar esse substancial incremento de oferta, e buscar antever os óbices que poderão ser enfrentados pelo setor à medida que a produção cresça. O presente artigo aborda dimensões jurídicas e econômicas de obstáculos a serem enfrentados pelo setor no futuro próximo.

Há pelo menos duas décadas o Brasil discute e empreende reformas do marco regulatório do gás natural, desde que a Emenda Constitucional 9/1995 alterou a redação do art. 177 da Constituição Federal para passar a permitir, à União Federal, contratar com empresas estatais e privadas, na forma da lei, a execução de diversas etapas da cadeia produtiva de óleo e gás (O&G). Dessa forma, exploração e produção (E&P), transporte por dutos, refino, importação e exportação, por exemplo, em que pesem seguir sendo atividades monopolizadas pela União Federal, passaram a contar com a possibilidade de investimentos privados.

Este artigo discute a hipótese de que, passadas mais de duas décadas, gargalos regulatórios ainda possuem relevante poder explicativo de por que o gás natural não ocupa uma parcela mais extensa da matriz energética nacional. Em adição, o texto acrescenta a hipótese de que possa haver questões mercadológicas que fazem com que seja preciso ter uma visão mais abrangente e estratégica do tema, para que o Brasil tenha um crescimento meritório e consistente da indústria do gás natural.

Para esse fim, este artigo inicia-se por uma breve descrição do cenário atual do mercado de gás natural no Brasil e da regulação que lhe é aplicável. Em seguida (Seção 3) comentam-se as reformas vivenciadas pelo segmento de transporte a partir dos anos 1990, inclusive a recente decisão do CADE de determinar desinvestimentos da estatal Petróleo Brasileiro S.A. (Petrobras) no segmento de transporte. Na Seção 4 apresentam-se brevemente as dificuldades jurídicas para uma maior abertura do mercado de comercialização de gás natural. Por fim, na seção 5 mostra-se que o cenário macroeconômico vislumbrado para o país nos próximos anos, associado à expansão do gás natural no âmbito internacional, acrescenta profundos desafios ao desenvolvimento da produção nacional, com risco de insuficiência de demanda. Ao final, trazemos uma síntese conclusiva.

2. A produção de gás natural e a sua regulação

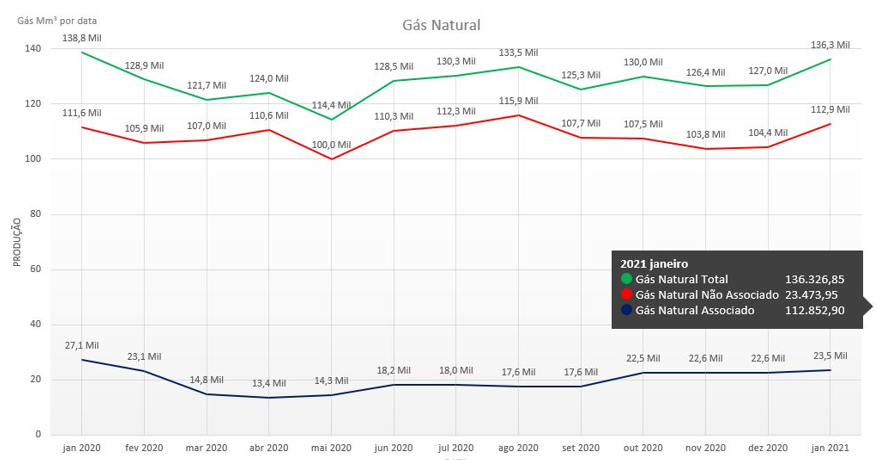

No Brasil, a produção de gás natural associada à de petróleo é historicamente muito mais expressiva do que a de gás não associado. O gás associado é aquele que, no reservatório geológico, encontra-se dissolvido no petróleo ou sob a forma de uma capa de gás em relação ao volume total de gás associado produzido. O país priorizou, durante várias décadas, a produção de petróleo, reinjetando o gás natural como instrumento de auxílio à recuperação dos poços, ou promovendo a sua queima.

Figura 1 – Produção nacional de gás – associado e não-associado

Fonte: ANP, 2020.

Essa constatação também permite compreender por que a regulação do setor de gás natural ocorreu inicialmente a reboque daquela concebida para o petróleo. É bastante ilustrativo dessa realidade o fato de que o “gás natural” e os “biocombustíveis” somente passaram a integrar a designação da ANP em 2005; até então, ela era apenas a “Agência Nacional do Petróleo”.

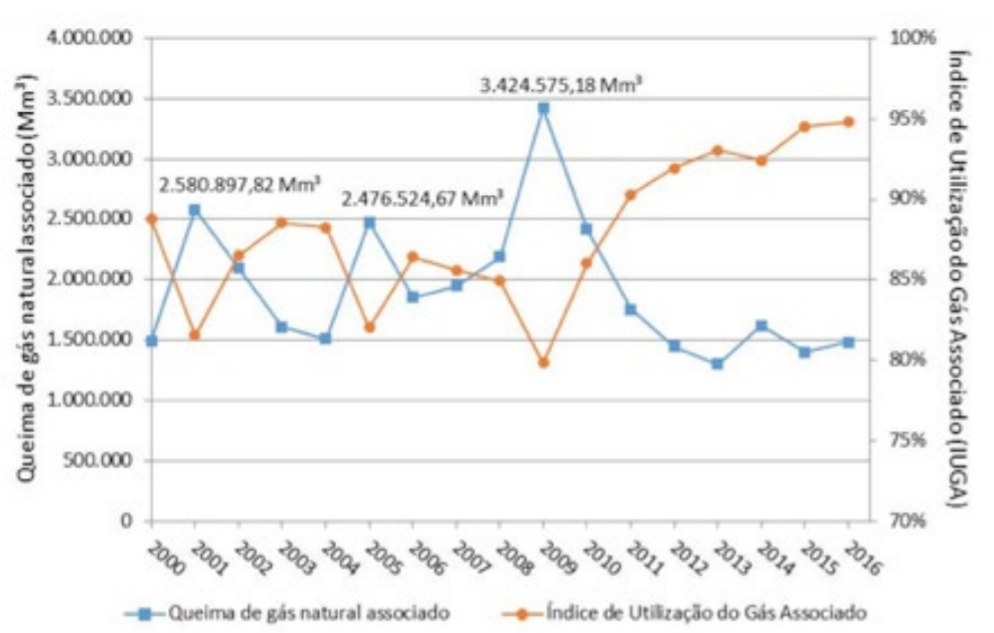

Até hoje essas são questões relevantes, embora a queima de gás natural tenha se reduzido expressivamente após um pico em 2010. A Resolução 806/2020 da Agência Nacional do Petróleo, Gás Natural e Biocombustíveis (ANP) regulamenta os procedimentos para controle de queimas e de perdas de petróleo e de gás natural. Observa-se também crescente utilização do gás associado.

Figura 2 – Evolução histórica da queima de gás natural e do IUGA

Fonte: FGV Energia, 2018, a partir de dados da ANP.

Desde 1997, com a edição da lei 9.478/1997, a exploração e produção de blocos de petróleo e gás natural sujeita-se a licitações, organizadas pela ANP, para a celebração de contratos de concessão. Nos termos do seu art. 26, “a concessão implica, para o concessionário, a obrigação de explorar, por sua conta e risco e, em caso de êxito, produzir petróleo ou gás natural em determinado bloco, conferindo-lhe a propriedade desses bens, após extraídos, com os encargos relativos ao pagamento dos tributos incidentes e das participações legais ou contratuais correspondentes”.

A exploração e produção na camada do pré-sal, por sua vez, teve seu modelo jurídico estabelecido em 2010, por meio da Lei 12.351/2010 (“Lei do Pré-Sal”), que adotou o regime de partilha de produção. Trata-se de regime de exploração e produção no qual o contratado exerce, por sua conta e risco, as atividades de exploração, avaliação, desenvolvimento e produção e, em caso de descoberta comercial, adquire o direito à apropriação do custo em óleo, do volume da produção correspondente aos royalties devidos, bem como de parcela do excedente em óleo, na proporção, condições e prazos estabelecidos em contrato (art. 2º, I).

Originalmente a Lei do Pré-Sal estabelecia que a Petrobras seria necessariamente a operadora e, portanto, integrante necessária de todos os consórcios atuantes nessa área. Essa situação somente se modificou em 2016, quando a Lei 13.365 converteu essa obrigatoriedade em mera preferência para que a Petrobras seja a operadora (nova redação conferida ao art. 4º), abrindo, assim, caminho para uma maior atratividade desse mercado à iniciativa privada. Com relação às áreas do pré-sal, existe ainda a possibilidade de o governo contratar diretamente a Petrobras para exploração e produção, sem passar pelo crivo licitatório (art. 12), visando à preservação do interesse nacional e ao atendimento dos demais objetivos da política energética.

Portanto, no que tange à exploração e produção de gás natural no país convivem dois regimes: o de concessão e o de partilha de produção, sendo esse último específico para o pré-sal e demais áreas que venham a ser declaradas estratégicas pelo Poder Executivo.

O contexto histórico também é relevante na análise do desenvolvimento da indústria do gás natural no país. É preciso considerar que o setor de O&G brasileiro se desenvolveu fundamentalmente por meio do monopólio estatal, exercido de forma verticalmente integrada pela Petrobras, fundada em 1953.

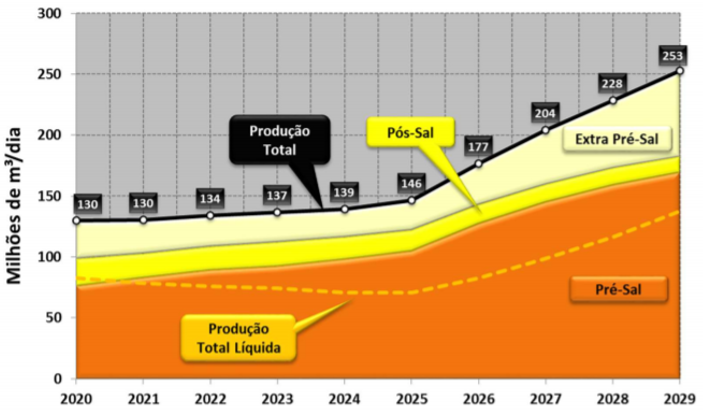

Assim, quando a Emenda Constitucional 9/95 dá início ao processo de abertura do setor à iniciativa privada, encontra-se um cenário de monopólio estatal verticalmente integrado em que a mesma companhia (Petrobras) controla a produção, tanto de petróleo quanto de gás natural, além do transporte e do refino. Segundo o Plano Decenal de Energia 2029 (MME, 2019), para a próxima década se espera praticamente a duplicação da produção de gás natural no país, especialmente no pré-sal.

Figura 3 – Previsão de produção bruta de gás natural nacional para o pré-sal, pós-sal e extra pré-sal

Fonte: PDE 2029.

Todavia, em decorrência da primazia histórica da produção de petróleo sobre a de gás natural, chega-se à década de 1990 com reduzida extensão da rede de gasodutos, realidade que até hoje permanece quando se compara a extensão da malha com a área geográfica do país. Nesse contexto, cumpre questionar se haverá infraestrutura disponível para o escoamento dessa produção e, ainda, se o mercado consumidor mostrar-se-á atrativo.

3. A regulação do transporte de gás

A partir dessa maior disponibilidade de oferta futura no mercado interno, um dos temas mais prementes a serem enfrentados reside em se haverá infraestrutura disponível para o escoamento dessa produção para a costa (e se gasodutos de escoamento são o modelo de negócio adequado), onde este gás pode ser limpo e distribuído. O crescimento da produção na próxima década tende a trazer desafios ao transporte e ao desenvolvimento do mercado consumidor.

O transporte por gasodutos, igualmente monopólio federal nos termos do art. 177, IV, da Constituição Federal, é uma indústria com características de monopólio natural. Possui custos iniciais e afundados de elevada envergadura, de modo que uma única empresa pode oferecer o serviço ao mercado a um custo menor do que se houvesse duas ou mais empresas competindo. Estão também presentes nesse mercado as externalidades de rede.

Dessa forma, faz-se necessária a sua disciplina por meio de instrumentos de regulação; do contrário, o monopolista natural tenderá a estender o seu monopólio para etapas a montante e a jusante da cadeia produtiva, dificultando o ingresso de concorrentes (Brown, 2015). A prática de fechamento de mercado é combatida na literatura concorrencial e regulatória, pois impede a produção de eficiências que se poderiam experimentar com a existência de concorrência em mercados verticalmente relacionados.

Todavia, a Lei 9.478/1997 não se deteve muito sobre a regulação dos gasodutos, nem a sua entrada em vigor promoveu profundas alterações no mercado de transporte de gás natural. Embora reconhecendo a titularidade estatal dessa atividade, a lei previu um regime de autorização para aqueles que desejassem investir na ampliação da malha, e estabeleceu – em linha com as boas práticas de regulação de monopólios naturais – o dever de livre acesso às redes ociosas.[1] Na vigência do marco regulatório de 1997, a rede ampliou-se significativamente, porém, fundamentalmente por meio de investimentos realizados pela Petrobras.

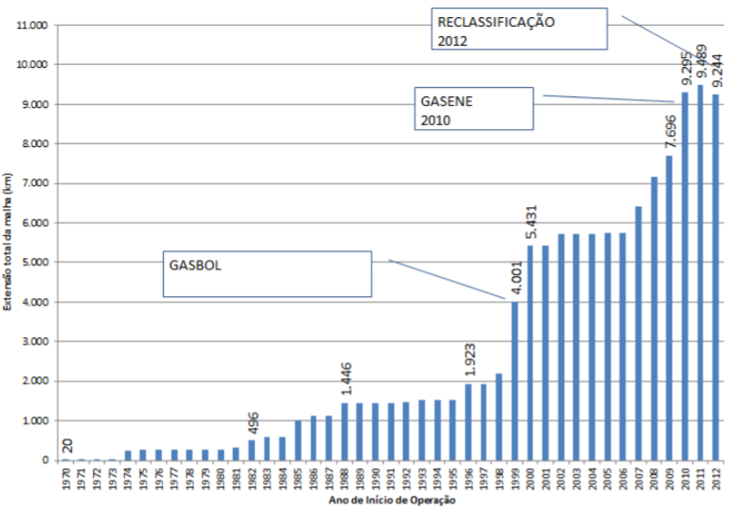

Figura 4 – Expansão da malha de gasodutos (por kms em operação)

Fonte: PEMAT 2022 (MME e EPE, 2012).

Em 2014, a Petrobras informava deter 9.190 km de gasodutos, o que correspondia à quase totalidade da malha. [2] Não se observou, todavia, a atração de investimentos privados, o que sugeriu a oportunidade de nova reforma regulatória.

3.1. O 2º momento da regulação do transporte do gás natural: a reforma de 2009 sobre a atividade de transporte

O diagnóstico para ausência de investimentos privados no transporte de gás natural após a abertura do setor propiciada pelas EC 9/95 e Lei 9.478/97 centrou-se, em grande medida, em um argumento de que, considerado o contexto da indústria então vigente, o modelo regulatório de autorização não conferia aos agentes econômicos suficiente segurança quanto ao retorno dos investimentos que viessem a realizar. Este é um tema que merece uma ponderação, devendo-se refletir até que ponto a ausência de expansão da malha era decorrente de uma questão de ausência de alinhamento de incentivos causada por questões regulatórias, ou resultava de uma ausência de efetiva demanda apta a sustentar os elevados custos decorrentes da interiorização da rede de gasodutos.

De todo modo, o Congresso Nacional terminou por aprovar a Lei 11.909/2009, a qual instituiu um modelo bastante mais dirigente, no qual o segmento de transporte de gás natural veio a ser profundamente regulado. Mudou-se a regra geral do regime dos gasodutos de autorização para concessão, precedida de licitação, e dependente de prévia decisão do poder público federal quanto à sua viabilidade, na medida em que a licitação de um gasoduto passava a depender de haver suficientes carregadores que tivessem feito promessas firmes de utilização da infraestrutura. [3]

O seu decreto regulamentador (Decreto 7382/2010) veio a prever a elaboração de um plano decenal de expansão da malha (“Plano Decenal de Expansão da Malha de Transporte Dutoviário do País – Pemat”), a partir do qual seriam escolhidos pelo governo federal os gasodutos a serem construídos ou ampliados. [4] O intuito era claro: os gasodutos seriam construídos porque o governo mediaria a relação entre transportadores e carregadores, assegurando-se de que haveria demanda a justificar o investimento.

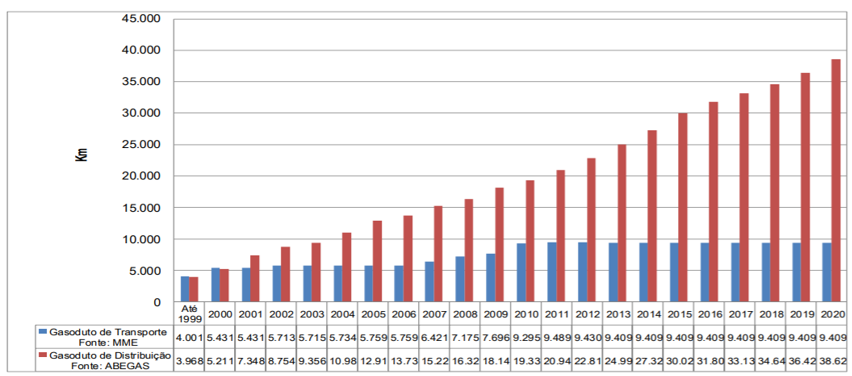

Todavia, uma nova década se passou e novos gasodutos de transporte não foram construídos, embora se observe expansão da malha de distribuição de gás canalizado nos Estados. Deve ser mencionado também o contexto de que os anos 2011-2020 foram marcados por uma profunda crise econômica, especialmente a partir de 2014-15, o que também pode ter elevado poder explicativo para a ausência de investimentos em gasodutos, cujo capital é intensivo e o retorno de longo prazo.

Figura 5 – Evolução da malha de transporte e distribuição no Brasil

Fonte: MME, 2020.

Assim, o debate no setor passou a centrar-se em torno de uma maior competitividade e maior abertura do segmento de comercialização como mecanismo indutor da expansão da malha. A desverticalização da cadeia produtiva, impedindo que o operador do transporte também atue nos mercados de produção e comercialização, é uma medida que está sendo avaliada. Há, no momento em que este artigo é redigido, nova proposta de reforma regulatória do setor no Congresso Nacional, mais focada em desenvolver o mercado de compra e venda de gás.

3.2. Breve nota sobre a reforma concorrencial: o acordo firmado entre Cade e Petrobras

Paralelamente e sem esperar uma solução legislativa, coube à entidade brasileira de defesa da concorrência tomar o protagonismo no processo de abertura do mercado de gás. Em 2019, a Petrobras celebrou acordo com o Cade (“Termo de Cessação de Conduta – TCC”) para encerrar ao menos três investigações envolvendo alegações de abuso de posição dominante, incluindo possíveis condutas discriminatórias.

Nos termos da cláusula 2.1 do TCC, a Petrobras comprometeu-se “a colocar em processo de alienação (i) suas participações societárias na NTS e na TAG; (ii) sua participação societária na TBG, após a definição da receita da TBG com a conclusão da chamada pública para contratação de capacidade disponível, cuja consulta pública ocorreu no ano de 2019; e (iii) a sua participação acionária indireta em companhias distribuidoras, seja alienando suas ações na própria GASPETRO, seja buscando a alienação da participação da GASPETRO nas companhias distribuidoras, respeitados os termos dos respectivos acordos de acionistas, a critério da PETROBRAS”.

Com os compromissos firmados, abriu-se relevante oportunidade para o desenvolvimento do mercado de compra e venda de gás natural, independentemente de reforma legislativa, a partir da desverticalização setorial. Essa restruturação deve alterar profundamente os incentivos dos agentes econômicos, reduzindo-se os riscos de práticas relacionadas ao exercício do poder de mercado. A expectativa é que a desverticalização do setor, com a retirada da Petrobras dos segmentos de transporte e distribuição de gás canalizado, traga neutralidade à atividade de transporte (a neutralidade da rede), contribuindo para o crescimento efetivo da comercialização. [5]

4. A nova reforma do setor de gás natural

Restrições legais têm sido apontadas como obstaculizando a existência de um mercado de compra e venda de gás natural dissociado da titularidade das redes de transporte. O unbundling da indústria começa a ocorrer, mas o fortalecimento do mercado de compra e venda de gás natural enfrenta dificuldades jurídicas.

A primeira grande dificuldade consiste em que, enquanto a produção e o transporte de gás natural são atividades constitucionalmente acometidas à União Federal, a distribuição local de gás canalizado é prevista na Constituição Federal como sendo de competência dos Estados-membros. Segundo o texto constitucional, “cabe aos Estados explorar diretamente, ou mediante concessão, os serviços locais de gás canalizado, na forma da lei”.

Essa dualidade de competências federativas sobre a infraestrutura tem causado grandes obstáculos à elaboração de um marco regulatório que permita a criação de um mercado verdadeiramente nacional de comercialização de gás natural, na medida em que os acordos dependem de consenso com os Estados e há limites ao que uma reforma legislativa federal pode entregar.

Os Estados sustentam que o serviço local de gás canalizado contempla o uso da rede de gasodutos após passar pelos city gates e a comercialização do gás dentro dos Estados. A própria definição legal de consumidor livre trazida pela Lei 11.909/2009 aponta nesse sentido, ao defini-lo como o “consumidor de gás natural que, nos termos da legislação estadual aplicável, tem a opção de adquirir o gás natural de qualquer agente produtor, importador ou comercializador” (grifamos). Portanto, a distinção entre clientes do mercado cativo da distribuidora de gás canalizado local e aqueles que são livres para escolher o seu fornecedor tem sido historicamente interpretada como sendo matéria a ser tratada na legislação de cada estado.

A pluralidade regulatória de regimes de prestação – estatal ou privado – e os diferentes direitos assegurados aos concessionários pelos distintos regimes regulatórios estaduais têm recebido holofotes nas discussões em torno da reforma regulatória, sob o argumento de que dificultariam o desenvolvimento de um mercado único de compra e venda de gás natural. Além disso, legislação federal ordinária não pode alterar a divisão constitucional federativa de competências, o que dificulta a retirada das amarras e a substituição dos diversos regimes estaduais por uma regulação única federal sobre o tema por meio de legislação ordinária. São os ônus de se viver em uma federação.

De todo modo, mudanças no atual regime jurídico do setor de gás natural vêm sendo debatidas pelo governo e pela sociedade no âmbito da iniciativa Gás para Crescer. Como decorrência, observa-se a tramitação de projetos de lei sobre o tema, sendo o mais proeminente o PL 4476/2020.

Emenda aprovada no Senado Federal no final de 2020, ao incluir no projeto de lei artigo com redação bastante próxima à constitucional, reacendeu a discussão. A proposta do Senado Federal acresce o art. 47 ao PL 4476/2020, estabelecendo que “ficam preservadas as competências estaduais previstas no § 2° do art. 25 da Constituição Federal, com relação aos serviços locais de gás canalizado“. A proposta, em si, não altera o cenário regulatório atualmente, pois é fato que lei ordinária não pode reduzir nem retirar competências constitucionalmente asseguradas aos estados. No entanto, a proposta de inclusão desse dispositivo legal pode ser interpretada como um obstáculo ao avanço de uma homogeneização no tratamento normativo da figura do consumidor livre, tida como fundamental para o desenvolvimento do mercado.

E assim o ano de 2020 se encerrou com o projeto de reforma votado no Senado Federal, mas tendo que ser remetido de volta à Câmara dos Deputados em razão de alterações de mérito sofridas.

5. Deve-se esperar uma significativa expansão do gás natural na matriz energética nacional?

Em todo caso, para além das questões jurídicas, merece atenção o que o futuro reserva ao mercado de gás natural em termos de atratividade. Tem-se relatado ser o gás natural o combustível por excelência do processo de transição para uma matriz cada vez mais sustentável, mas, à medida que a consciência ambiental aumenta mundialmente, também esse espaço de atuação pode ser perdido.

Segundo o Instituto Brasileiro do Petróleo – IBP, em 2019, o Brasil, em que pese o tamanho da sua economia, era apenas o 29º consumidor mundial de gás natural. [6] O Balanço Energético Nacional 2020 (ano-base 2019), ao comparar os dados de consumo de gás natural entre 2019 e 2018, apontou um decréscimo de 7,9% do consumo, enquanto a produção subiu 9,5% (EPE,2020). [7]

Além disso, o Brasil já possui uma das matrizes mais limpas do mundo em matéria de geração de energia elétrica, com 83% de produção a partir de fontes renováveis (hídrica, eólica, biomassa e solar). O ônus das fontes renováveis é a sua intermitência, em regra, e o Brasil já sofreu severas crises decorrentes de situações hidrológicas adversas (como aquela que levou ao programa de racionamento em 2001 e à que culminou na necessidade de utilização do volume morto do Sistema Cantareira em 2014-15) [8].

Quando a política de redução compulsória do consumo de energia elétrica foi decretada no país em 2001 [9], uma das respostas à dependência hídrica do país havia começado a ser gestada apenas um ano antes. O Decreto 3371/2000 instituíra o Programa Prioritário de Termeletricidade (PPT), o qual assegurava a um conjunto de termelétricas a serem construídas suprimento de gás natural a preço favorecido. Todavia, esse conjunto de geradoras não ficou pronto a tempo de evitar a crise de 2001. As termelétricas a gás natural hoje representam 9,3% da geração elétrica nacional (EPE, 2020).

Em 2014, o consumo de gás natural atingiu pico de 94,9 MMm³/d, enquanto em 2019 foi de apenas 73,4 MMm³/d; ou seja, observa-se uma retração de 21,5 MMm³/d, correspondente a -22,6% no período. Considerando que a Rota 3 do pré-sal tem capacidade de escoamento projetada de 18 MMm³/d, assim que for concluída haverá pelo menos 39,5 MMm³/d de capacidade ociosa para escoamento de gás, isto é, a infraestrutura existente permitirá aumentar em quase 50% a atual demanda.

Quanto aos setores demandantes de gás, o industrial teve seu pico de consumo alcançado em 2015. A indústria demandou quase 50% do gás consumido no país na última década. Mesmo a preços bastante altos, se comprados ao dos principais hubs internacionais, o consumo de gás natural pela indústria nacional cresceu de 2010 a 2015 (MME, 2015).

A recessão econômica brasileira nos anos seguintes, no entanto, reduziu em 15% a demanda do setor, quando o consumo em 2019 atingiu montante semelhante ao observado em 2010. A indústria é bastante sensível ao ambiente macroeconômico e um aumento da atividade industrial depende de uma recuperação econômica do país nos próximos anos.

Apesar dos avanços vislumbrados para os próximos anos em termos de produção, as projeções não são muito otimistas quanto ao crescimento da demanda por gás natural na matriz energética como um todo. Atualmente, o combustível responde por 12,2% da oferta interna de energia (EPE, 2020), devendo permanecer nesse patamar no cenário-base para 2029 (MME, 2020).

Nesse cenário, cumpre indagar sobre as estratégias para se assegurar a existência de demanda nos próximos anos. A retomada da operação das Fábricas de Fertilizantes Nitrogenados (Fafens) no Sergipe e na Bahia é o que se observa de concreto, após arrendamento das unidades da Petrobras para a Unigel.[10] Em todo caso, essa iniciativa isoladamente não parece ser suficientemente alavancadora da demanda. Além disso, o ambiente macroeconômico nacional aponta ainda para um alto nível de endividamento do governo após a pandemia, juros reais muito baixos, um aumento dos índices de incerteza política e fiscal, além da expectativa de retomada do superávit primário apenas para 2027 (FGV IBRE, 2020).

Os segmentos automotivo, comercial e residencial representam aproximadamente 10% da demanda de gás e dependem da capilarização da rede de gasodutos nas cidades para crescerem. Embora tenham um potencial significativo de incremento, não parecem ser os pilares de sustentação de uma nova demanda no acompanhamento do crescimento da oferta que se enxerga no horizonte, segundo os dados divulgados pelo Ministério de Minas e Energia no Plano Decenal de Expansão de Energia 2029 (Figura 3).

Avaliações de substituições interenergéticas a partir da troca de equipamentos industriais a óleo combustível, óleo diesel ou carvão para gás natural podem ser considerados como relevantes na absorção dessa oferta, mas também se mostram improváveis em um ambiente recessivo face aos altos custos envolvidos e aos altos preços do gás em vigor (Gauto e Delgado, 2020).

Assim, corre-se um risco de descasamento entre oferta e demanda. Como visto, no país, a produção de gás natural aumentara significativamente em apenas um ano, com 9,5% de crescimento em 2019 comparativamente a 2018, enquanto o consumo declinara 7,9%, segundo o Balanço Energético Nacional 2019 divulgado pela EPE. Dessa forma, segundo os últimos dados disponíveis pré-covid, revelava-se um cenário em que a produção crescia e o consumo se reduzia, o que, se de um lado pode ter sido um episódio circunstancial, de outro sugere a necessidade de um olhar atento para o desenvolvimento das indústrias que utilizam esse insumo nos anos vindouros.

Mostra-se imprescindível para o aumento do consumo de gás natural que haja uma expansão econômica associada que justifique o uso desse gás, seja como commodity, seja como matéria-prima. A perspectiva de baixo crescimento econômico deixa os investidores mais cautelosos. Para o crescimento sustentável do mercado, faz-se necessário discutir a implementação de térmicas inflexíveis (e como se relacionam com as demais fontes no contexto do setor elétrico brasileiro), propor metas setoriais para ampliação do uso do gás nos Estados e municípios, avaliar linhas de financiamento, mapear e eliminar os gargalos, e trabalhar para que esta agenda avance nos seus devidos fóruns, coordenados pelos agentes de interesse.

6. Conclusão: Quais serão os próximos passos rumo ao desenvolvimento da indústria de gás natural?

O futuro da reforma legislativa do marco regulatório do gás natural é, no momento, incerto. Parece provável a aprovação de uma reforma legislativa em breve e o retorno do segmento de transporte de gás ao modelo de autorizações. Essa mudança está alinhada com a agenda do Poder Executivo de redução da carga regulatória e facilitação de investimentos em infraestrutura.

Quanto à superação do entrave federativo em matéria de comercialização, todavia, o futuro segue nebuloso, por depender tanto da redação final do projeto de lei que vier a ser aprovado pelo Legislativo e sancionado pelo Poder Executivo, quanto por não se poder afastar o risco de uma subsequente judicialização da matéria (como ocorreu com a recente reforma da lei de saneamento). Temas federativos não costumam ser de simples solução.

Para além das questões jurídicas, no entanto, o Brasil precisa prestar atenção ao desenvolvimento do mercado internacional, sob pena de perder mais uma oportunidade de aproveitar os recursos naturais de que é proprietário. O gás natural, como visto, tem sido reconhecido como um combustível de transição. Os cenários global e interno são de ampliação da oferta. Assim, o Brasil pode chegar tarde no mercado, e encontrar um cenário de excesso de disponibilidade e, por conseguinte, de redução de preço.

Mostra-se relevante mencionar ainda que, na discussão de transição energética mundial per se, o gás natural já não aparece como combustível de transição, por ser ainda hidrocarboneto e, como tal, emissor de CO2.

Assim, faz-se necessário ter uma política de longo prazo que analise com clareza a real expectativa de crescimento do consumo de gás natural, interna e externamente, no contexto da redução das emissões de carbono e da oferta já existente e projetada no mercado internacional para os próximos anos.

Notas

[1] Lei 9.478/97. Art. 56. Observadas as disposições das leis pertinentes, qualquer empresa ou consórcio de empresas que atender ao disposto no art. 5° poderá receber autorização da ANP para construir instalações e efetuar qualquer modalidade de transporte de petróleo, seus derivados e gás natural, seja para suprimento interno ou para importação e exportação. (…) Art. 58. Será facultado a qualquer interessado o uso dos dutos de transporte e dos terminais marítimos existentes ou a serem construídos, com exceção dos terminais de Gás Natural Liquefeito – GNL, mediante remuneração adequada ao titular das instalações ou da capacidade de movimentação de gás natural, nos termos da lei e da regulamentação aplicável.

[2] https://petrobras.com.br/fatos-e-dados/nossa-rede-de-gasodutos-esta-presente-nas-cinco-regioes-do-pais.htm. Acesso em 15.fev.2021.

[3] Lei 11.909/2011. Art. 5o A outorga de autorização ou a licitação para a concessão da atividade de transporte que contemple a construção ou a ampliação de gasodutos será precedida de chamada pública para contratação de capacidade, com o objetivo de identificar os potenciais carregadores e dimensionar a demanda efetiva.

[4] Conforme redação original do § 1º do art. 6º do decreto 7382/2010.

[5] No mesmo ano, o Cade firmou ainda outro TCC com a Petrobras, por meio do qual essa se obrigou a alienar oito refinarias e seus ativos de transporte (vide Inquérito Administrativo nº 08700.006955/2018-22). Os dois compromissos, ao serem analisados em conjunto, conferem suporte a uma efetiva modificação estrutural do setor de energia do país, com abertura para a concorrência.

[6] https://www.ibp.org.br/observatorio-do-setor/snapshots/maiores-consumidores-de-gas-natural-em-2019/.

[7] https://www.epe.gov.br/sites-pt/publicacoes-dados-abertos/publicacoes/PublicacoesArquivos/publicacao-479/topico-521/Relato%CC%81rio%20Si%CC%81ntese%20BEN%202020-ab%202019_Final.pdf.

[8] http://g1.globo.com/sao-paulo/noticia/2015/05/ha-1-ano-no-volume-morto-cantareira-precisara-de-reserva-ate-final-de-2015.html

[9] A medida provisória 2148-1 instituiu o Programa Emergencial de Redução do Consumo de Energia Elétrica, mas, em realidade, tratou-se de uma medida de administração de demanda, uma vez que os domicílios não chegaram a ser privados do fornecimento (ou seja, a energia não foi racionada).

[10] https://www.correiobraziliense.com.br/app/noticia/economia/2020/08/04/internas_economia ,878398/unigel-arrenda-fafens-da-petrobras-e-deve-gerar-r-2-bilhoes-por-ano.shtml

Referências

BROWN, Ashley. Rede de gás natural no Brasil: abrindo os gargalos. In DUTRA, Joísa; SAMPAIO, Patrícia Regina Pinheiro (orgs.). 20 anos de concessões em infraestrutura no Brasil. Rio de Janeiro: Escola de Direito do Rio de Janeiro da Fundação Getulio Vargas, 2017.

COSTA JUNIOR, Nonato. As políticas regulatórias da ANP voltadas para a redução das perdas e queimas de gás natural. Rio de Janeiro: FGV Energia, maio 2018. Disponível em <https://fgvenergia.fgv.br/sites/fgvenergia.fgv.br/files/coluna_opiniao_maio_-_nonato.pdf >. Acesso em fevereiro de 2021.

EMPRESA DE PESQUISA ENERGÉTICA (EPE). Balanço Energético Nacional 2020. Disponível em < https://www.epe.gov.br/pt/publicacoes-dados-abertos/publicacoes/balanco-energetico-nacional-2020 >. Acesso em fevereiro de 2021.

FUNDAÇÃO GETULIO VARGAS – INSTITUTO BRASILEIRO DE ECONOMIA (FGV IBRE). Boletim Macro Agosto de 2020. Rio de Janeiro: FGV IBRE, 2020.

GAUTO, Marcelo. Gás de sobra, demanda de menos. Disponível em https://epbr.com.br/gas-de-sobra-demanda-de-menos/. Acesso em fevereiro de 2021.

MINISTÉRIO DE MINAS E ENERGIA. Plano Decenal de Expansão de Energia 2029. Disponível em https://www.epe.gov.br/pt/publicacoes-dados-abertos/publicacoes/plano-decenal-de-expansao-de-energia-2029. Acesso em fevereiro de 2021.

MINISTÉRIO DE MINAS E ENERGIA. Plano Nacional de Energia 2030 – Geração Termelétrica – Gás Natural. Disponível em https://www.epe.gov.br/sites-pt/publicacoes-dados-abertos/publicacoes/PublicacoesArquivos/publicacao-165/topico-173/PNE%202030%20-%20Gera%C3%A7%C3%A3o%20Termel%C3%A9trica%20(G%C3%A1s%20Natural).pdf . Acesso em fevereiro de 2021.

MINISTÉRIO DE MINAS E ENERGIA. Plano Decenal de Expansão da Malha de Transporte Dutoviário – PEMAT 2022. Disponível em https://www.epe.gov.br/pt/publicacoes-dados-abertos/publicacoes/plano-decenal-de-expansao-da-malha-de-transporte-dutoviario-pemat/plano-decenal-de-expansao-da-malha-de-transporte-dutoviario-pemat-2022. Acesso em fevereiro de 2021.

MINISTÉRIO DE MINAS E ENERGIA (MME). Boletim Mensal de acompanhamento da indústria do gás natural – Dezembro de 2015. Disponível em: http://www.mme.gov.br/web/guest/secretarias/petroleo-gas-natural-e-biocombustiveis/publicacoes/boletim-mensal-de-acompanhamento-da-industria-de-gas-natural>. Acessado em agosto de 2020.

PIRES, Adriano; PASCON, Bruno. A reinjeção de gás natural no Brasil – uma análise de Pires e Pascon. Disponível emhttps://www.poder360.com.br/opiniao/economia/a-reinjecao-de-gas-natural-no-brasil-uma-analise-de-pires-e-pascon/. Acesso em fevereiro de 2021.

Sugestão de citação: Delgado, F. & Sampaio, P. (2021). A hora e a vez do gás natural no Brasil?. Ensaio Energético, 16 de março, 2021.

Fernanda Delgado

Diretora Executiva Corporativa do Instituto Brasileiro do Petróleo - IBP. Professora na Fundação Getúlio Vargas - FGV. Professora do Programa de Pós-Graduação da Escola de Comando e Estado Maior do Exército, via convênio com a FGV. Doutora em Planejamento Energético (COPPE/UFRJ), Mestre em Tecnologia da Informação (CEFET/RJ) e MBA em Finanças Internacionais (FGV/EBAPE), Fernanda tem quatro livros publicados sobre Petropolítica.

Patrícia Sampaio

Doutora pela Faculdade de Direito da USP, professora da FGV Direito Rio e advogada.