Introdução

Em um mercado de concorrência perfeita, os preços são determinados pelas interações entre oferta e demanda. Tanto ofertantes quanto demandantes possuem acesso irrestrito às informações e podem obtê-las sem custo algum. Nesse contexto, o resultado é a geração de um único preço e uma única quantidade de equilíbrio nesse mercado. Além disso, quaisquer choques de custos são transferidos de maneira instantânea e completa aos preços finais, ao longo de toda a cadeia produtiva. Em outras palavras, a transmissão de preços ocorre de maneira simétrica, sem que haja qualquer distorção distributiva, em termos de bem-estar social, aos consumidores.

Todavia, é bastante comum observar que choques de custos são transmitidos aos preços finais dos produtos de maneira assimétrica. A literatura econômica aponta uma tendência de os preços dos produtos subirem de maneira mais rápida e mais intensa quando o preço do insumo aumenta. Em contra partida, uma redução no preço dos insumos tende a ser repassada aos preços finais de modo mais lento e incompleto. Nessa situação, estão presentes os efeitos “foguete” e “pena”, que são maléficos aos consumidores, uma vez que prontamente se deparam com elevações de preços, mas são raras as vezes que podem se beneficiar de uma redução.

O fenômeno da transmissão assimétrica de preços pode ser observado com mais facilidade em alguns mercados, como os das commodites, já que a homogeneidade característica desse produto facilita a coordenação entre os ofertantes. Um caso típico de ocorrência de assimetria na transmissão de preços é o mercado de combustíveis. No caso do Brasil, desde outubro de 2016, a Petrobras passou a precificar os combustíveis em suas refinarias tendo como base o alinhamento internacional de curto prazo. Ademais, a moeda brasileira sofreu desvalorização frente ao dólar neste período, o que acabou resultando em uma trajetória crescente e volátil nos preços dos derivados no país. Na prática, o resultado foi a ocorrência de reajustes de preços em frequência quase diária, sobretudo entre o segundo semestre de 2017 e o primeiro semestre de 2018.

Assim, o objetivo do artigo é discutir a assimetria na transmissão de preços de derivados no Brasil, com enfoque para a gasolina. Para isso, são feitas uma revisão da literatura, buscando entender as causas deste fenômeno, e uma contextualização da cadeia de comercialização da gasolina no Brasil, com atenção especial à formação de preços [1].

Literatura

Os primeiros trabalhos sobre assimetria na transmissão de preços dos combustíveis datam do início da década de 1990, período no qual os países sofriam os impactos da Guerra do Golfo. Entre 1990 e 1991, o mercado internacional de petróleo ficou caracterizado por grandes flutuações de preços. Como consequência, os preços dos derivados também se mostraram muito mais voláteis nesse período.

O estudo de Bacon (1991) sobre a transmissão de preços da gasolina no Reino Unido foi o pioneiro. O autor utilizou uma ilustração que se tornou muito usual na literatura sobre o tema, a analogia dos efeitos “foguete” e “pena” para descrever a transmissão de preços. Nessa situação, os preços aumentam rápido e intensamente quando o preço do insumo sobe, como um foguete, e caem devagar e em menor intensidade quando o preço do insumo diminui, como uma pena. Como resultado, o autor encontrou que os repasses entre a gasolina no varejo e no atacado, em um contexto de queda de custos, ocorrem com uma semana de atraso comparativamente a uma elevação dos custos.

Nesse contexto, Silva et al (2011) descrevem assimetria na transmissão de preços (ATP) como as diferenças entre os ajustamentos positivos e negativos de preços de um produto, em um dado mercado, em relação as variações positivas e negativas nos preços de seu insumo. Já Meyer e von Cramon-Traubadel (2004) buscaram classificar ATP de acordo com três critérios: (i) vertical ou espacial; (ii) de magnitude e velocidade; e (iii) positiva e negativa.

Uma assimetria vertical ocorre ao longo de uma determinada cadeia produtiva. Um exemplo para esse tipo de ATP é quando os preços da gasolina aumentam na bomba em resposta a um aumento do preço do petróleo ou da própria gasolina nas atividades de refino ou distribuição. No caso da assimetria espacial, esta guarda relação com mercados relevantes. Supondo que ocorra um aumento no preço da gasolina nos postos de um determinado bairro, é possível que os postos de um bairro vizinho também aumentem seus preços.

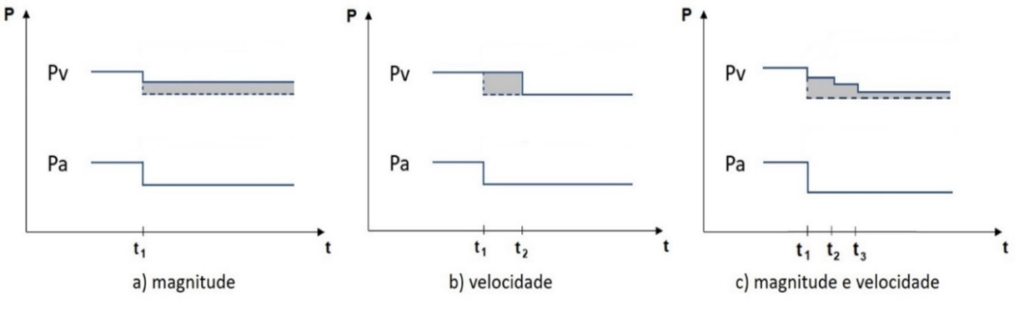

As assimetrias de magnitude e velocidade são casos específicos da assimetria vertical. A Figura 1 ilustra um exemplo para esse tipo de assimetria.

Figura 1 – Assimetria de magnitude e velocidade em um cenário de queda de preço – Efeito “Pena”

Fonte: Adaptado de Meyer e von Cramon-Taubadel (2004)

No primeiro gráfico da Figura 1 tem-se assimetria de magnitude. Esse fenômeno ocorre quando a resposta do varejo não é completa. Supondo uma queda de preços no atacado, os preços do varejo respondem no mesmo instante com uma queda, mas em magnitude inferior. No segundo gráfico está ilustrada a assimetria de velocidade, que é caracterizada por respostas com certa defasagem temporal. Ou seja, se o preço do atacado cai, o preço do varejo só cai em um momento posterior. Por fim, pode haver uma combinação entre as assimetrias de magnitude e velocidade. Ou seja, o preço no atacado cai, porém o preço do varejo demora a cair e não o faz de maneira completa. Esses três casos caracterizam o efeito “pena”. É importante destacar que as trajetórias dos reajustes também podem ocorrer no sentido contrário, no caso em que ocorrem elevações no preço do atacado. Nesse cenário, é caracterizado o efeito “foguete”.

Por último, as assimetrias de magnitude e de velocidade podem ser subdivididas em positivas ou negativas. O cenário inicial é uma variação no preço do insumo. Nesse caso, se o preço do produto subir de maneira mais veloz e intensa (se a variação do preço do insumo for positiva) do que cairia (se a variação do preço do insumo fosse negativa), então a assimetria será positiva. Por outro lado, se o preço do produto subir de maneira menos intensa e menos veloz (com variação positiva no preço do insumo) e cair de maneira direta e completa (com variação negativa no preço do insumo), a assimetria será negativa.

Em suma, as assimetrias positivas podem ser entendidas como os efeitos “foguete” e “pena”. Esse tipo de assimetria é prejudicial aos consumidores, uma vez que devem pagar rapidamente pelo aumento de preços e podem não se beneficiar das reduções. Por outro lado, Bremmer e Kesserling (2016) compararam as assimetrias negativas com “balão” e “rocha”, já que os preços caem rapidamente, mas enfrentam resistências para subir. Nesse caso, os produtores são os principais prejudicados, pois perderiam receita ao retardarem repasses positivos.

É importante ressaltar, no entanto, que evidências empíricas para os efeitos “balão” e “rocha” raramente são encontradas para os mercados de combustíveis. É muito mais usual que os resultados reportem os fenômenos “foguete” e “pena”. Nesse sentido, a literatura tende a se voltar a esses dois últimos fenômenos para apontar as causas de ATP. Há um consenso que a principal fonte de assimetria na transmissão de preços são os desdobramentos da concorrência imperfeita, apesar das diferentes abordagens.

Uchôa (2016) aponta que uma das causas de ATP é a formação de um cartel. Nesse tipo de arranjo, a maximização de lucro se dá de forma conjunta e os preços ficam em níveis superiores aos custos marginais. Bedrosian e Moschos (1988) enfatizam a questão do poder de mercado. De acordo com os autores, as empresas que apresentam maior lucratividade possuem margens para, por exemplo, retardar repasses de preços, o que geraria ATP.

Outro fator capaz de gerar assimetrias é o custo de procura. Rodrigues e Losekann (2018) ressaltam que, devido a homogeneidade da gasolina, a coordenação de preços se torna mais fácil, fazendo com que a dispersão de preços seja baixa. Assim, para encontrar combustível mais barato, o consumidor deve dispender de tempo e de recursos financeiros, isto é, há custos de procura. Nesse sentido, estes custos tendem a conferir maior poder de mercado aos vendedores.

Borenstein et al (1997) argumentam que a gestão de estoques pode conduzir a assimetrias no mercado. Supondo, por exemplo, que um posto de combustíveis adquira uma grande quantidade de gasolina a um preço baixo, formando um estoque. Caso o preço da gasolina na distribuição aumente, é muito provável que este mesmo posto também aumente seu preço na bomba, ainda que tenha pagado um valor mais baixo.

Além dos fatores relacionados à concorrência imperfeita, Rodrigues e Losekann (2018) apontam duas particularidades brasileiras que potencialmente causam ATP no mercado de combustíveis. Uma delas é o mandado obrigatório de adição de etanol anidro à gasolina. Considerando que a produção de etanol se concentra, em grande parte, no Centro-Sul do país (especialmente no Estado de São Paulo), existe um fator locacional na composição do preço da gasolina. Quanto maior a distância dos centros produtores, maiores serão os custos de transporte do etanol.

A segunda particularidade se relaciona à estrutura tributária vigente que, em parte, também é um fator locacional. Um dos impostos incidentes sobre a gasolina é o ICMS, cuja alíquota é estadual. Assim, ao ser definida quinzenalmente por cada unidade da federação, baseada em um preço de referência, é constituído um mecanismo que acaba retardando o repasse de preços, o que geraria assimetrias.

A Cadeia de Comercialização da Gasolina no Brasil

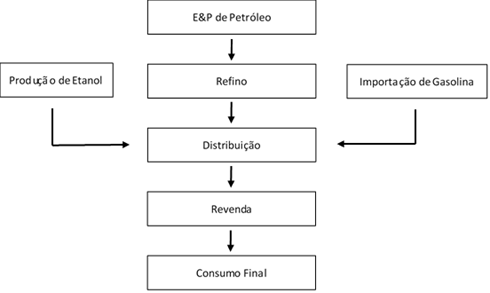

A formação e a transmissão de preços da gasolina dependem de uma série de fatores, que podem ser relacionados às atividades da cadeia de comercialização do produto. A Figura 2 ilustra a cadeia de comercialização da gasolina no Brasil.

Figura 2 – Cadeia de comercialização da gasolina no Brasil

Fonte: Elaboração própria

Desde a criação da Agência Nacional do Petróleo (ANP) em 1997, a agência reguladora vem buscando implementar medidas que confiram maior concorrência às atividades do setor, através da liberalização. Apesar de o setor de Exploração e Produção de Petróleo ter logrado êxito quanto à abertura para novas empresas, as atividades de refino são um monopólio de facto da Petrobras, que detém mais de 98% da capacidade brasileira de refino (ANP, 2020a). Nesse sentido, a estratégia de precificação adotada pelas Petrobras é relevante tanto para a formação dos preços dos derivados quanto para a transmissão ao longo da cadeia de comercialização.

Em tese, a referência de precificação é o mercado internacional. No período pós liberalização de 2001, a convergência ocorria em médio prazo. Com o passar do tempo, verificam-se períodos em que os preços são utilizados para conter inflação e os preços domésticos descolam dos internacionais. Entre 2011 e 2014, período de forte elevação do preço internacional, os preços domésticos foram mantidos estáveis, causando perdas significativas de receita para a Petrobras (Almeida et al., 2015).

No final de 2016, a Petrobras adotou uma nova metodologia de reajustes dos preços praticados nas suas refinarias, buscando uma convergência de curto prazo com os preços internacionais. A convergência foi intensificada em 2017, em que os reajustes ocorriam em frequência quase diária. No entanto, nos últimos meses, os reajustes da gasolina têm sido menos frequentes.

No caso das atividades da distribuição, estas nunca foram objeto de monopólio legal. No entanto, somente em 2001 houve a liberalização total dos preços nessa atividade. Dados da ANP (2020a) apontam que 129 agentes atuam no setor. Contudo, o mercado é concentrado: BR Distribuidora, Ipiranga e Raízen, conjuntamente, possuem 60% de market share. É ainda nesta etapa que ocorre a adição de etanol anidro à gasolina.

A menor concentração de mercado de combustíveis está nas atividades da revenda. Atualmente há 70 bandeiras no setor e mais de 45% do mercado estão concentrados nos revendedores de bandeira branca. Entretanto, alguns fatores são prejudiciais à concorrência, como a facilidade em coordenação de preços e os contratos de exclusividade, em que revendedores e distribuidores estão ligados.

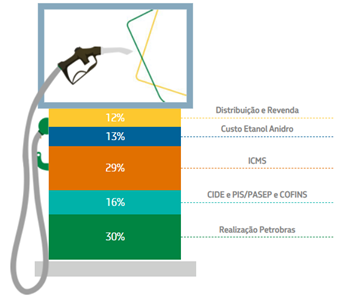

As atividades da cadeia de comercialização da gasolina correspondem a 42% do preço final da gasolina (pago pelos consumidores). Por sua vez, cerca de 45% do preço é formado pelos tributos; em relação ao etanol, essa parcela é de 13% (Figura 3).

Figura 3 – Composição do preço da gasolina ao consumidor

Fonte: Petrobras (2020)

Assimetria na Transmissão de Preços da Gasolina no Brasil e Discussões

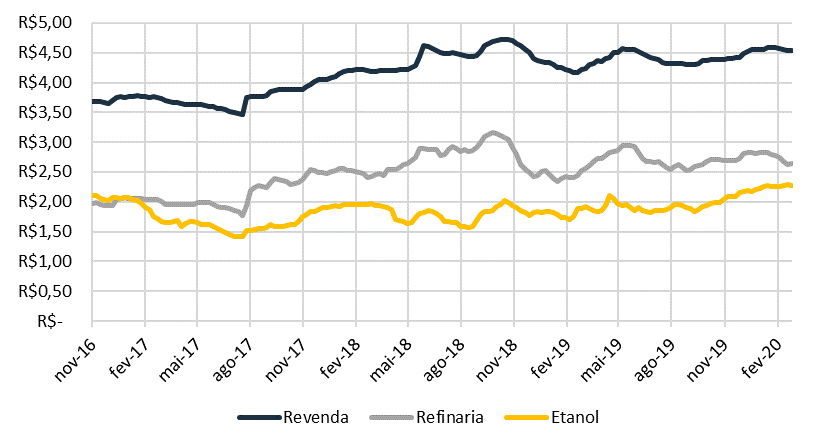

A partir de dados médios de preços disponibilizados pela ANP e pelo CEPEA, é possível verificar de modo empírico a ocorrência de ATP no Brasil. O objetivo é testar se os preços da gasolina na refinaria e do etanol anidro [2] são transmitidos de maneira assimétrica aos preços da gasolina na revenda. O período testado varia de novembro de 2016 (início da nova estratégia de precificação da Petrobras) até fevereiro de 2020 (antes dos efeitos da pandemia de COVID-19 nos mercados mundiais). O Gráfico 1 traz a evolução dos preços semanais.

Gráfico 1 –Evolução dos preços médios da gasolina na refinaria e na revenda e do etanol anidro no estado de São Paulo, em R$/litro

Fonte: Elaboração própria a partir de ANP (2020b) e CEPEA (2020)

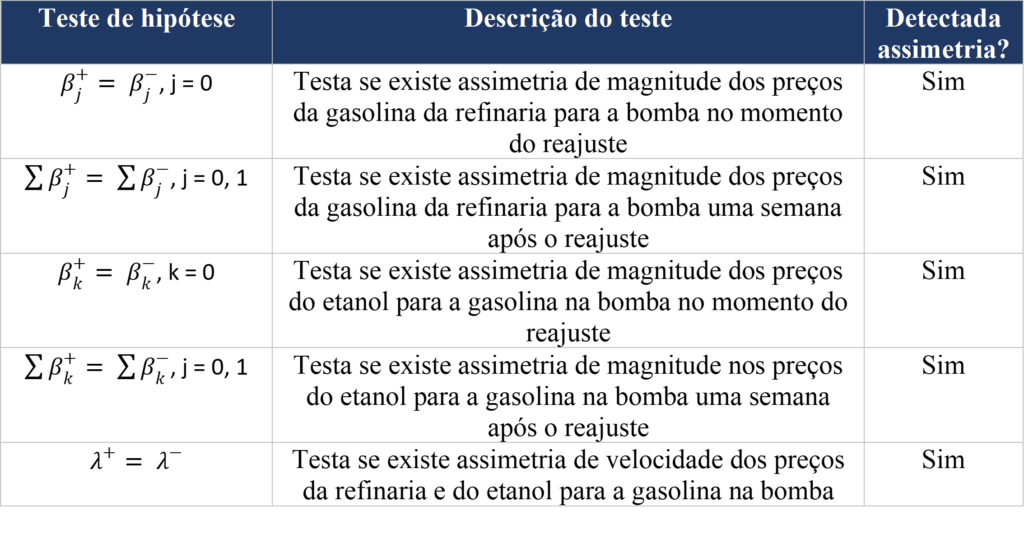

A literatura econômica sobre ATP em mercados de combustíveis, em sua maioria, se utiliza de modelos de correção de erros para a detecção de assimetrias. Nesse sentido, foi estimado um modelo de correção de erros, conforme a Equação (1).

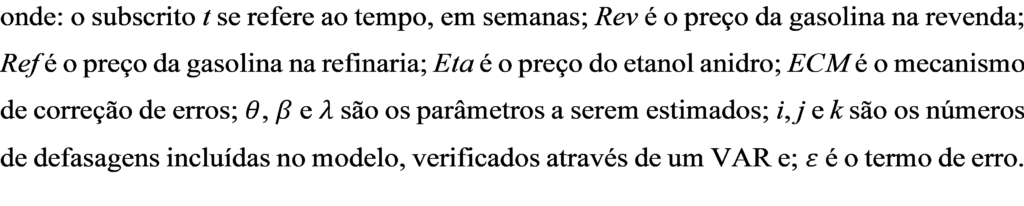

Após a estimação do Modelo de Correção de Erros [3], são feitos testes de hipóteses de magnitude para verificar se os coeficientes positivos e negativos são estatisticamente diferentes entre si. Em caso afirmativo, fica evidenciada a assimetria. Os coeficientes da refinaria e do etanol são utilizados para os testes de assimetria de magnitude; já os coeficientes do mecanismo de correção de erros, para o teste de assimetria de velocidade. Os resultados dos testes estão dispostos na Tabela 1.

Tabela 1 – Resultados dos testes de hipóteses

Fonte: Elaboração própria

Os resultados indicam que a transmissão de preços da gasolina na refinaria e do etanol anidro até a gasolina na revenda ocorre de maneira assimétrica em todos os cenários. Para os casos de assimetria de magnitude, observa-se sempre que os coeficientes positivos são maiores que os negativos. Assim, ficam evidenciados os efeitos “foguete” e “pena”, uma vez que os repasses positivos chegam ao preço do produto de modo mais intenso que os negativos.

O exercício realizado na versão publicada nos anais da Anpec [1] permitiu calcular o impacto da assimetria para os consumidores antes (2004-2015) e após (2016-2019) da mudança de estratégia de precificação da Petrobras. Foi construído um cenário hipotético para mensurar as perdas monetárias da assimetria da transmissão de preços. Supondo um consumidor que rode 15.000 km por ano e tenha um veículo que consuma 1 litro de gasolina a cada 10 km. Nesse cenário, o consumidor roda 288 km em uma semana e, para isso, utiliza 28,8 litros de gasolina. Supondo, também, que um litro de gasolina custe R$ 4,80, o gasto semanal desse consumidor é de R$ 138,24. Entre 2004 e 2015, caso ocorresse um choque de 1% nos preços da gasolina, o custo da assimetria para um consumidor de referência seria de R$ 2,57 em duas semanas; no segundo período (2016-2019), os custos decorrentes deste mesmo choque seriam de R$ 2,07. Em termos percentuais, as perdas monetárias decorrentes da ATP diminuíram em cerca de 19% após a adoção do alinhamento internacional de curto prazo.

Apesar da redução das assimetrias, ainda existe, portanto, uma perda, em termos de bem-estar social, para os consumidores de combustíveis. Nesse sentido, é necessário discutir algumas ferramentas regulatórias que devem ser implementadas para reduzir – ou até mesmo dissipar – as assimetrias no mercado de gasolina.

Em alguns países, como Alemanha, Chile e Coreia do Sul, a divulgação dos preços dos combustíveis através de aplicativos de smartphone se mostrou bastante exitosa. No caso alemão, a divulgação dos preços em tempo real foi responsável pela eliminação dos efeitos “foguete” e “pena” (Frondel et al, 2019). Lemus e Luco (2012) encontraram evidências de que a divulgação de preços no Chile contribuiu para que fossem identificados e punidos cartéis. Já na Coreia do Sul, os níveis de concorrência entre os postos revendedores aumentaram (Hong, 2014). A divulgação compulsória elimina os custos de procura, considerados fonte de assimetria pela literatura

No Brasil, a ANP vinha direcionando esforços nessa mesma direção. Em janeiro de 2020, a agência reguladora chegou a lançar o aplicativo “ANP no posto”, ainda em fase de testes, no estado de Goiás. Contudo, alguns meses depois, em maio de 2020, foi anunciada a descontinuação do aplicativo devido à falta de obtenção de resultados esperados. Seria interessante, portanto, discutir maneiras de relançar o aplicativo a nível nacional e ampliar sua divulgação, sobretudo porque a difusão de smartphones no Brasil vem crescendo.

Referências

ANP (2020a). Agência Nacional do Petróleo. Anuário Estatístico 2020.

ANP (2020b). Agência Nacional do Petróleo. Série Histórica de Preços de Combustíveis.

BACON, R. W. (1991). Rockets and feathers: the asymmetric speed of adjustment of UK retail gasoline prices to cost changes. Energy Economics, 13, issue 3, pp. 211-218.

BEDROSSIAN, A, MOSCHOS, D. (1988). Industrial structure, concentration and speed of price adjustment. The Journal of Industrial Economics, Oxford, v. 36, n.4, pp 459-475.

BORENSTEIN, S.; CAMERON, A. C.; GILBERT, R. (1997). Do gasoline prices respond asymmetrically to crude oil price changes? The Quarterly Journal of Economics, v. 112, pp. 305-309.

BREMMER, D. S.; KESSELRING, R. G. (2016). The relationship between US retail gasoline and crude oil prices during the Great Recession: “rockets and feathers” or “ballons and rocks”? Energy Economics, v. 55, pp. 200-210.

CEPEA (2020). Centro de Estudos Avançados em Economia Aplicada, ESALQ/USP. Disponível em: https://www.cepea.esalq.usp.br/br/indicador/etanol.aspx.

FRONDEL, M.; HORVARTH, M.; VANCE, C.; KIHM, A. (2019). Increased market transparency in Germany’s gasoline market: what about rockets and feathers? Ruhr Economics Papers, n. 810.

HONG, W. H. (2014). Do smartphones spur competition? Evidence from the Korean gasoline retail Market. Disponível em SSRN: https://ssrn.com/abstract=2407732.

LEMUS, J.; LUCO, F. (2019). Pricing dynamics and leadership: evidence from the retail gasoline industry. Disponível em SSRN: https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3186144

MEYER, J., VON CRAMON-TAUBADEL, S. (2004). Asymmetric price transmission: a survey. Journal of Agricultural Economics, Oxford, v. 55, n. 3, pp. 581-611.

PETROBRAS (2020). Composição de preços. Disponível em: https://petrobras.com.br/pt/nossas-atividades/composicao-de-precos-de-venda-ao-consumidor/gasolina/

RODRIGUES, N.; LOSEKANN, L. D. (2018). Assimetria na transmissão de preço ao longo da cadeia de comercialização da gasolina no Brasil. In: XICBPE Congresso Brasileiro de Planejamento Energético, Cuiabá.

SILVA, A. S.; VASCONCELOS, C. R. F.; VASCONCELOS, S. P.; MATTOS, R. (2011) Transmissão assimétrica de preços: o caso do mercado de gasolina a varejo nos municípios do Brasil. In: Encontro Nacional de Economia, 39, Foz do Iguaçu.

UCHÔA, C. F. A. (2016). Poder de mercado e transmissão assimétrica nos preços da gasolina em Salvador/BA. REVISTA ECONÔMICA DO NORDESTE, v. 47, pp. 137-151.

Notas

[1] Para mais detalhes acessar a versão “Assimetria na Transmissão de Preços da Gasolina: os Efeitos do Mandato de Etanol e o Papel da Estratégia de Precificação da Petrobras” publicada na Anpec https://www.anpec.org.br/encontro/2020/submissao/files_I/i8-d334d7becbf10ed87d75e069f64dca41.pdf.

[2] A referência são os preços para o Estado de São Paulo.

[3] Resultado da estimação do Modelo de Correção de Erros

Sugestão de citação: Raeder, F.; Rodrigues, N. & Losekann, L. (2020). Foguetes e penas: entendendo o padrão de transmissão de preços da gasolina no Brasil. Ensaio Energético, 05 de outubro, 2020.

Autor Fixo e Editor dos Indicadores do Ensaio Energético. Formado em Economia, Mestre e Doutorando em Economia pela Universidade Federal Fluminense (UFF). É professor substituto da Faculdade de Economia da UFF e pesquisador do Grupo de Energia e Regulação (GENER/UFF).

Editora-chefe do Ensaio Energético. Economista pela UFRRJ, mestre em Economia Aplicada pela UFV e doutora em Economia pela UFF. Professora do Departamento de Ciências Econômicas da UFF, professora do Programa de Pós Graduação em Economia (PPGE/UFF) e pesquisadora do Grupo de Energia e Regulação (GENER/UFF).

Conselheiro Editorial do Ensaio Energético. Economista e doutor em Economia pela UFRJ. Professor e coordenador do Programa de Pós Graduação em Economia e Vice Diretor da Faculdade de Economia da UFF. Pesquisador do Grupo de Energia e Regulação (GENER/UFF).