O ano de 2021 ficará marcado pela aceleração da inflação na esteira de recuperação da pandemia, após o breque mundial inesperado de 2020. A parada abrupta colapsou as engrenagens das cadeias de valor e de logística mundiais, revertendo expectativas e decisões de todos os agentes. O pacote de estímulos estatais e a retomada acelerada da demanda desequilibraram as cadeias globais de inúmeras commodities, com destaque especial para os energéticos, pressionando preços com desdobramentos inflacionários instantâneos e históricos.

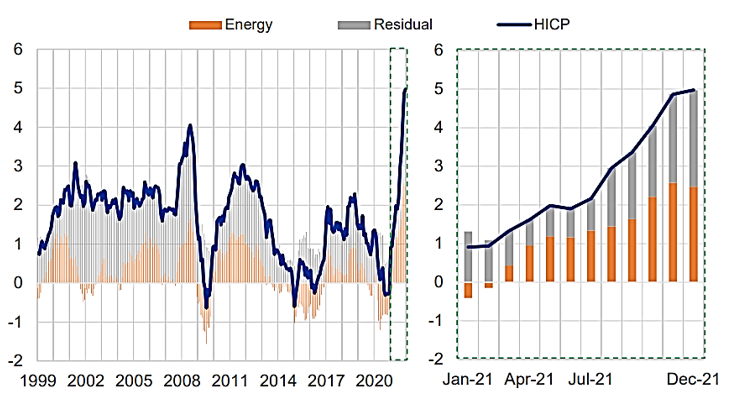

A inflação nos Estados Unidos (medida pelo Consumer Price Index – CPI) alcançou 7% em 2021. Na União Europeia, a inflação (medida pelo Harmonised Index of Consumer Prices – HICP) atingiu 5%, dos quais os energéticos (combustíveis líquidos, gás e eletricidade) foram responsáveis por cerca de 50% da inflação entre abril e dezembro (Figura 1). No Brasil, a inflação medida pelo IPCA atingiu 10%; enquanto a taxa registrada pelo IGP-M, mais sensível à variação de preços das commodities, alcançou 17,8% após alta de 23% no ano anterior.[1]

Figura 1 – Contribuição dos Energéticos na Inflação da Zona do Euro – HICP (%)

Fonte: Schnabel (2022)[2]

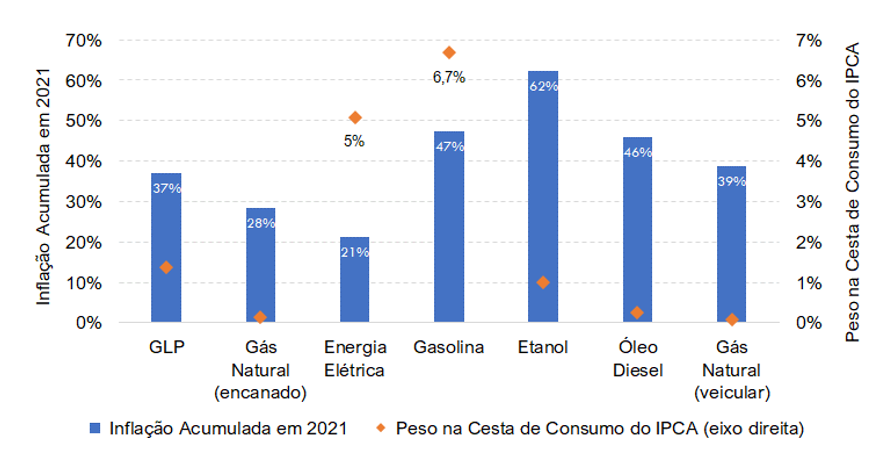

Os energéticos responderam por 55% da inflação medida pelo IPCA em 2021. O peso na cesta de consumo nacional do índice alcança 14,6%, com destaque para energia elétrica (5%) e gasolina (6,6%). Em 2021, a inflação da eletricidade residencial acompanhada pelo IPCA atingiu 21% (Figura 2), abaixo dos demais energéticos como gás natural encanado (37%), GLP (37%) e gasolina (47%). Além da inflação dos combustíveis, o Brasil enfrentou crise hídrica severa em 2021, com acionamento de geração termelétrica mais custosa em momento de preços de combustíveis elevados, em especial o do gás natural.[3]

Figura 2 – Inflação Acumulada dos Combustíveis em 2021 e o Peso na Cesta de Consumo do IPCA

Fonte: Elaboração própria com dados do IBGE.

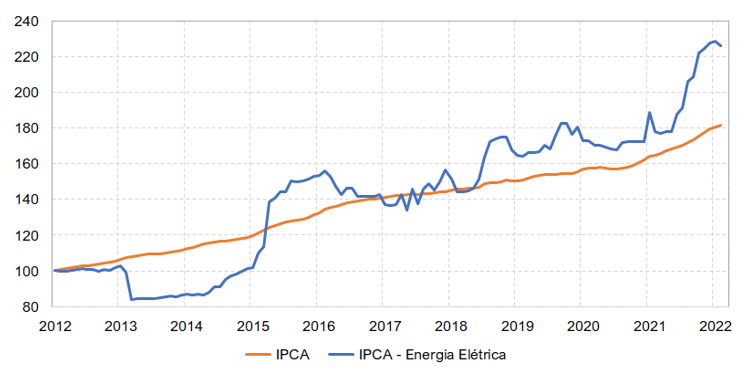

Entre 2012 e 2021, a inflação registrada pelo IPCA acumulou alta de 80%, enquanto a inflação das tarifas de energia elétrica considerada pelo índice (IPCA-Energia Elétrica) acumulou 127%, o que corresponde a uma taxa 60% superior à inflação média do IPCA (Figura 3). Nesse período, a taxa média de crescimento anual das tarifas de eletricidade (8,5% a.a.) ficou cerca de 40% acima da taxa de inflação geral do IPCA (6% a.a.), onerando cada vez mais o orçamento das famílias. O peso dos energéticos nas famílias de menor renda é certamente maior do que a ponderação da cesta no IPCA, o que torna ainda mais regressivo o aumento persistente acima da inflação, dificultando o acesso e reduzindo o poder de compra dos estratos vulneráveis.

Figura 3 – Variação Acumulada da Inflação do IPCA Geral e de Energia Elétrica (2012 = base 100)

Fonte: Elaboração própria com dados do IBGE.

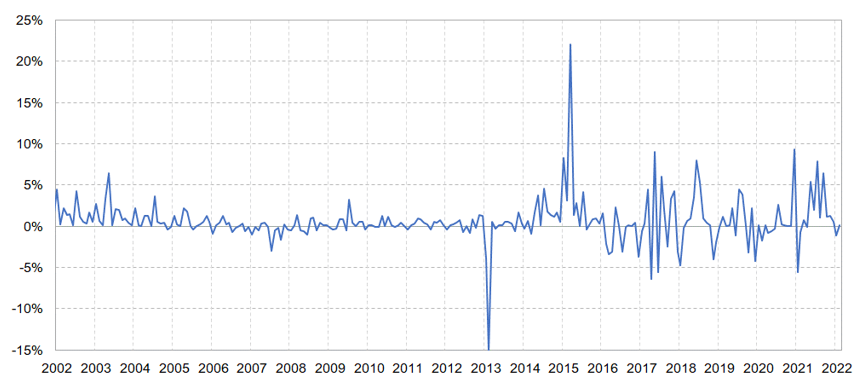

Após a tentativa de redução de cerca de 20% das tarifas de eletricidade em 2012, com a edição da Medida Provisória nº 579 – convertida na Lei nº 12.783/13, que permitiu a prorrogação antecipada de concessões de geração e transmissão sujeita ao aceite de redução de receitas –, a evolução das tarifas caminhou em sentido contrário, com aumentos sucessivos. Dentre inúmeros fatores, a maior geração termelétrica contribuiu significativamente para o aumento dos custos. A instituição das bandeiras tarifárias em 2015 tornou a variação das tarifas mais frequente, como revela o componente de eletricidade do IPCA (Figura 4), com o intuito de evitar o descasamento de fluxo de caixa das distribuidoras – o que não impediu a realização de empréstimos centralizados para retardar e diluir reajustes, administrados na Conta-ACR de 2014 (R$ 21,2 bilhões), na Conta-Covid de 2020 (R$ 14,8 bilhões) e na Conta da Escassez Hídrica de 2022 (estimada em R$ 10,5 bilhões, dos quais R$ 5,3 bilhões já confirmados).

Figura 4 – Variação Mensal do IPCA-Energia Elétrica entre 2002 e 2022 (% a.m.)

Fonte: Elaboração própria com dados do IBGE.

A bandeira de escassez hídrica, vigente entre setembro de 2021 e abril de 2022 no valor de R$ 142/MWh, onerou cerca de 25% a tarifa média residencial antes de impostos, sem incidência para os beneficiários da tarifa social. O adicional tarifário foi insuficiente para cobrir todos os custos momentâneos, mas sinaliza o potencial de elevação dos custos de geração em situações de maior despacho termelétrico.

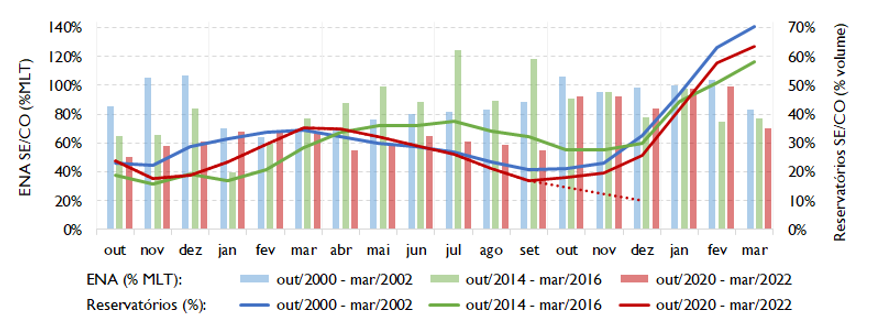

A crise hídrica apontava para a possibilidade de esvaziamentos total dos reservatórios do Sudeste/Centro-Oeste, responsáveis por 70% da reserva do sistema, com projeção alarmante para 10% do volume em fins de novembro. Toda capacidade disponível de geração foi acionada, flexibilizando limites de interconexão entre os sistemas, importando energia da Argentina e Uruguai sem restrição de preço, promovendo programas de redução voluntária da demanda e, principalmente, despachando o parque termelétrico instalado. No entanto, a recuperação dos reservatórios iniciou já em outubro com a incidência de hidrologias favoráveis mais próximas à média, chegando em março de 2022 em patamar confortável superior a 60% (Figura 5).

Figura 5 – Evolução da Energia Natural Afluente (ENA) e dos Reservatórios do SE/CO em períodos críticos

Fonte: Elaboração própria com dados do ONS.

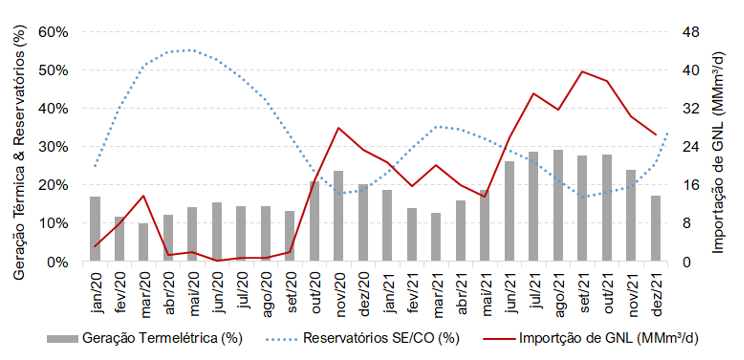

A recuperação adiantada dos reservatórios foi acompanhada de redução da geração termelétrica, mitigando os custos elevados de geração em contexto de déficit crescente na conta das bandeiras tarifárias. A geração de energia a qualquer custo durante a crise garantiu o suprimento, mas entregou aumento tarifário ainda maior para o futuro. Em contexto de preços elevados, a importação de gás natural liquefeito (GNL) em 2021 registrou média de 26 milhões metros cúbicos por dia (MMm³/d) frente a apenas 8 MMm³/d em 2019 e 2020. No segundo semestre de 2021, o país importou em média 33 MMm³/d, atingindo 40 MMm³/d no auge da crise, quando a geração termelétrica girava em torno de 20 GWmédios, montante equivalente a cerca de 30% da geração total (Figura 6).

Figura 6 – Reservatórios, Geração Termelétrica e Importação de GNL

Fonte: Elaboração própria com dados do ONS e do MME.

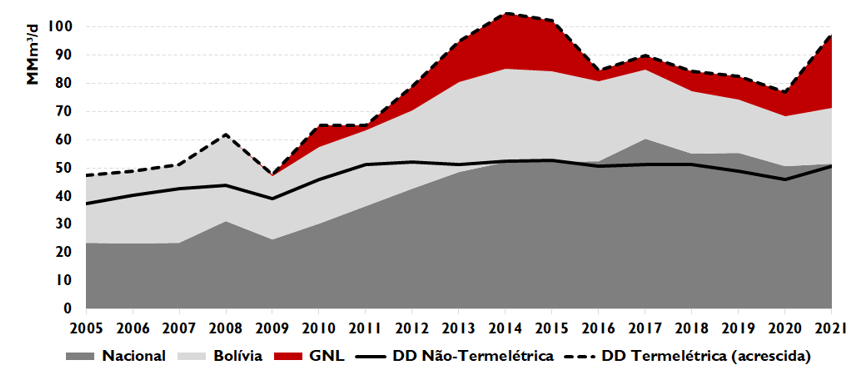

A importação de GNL ocorre sobretudo em momentos de maior geração termelétrica, como fonte de flexibilidade para suprir o acionamento variável e de difícil previsão. A demanda não-termelétrica de gás patina em torno de 50 MMm³/d ao longo da última década, suprida pela produção nacional e pelo gás importado da Bolívia, cujos montantes declinam desde 2016 (Figura 7).

Figura 7 – Balanço Nacional de Gás Natural

Fonte: Elaboração própria com dados do MME.

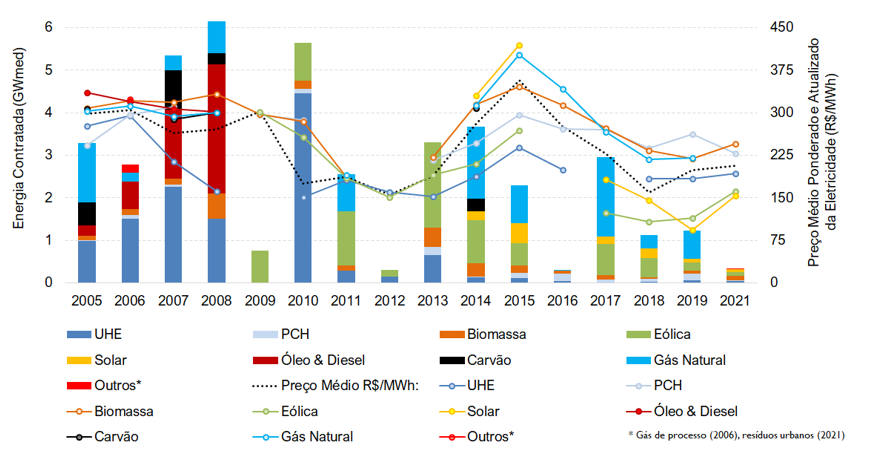

A opção pelo gás natural liquefeito como fonte de flexibilidade no Brasil tem garantido o suprimento em situações emergenciais; mas não evita sobressaltos e aporta custos cada vez mais significativos. A escolha do GNL remonta à Resolução CNPE nº 4/2016, a qual estabelecia diretrizes para importação de GNL, de modo a “garantir suprimento confiável, seguro e diversificado de gás natural”. A partir de então, a Petrobras introduziu três terminais de regaseificação em seu portfólio (Rio de Janeiro, Ceará e Bahia), cuja importação foi essencial para o período crítico entre 2013-15.[4] O ponto de inflexão ocorre, no entanto, a partir de 2014, quando a contratação de térmicas movidas a GNL importado – instaladas em novos e dedicados terminais de regaseificação, por hora desconectados da malha integrada – prevalece nos leilões de expansão de energia para contratação de longo prazo no ambiente regulado. Entre 2014 e 2021, térmicas a gás natural responderam por 46% da energia contratada, frente a apenas 12% no período entre 2005 e 2013.

A Figura 8 apresenta a evolução anual da contratação de energia nos leilões de expansão (Energia Nova, Reserva e Fontes Alternativas) e do respectivo preço ponderado, pela energia contratada, e atualizado pelo IPCA para dezembro de 2021. Nota-se que o preço das térmicas a gás esteve sistematicamente acima do preço médio praticado, enquanto eólica e (atualmente) solar se estabeleceram como as fontes mais competitivas. Importante destacar que o “preço” resultante dos leilões para as térmicas não expressa de fato o preço final da energia, refletindo o Índice Custo-Benefício (ICB), o qual considera os custos decorrentes de geração futura projetada – historicamente abaixo do fator de capacidade realizado, resultando em preços subdimensionados nos certames.[5]

Figura 8 – Energia Contratada nos Leilões de Expansão (Energia Nova, Reserva e Fontes Alternativas)

Notas: (1) Preço médio por fonte ponderado pela energia contratada, atualizado pelo IPCA para dezembro de 2021; (2) Para facilitar a visualização, o gráfico não mostra o preço de R$ 572/MWh de resíduos sólidos urbanos contratado em 2021 (12 MWmed), porém, o preço médio o considera; (3) não houve leilão em 2020; (4) o gráfico não inclui os resultados do Processo de Leilão Simplificado e do Leilão de Reserva de Capacidade realizados em 2021.

Fonte: Elaboração própria com dados da CCEE.

A competitividade do GNL nos leilões resultou não apenas de cenário de maior liquidez e dinamismo no mercado internacional, como também de modificações infralegais favoráveis à contratação, na esteira de aprimoramentos promovidos a partir do programa Gás para Crescer de 2017, com destaque para: (i) sazonalização mensal da inflexibilidade, preservando inicialmente o limite máximo anual médio de 50%, cuja limitação foi extinta em 2021; (ii) indexação em dólares da parcela relativa ao custos de regaseificação do GNL; (iii) reajuste mensal da parcela de combustível para geração inflexível implícita na receita fixa, anteriormente anual; (iv) ampliação dos indexadores de combustível, incluindo o NBP (National Balancing Point) e o Japan-Korea Marker (JKM) às opções anteriores que contemplavam apenas o Henry Hub e o Brent[6]; e (v) possibilidade de estratégias distintas de indexação das parcelas inflexível (receita fixa) e flexível (CVU).[7]

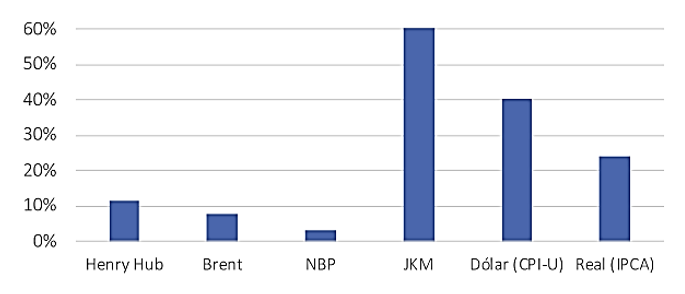

A EPE define as projeções dos preços de referências dos indexadores dos combustíveis para os leilões, utilizando projeções abertas do Banco Mundial para preços de GNL no Japão, ajustadas à base do JKM por meio de correlações de preços históricos – os demais indexadores seguem projeções da EIA/DOE e do governo do Reino Unido. Como a própria EPE (2021) reconhece, a metodologia para o JKM tem apontado para projeções de preços demasiadamente otimistas em contraste com os demais indexadores, favorecendo a competitividade dos empreendimentos que o escolhem como indexador. Como consequência, o JKM predominou na escolha de indexador na maior parte dos contratos decorrentes de leilões de energia entre 2016 e 2021 (Figura 9).

Contratadas antes de 2016, as térmicas GNA I (1,2 GW), referente a outorga da usina Novo Tempo, e a Porto de Sergipe I (1,5 GW), estão indexadas ao Henry Hub e ao Brent, respectivamente. Já a usina GNA II (1,6 GW), contratada em 2017, está indexada ao JKM; enquanto a térmica Marlim Azul (466 MW), vencedora no mesmo leilão, cujo gás será proveniente do pré-sal, está indexada ao Brent – ambas térmicas ganharam com inflexibilidade sazonalizada de 50%.

Figura 9 – Indexadores Escolhidos pelos Agentes para Reajuste do CVU nos Leilões de Energia entre 2016 e 2021

Fonte: EPE (2021)[8]

A possibilidade de indexação completa ao JKM, por si só, já poderia ser questionável pelo risco de indexação a um preço de gás específico e extremamente volátil, internalizando a exposição completa de consumidores cativos à volatilidade do JKM, via contratos de longo prazo regulados, incapazes de gerenciar e mitigar o risco assumido. Adicionalmente, o viés pró-JKM na determinação dos preços de referência nos leilões torna a indexação mais arriscada indevidamente preferível, introduzindo uma armadilha na contratação das termelétricas a gás nos leilões.

O impacto da evolução do indexador na parcela de custo variável da termelétrica pode ser atenuado pela alteração do seu custo relativo vis-à-vis às demais alternativas, reordenando a ordem de mérito de despacho das usinas e, consequentemente, a probabilidade de despacho da usina. Desta forma, o aumento do custo variável de uma única usina pode reduzir a sua probabilidade de despacho, mitigando o risco associado à indexação; porém, isto não ocorre se muitas usinas tiverem o mesmo indexador, mantendo a ordem de mérito do acionamento, com custos superiores. Já a indexação na parcela inflexível tem desdobramentos imediatos, com repasse contemporâneo e incontornável dos custos para os consumidores cativos. De todo, em momentos de pleno despacho e de geração fora da ordem de mérito, como verificado em 2021, os consumidores cativos ficam totalmente expostos à volatilidade.

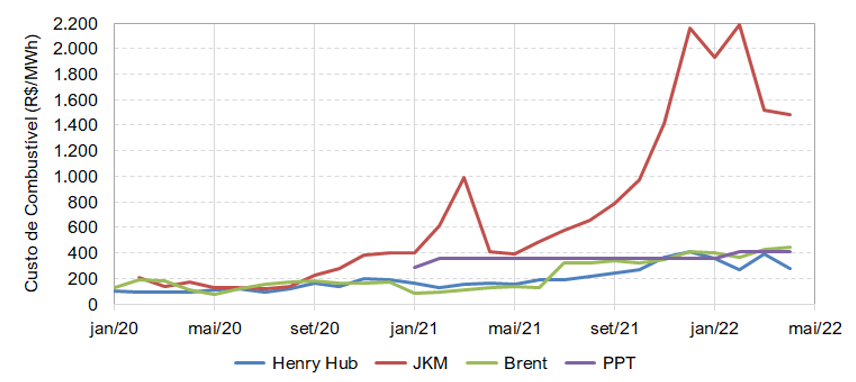

A Figura 10 apresenta a evolução dos custos médios de combustível de térmicas a gás por indexador, revelando a disparada dos preços atrelados ao JKM no segundo semestre de 2021. Embora, atualmente, térmicas com custos elevados não estejam sendo acionadas, a exposição ao JKM – nas parcelas flexível e inflexível de geração, sobretudo de térmicas que ainda entrarão em operação e de contratação de energia existente – acende um sinal de alerta para os próximos anos. Entre janeiro de 2020 e dezembro de 2021, a indexação ao JKM implicou aumento de 937%, enquanto com o Henry Hub registrou-se elevação de 287% e com o Brent 161% – incluído, naturalmente, a variação cambial do período. A elevação registrada ao fim de 2021 com o JKM para período de dois anos é superior a volatilidade simulada pela EPE (2021), em estudo publicado em meados de 2021 visando aprimoramento da indexação dos contratos, que obteve variação de 650% em janela de 11 anos (entre 2010 e 2021).

Figura 10 – Evolução do Custo Médio de Combustível de Térmicas a Gás Natural por Indexador dos Contratos

Fonte: Elaboração própria com dados da CCEE e da ANEEL.

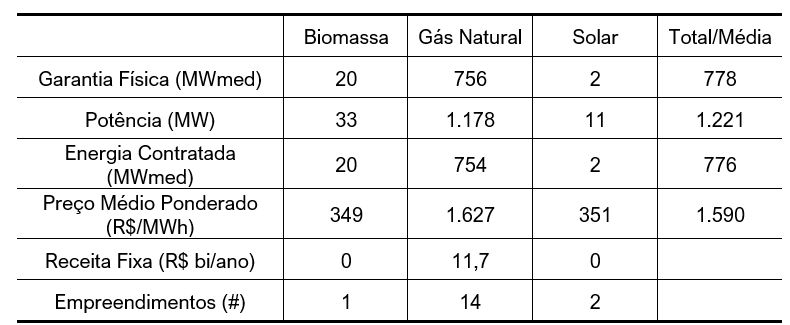

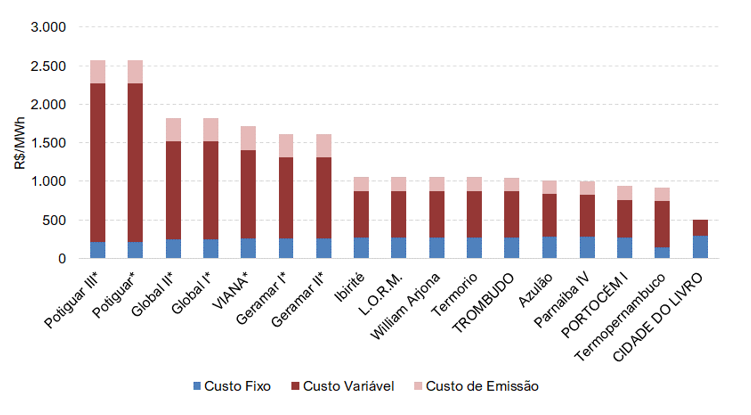

O ano de 2021 também ficará marcado por contratações demasiadamente onerosas e questionáveis no ambiente regulado em momento agudo de crise, pendendo uma vez mais para a contratação de térmicas a gás natural. O leilão emergencial realizado em outubro – Procedimento Competitivo Simplificado (PCS) – contratou energia de reserva de novos empreendimentos para entrega entre maio de 2022 e dezembro de 2025. O certame contratou 14 térmicas a gás, uma a biomassa e dois parques solares com total de 1,2 GW de potência, contratando energia a preço extremamente elevado de R$ 1.590/MWh em média, com pagamento de receita fixa anual de R$ 11,7 bilhões, com despesas as serem arcadas por meio de encargo de energia de reserva por todos os consumidores (Tabela 1). O valor médio da contratação emergencial está 480% acima do custo médio de energia e potência comercializadas no ambiente regulado em 2022 (ACR médio), estimado pela CCEE em R$ 274/MWh; 450% acima do preço médio das térmicas a gás nos leilões de expansão (R$ 287/MWh); e 545% acima do preço médio nos leilões de expansão (R$ 247/MWh), para valores atualizados para 2021 (Figura 8).

O empréstimo da Conta de Escassez Hídrica já contabilizou uma tranche de R$ 5,2 bilhões para diluir o efeito tarifário sobre os consumidores cativos em 2022. A contratação em rito emergencial simplificado para entrada em operação em menos de um ano, celebrada em momento crítico de suprimento, envolveu projetos de alto impacto licenciados sem a realização de estudos ambientais adequados (EIA-Rima), a exemplo da geração em balsas de 560 MW na baía de Sepetiba no Rio de Janeiro.[9] Todas as térmicas a gás contratadas neste certame estão indexadas ao JKM.

Tabela 1 – Resultado do Procedimento Competitivo Simplificado

Fonte: Elaboração própria com dados da CCEE.

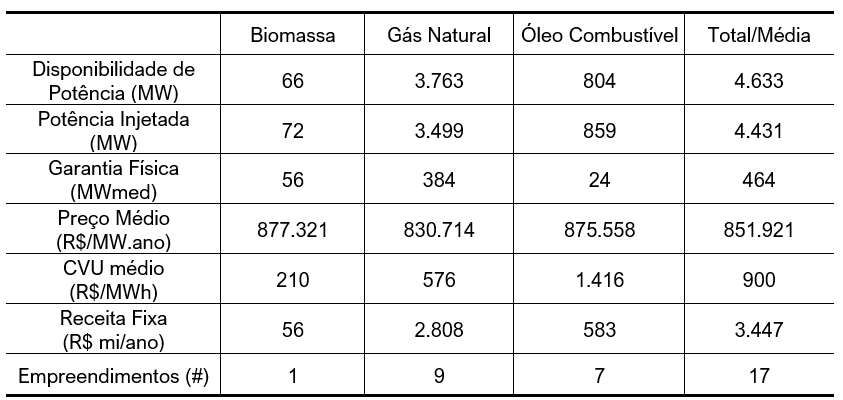

Em dezembro de 2021, o leilão para contratação de reserva de capacidade contratou nove termelétricas a gás natural, sete a óleo combustível e uma a biomassa sob a modalidade de disponibilidade de potência em contrato de longo prazo (15 anos) com total de 4,4 GW de capacidade (Tabela 2). As térmicas a óleo vencedoras no certame referem-se a usinas existentes beneficiadas de liminares judiciais que permitiram a participação com custo variável acima do teto estabelecido de R$ 600/MWh; porém, as liminares foram derrubadas em março pelo Superior Tribunal de Justiça. A contratação resulta em receita fixa anual de R$ 3,4 bilhões (ou R$ 2,8 bilhões sem as térmicas a óleo).

Tabela 2 – Resultado do Leilão de Reserva de Capacidade

Fonte: Elaboração própria com dados da CCEE.

Como discutido por Dutra et al. (2022)[10], a contratação visa a reserva de potência para geração em momentos críticos de restrição de capacidade; não de energia, como historicamente o sistema elétrico brasileiro demanda. O leilão considerou o custo de geração projetado de apenas 120 horas no ano, caso clássico de usinas voltadas para o pico da demanda. No entanto, o contrato prevê a possibilidade de geração indefinida, com qualquer montante e a qualquer momento, acionada pelo Operador ou por razões energéticas fora da ordem de mérito. O próprio Ministério de Minas e Energia (MME), para denunciar “efeitos deletérios” das liminares obtidas pelas térmicas a óleo, simulou sintomaticamente o custo de geração durante quatro meses ao ano por todo o contrato, resultando em custo adicional da ordem de R$ 22,6 bilhões.[11] Enquanto o custo nivelado da energia contratada no cenário de 120 horas/ano está próximo ao custo do déficit de energia considerado na otimização do sistema, de R$ 7.643/MWh em 2022, o custo da geração durante quatro meses no ano (2.920 horas) é mais sensível ao CVU, com discrepância entre usinas a óleo e gás natural (Figura 11).

Figura 11 – Custo de Geração Total das Usinas para Cenário de Utilização de 2.920 horas/ano

* Térmicas a óleo vencedoras com liminares judiciais que foram derrubadas posteriormente.

Fonte: Dutra et al. (2022)

A atual contratação de reserva de capacidade se aproxima da contratação por disponibilidade para o mercado regulado, uma vez que as térmicas devem estar disponíveis a todo o tempo e de forma indistinta. Pode-se contratar potência hoje e demandar energia lá na frente, resultando uma vez mais em custos elevados e inadequados. Enquanto a contratação por disponibilidade se restringia ao mercado regulado e determinava a remuneração total da usina; a atual contratação de reserva de capacidade tem o custo rateado por todos os consumidores (inclusive os livres) e as usinas podem ainda se beneficiar de receita advinda de venda de energia. A grande novidade está no maior grau de liberdade do governo para determinar a demanda do leilão, podendo orientar a expansão da matriz via encargos para todos os consumidores.

Somam-se às contratações emergenciais e de reserva de capacidade, a previsão de contratação de 8 GW das “térmicas jabutis a gás natural” na lei de capitalização da Eletrobras e a postergação da geração a carvão no sul país até 2040, com subsídios ao combustível garantido na conta setorial incluída nas tarifas.

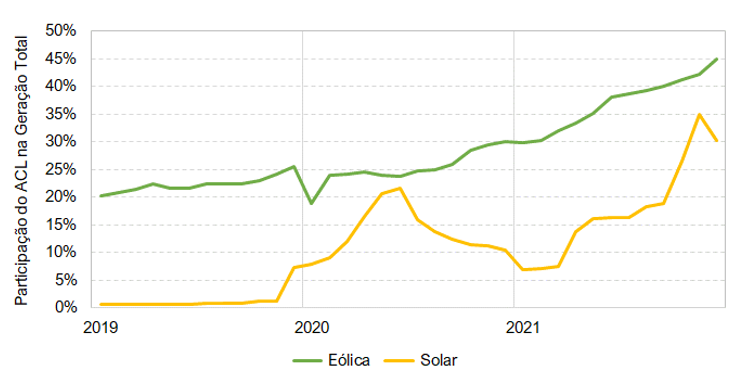

As pressões inflacionárias na eletricidade e o perfil recente de expansão regulada da matriz elétrica acendem um sinal de alerta máximo para os próximos anos. A contratação no ambiente regulado pende para ampliação da participação de termelétricas, sobretudo a gás natural, movidas principalmente a GNL importado e com indexação majoritária ao JKM, internalizando riscos e custos elevados na geração complementar a hidroeletricidade no país. A armadilha está armada e as tarifas podem atravessar ciclos de elevação na década em curso, mesmo partindo de patamar já elevado, na contramão da tendência de redução de custo das fontes renováveis. A matriz brasileira de base renovável e o horizonte de transição energética para baixa emissão de carbono tornam atrativa a expansão destas fontes, como revela a participação crescente do ambiente livre na geração total de eólica e solar centralizadas (Figura 12) – aliada a expansão crescente da geração distribuída no país, que já supera 10 GW instalados.

Figura 12 – Participação do Ambiente Livre no Total de Geração Mensal de Eólica e Solar (%)

Fonte: Elaboração própria com dados da CCEE

O perfil de expansão regulada da matriz elétrica deverá ser revisto após a tempestade perfeita no mercado internacional de gás natural. O horizonte de liquidez e dinamismo do mercado de GNL que estimulou a exposição ao mercado spot como instrumento de flexibilidade e a contratação de grandes térmicas nos últimos anos, enfrentará nos próximos uma realidade bem distinta. A redução de dependência da União Europeia ao gás da Rússia, por força das consequências da guerra na Ucrânia, pressionará preços nos mercados spot de GNL nos próximos anos, com desdobramentos para a indexação do gás natural no Brasil, sobretudo para a geração termelétrica. A exposição integral à volatilidade do JKM deveria ser coibida nos contratos regulados; e a maior participação do gás doméstico no portfólio de geração, encorajada. A liberalização crescente da contratação de eletricidade no Brasil, por seu turno, poderá ser o caminho para contestar a discricionariedade da contratação regulada e assegurar trajetórias de expansão competitivas que propiciem energia segura, sustentável e acessível.

Notas

[1] O Índice Nacional de Preços ao Consumidor Amplo (IPCA), calculado pelo IBGE, mede a inflação de uma cesta de consumo de bens e serviços comercializados no varejo, referente ao consumo pessoal das famílias com rendimentos de 1 a 40 salários mínimos residentes em 10 regiões metropolitanas (de Belém, Fortaleza, Recife, Salvador, Belo Horizonte, Vitória, Rio de Janeiro, São Paulo, Curitiba, Porto Alegre), Distrito Federal e 5 municípios (Goiânia, Campo Grande, Rio Branco, São Luís e Aracaju). O Índice Geral de Preços – Mercado (IGP-M), calculado pelo IBRE/FGV, tem como base metodológica a estrutura do Índice Geral de Preços – Disponibilidade Interna (IGP-DI), resultando da média ponderada de três índices de preços: o Índice de Preços ao Produtor Amplo (IPA-M), o Índice de Preços ao Consumidor (IPC-M) e o Índice Nacional de Custo da Construção (INCC-M).

[2] SCHNABEL, I (2022). Looking through higher energy prices? Monetary policy and the green transition. Climate and the Financial System at the American Finance Association 2022 Virtual Annual Meeting.

[3] No Ensaio Energético, conferir análise de Almeida et al. (2021) para o panorama da escalada de preços dos energéticos em 2021; de Prade (2021) para a subida de preços em hubs internacionais de gás natural já no segundo semestre de 2021; de Romeiro (2021) para a crise hídrica; e de Almeida & Losekann (2022) para as perspectivas do gás após a guerra na Ucrânia.

[4] Para uma análise histórica, conferir Tavares, A. (2016). A Competitividade da Geração Termelétrica a Gás Natural no Brasil: Uma avaliação econômico-regulatória. Dissertação de Mestrado. PPED/IE/UFRJ.

[5] Para discussão mais profundado do ICB, conferir Romeiro, Almeida & Losekann (2020). Systemic value of electricity sources – What we can learn from the Brazilian experience? Energy Policy, vol. 138.

[6]O JKM reflete preços de hub de negociação de GNL na Ásia, onde há forte demanda por gás e escassez de oferta, resultando em grande volatilidade. O Henry Hub reflete preços de hub físico de gás nos Estados Unidos, com dinâmica independente do preço do petróleo, sobretudo após a revolução do shale gas. O NBP reflete preços de hub virtual no Reino Unido, com precificação mais próxima ao petróleo (mar do norte); enquanto o Brent é o petróleo negociado em contratos futuros na ICE.

[7] A Portaria MME nº 434/2017 alterou a Portaria MME nº 42/2006 para ampliar os graus de liberdade da indexação dos combustíveis.

[8] EPE (2021). Método de cálculo dos preços de referência de combustíveis para os leilões de energia. No. EPE-DEE/DPG-001/2021-r1

[9] Conferir matéria do Jornal O Globo, “’Boiada’ passa em projeto de complexo termoelétrico na Baía de Sepetiba (RJ) licenciado sem estudo ambiental”, Lucas Altino, 15/03/2022.

[10] Dutra, J.; Batista, R.; Romeiro, D. (2022). O leilão de reserva de capacidade e as térmicas a óleo: novas reflexões e oportunidades de aprimoramento. FGV CERI.

[11] MMW (2022). Efeitos deletérios da participação, por meio de liminares judiciais, de empreendimentos no Leilão de Reserva de Capacidade de 2021.

Sugestão de citação: Romeiro, L. D. (2022). Pressões Inflacionárias e a Armadilha da Indexação do Gás Natural no Brasil. Ensaio Energético, 05 de abril, 2022.

Autor do Ensaio Energético. Formado em Economia pela PUC-Rio, mestre e doutor em Economia Industrial pela UFRJ. É pesquisador no Centro de Estudos em Regulação e Infraestrutura da Fundação Getulio Vargas (FGV CERI).

[…] frete de mercadorias transportadas da produção até o consumidor final. Conforme apresentado por Romeiro (2022) no artigo publicado no mês de abril, o peso dos energéticos nas famílias de menor renda é maior do que a ponderação da cesta no […]

[…] de forma imprevista, sem interlocução prévia com os agentes, produzindo efeitos imediatos. Como discutido em artigo recente no Ensaio, em que pese a busca por modicidade tarifária, entre 2012 e 2021 a taxa média de crescimento […]