Num mercado de energia liberalizado, os usuários escolhem seus próprios fornecedores através de contratos livremente negociados que, de modo geral, devem possuir preços considerados justos. Quando o mercado não é aberto, o fornecimento aos clientes cativos ocorre por um ou por número limitado de supridores regulados (ou por empresas de distribuição reguladas em que o suprimento e a distribuição/comercialização não são dissociados). Os mercados em transição para o ambiente liberalizado podem apresentar desafios em termos de confiabilidade e qualidade de serviço, uma vez que os novos supridores de energia são menos numerosos, têm menos garantias financeiras e acesso do que os grandes incumbentes. Um Supridor de Última Instância (SUI, ou “fornecedor/comercializador de último recurso”) destina-se a preencher as lacunas na oferta que podem ocorrer à medida que os mercados se liberalizam, ou mesmo após a liberalização.

A regulação europeia apresenta na Diretiva da União Europeia (UE) nº 2009/73 o conceito de suprimento de última instância, seja de energia elétrica ou gás natural. Este é relacionado ao atendimento dos chamados “clientes vulneráveis”, sob a ótica de que o corte no suprimento para esses clientes pode trazer danos sociais e econômicos. O Grupo de Reguladores Europeus de Mercados de Gás e Eletricidade (ERGEG, na sigla em inglês) os definiu, em 2005, como aqueles clientes protegidos pela legislação nacional no seu relacionamento com fornecedores de energia devido a doenças crônicas ou deficiências, ao status de idoso/pensionista e à baixa renda.

Ressalta-se que esta vulnerabilidade também está relacionada com a sazonalidade do consumo de energia na UE. A demanda é muito mais elevada no inverno devido ao uso com função de calefação. Na medida em que os clientes vulneráveis poderiam não ter acesso às fontes de energia para seu aquecimento, torna-se especialmente relevante a figura do SUI.

A possibilidade de estabelecimento deste agente no contexto do mercado brasileiro foi primeiramente discutida no âmbito da iniciativa Gás para Crescer, lançada em 2016 “com o objetivo de estudar e elaborar propostas para manter o adequado funcionamento do setor de gás diante de um cenário de redução da participação da Petrobras”[1]. Criou-se um Grupo de Trabalho (GT-SUI) que discutiu exclusivamente este tema. Chegou-se à conclusão que não parece haver, num primeiro momento, consumidores elegíveis a serem atendidos por um SUI no Brasil.

Prade e Almeida (2020) colocam que a transição do mercado brasileiro concentrado na atuação da empresa incumbente para um mercado com diversidade de agentes em toda a cadeia do gás traz importantes desafios no que se refere à questão de flexibilidade e segurança do sistema de gás. Para além destas, a efetiva liberalização do mercado pode ser colocada em risco caso este debate não seja endereçado.

No contexto de discussão do desenho que se espera para o mercado de gás natural brasileiro, especialmente desde o estabelecimento da iniciativa Novo Mercado de Gás[2], em 2019, faz-se relevante retomar esse tema. Os principais intuitos deste artigo são (i) revisar a literatura associada ao tema do SUI, com foco em seus objetivos e atribuições; e (ii) analisar o caso brasileiro, no sentido de avaliar a necessidade de estabelecimento deste agente no Brasil a partir da experiência internacional.

Revisão de literatura

Primeiramente, é importante destacar quais são as atividades que geralmente não são de atribuição do SUI. Existem serviços necessários em um mercado com diversidade de agentes e com possibilidade de contratação de curto prazo cujas competências não costumam ser do SUI, como (i) balanceamento da malha de gasodutos de transporte; (ii) gestão de emergências e contingências; e (iii) fornecimento de curto prazo (GT-SUI, 2017).

Como mencionado, a figura do SUI surge da necessidade de proteção a usuários ditos vulneráveis e também que são elegíveis em situações específicas em que o supridor original não possa atuar (ERRA, 2005). Relatório elaborado por ERGEG (2009) avaliou, à época, 27 países, sendo 25 estados-membros da UE, mais a Croácia e Noruega. Nele, poucos países (8 dos 27 entrevistados) utilizam de fato o termo “cliente vulnerável”. Por outro lado, apesar de existirem sistemas de apoio a clientes financeiramente frágeis ou com determinadas necessidades, o ERGEG constatou que a maioria dos países não dispõe de sistemas específicos de suporte econômico a clientes vulneráveis no setor energético. Há países onde existem preços de fornecimento regulados para clientes financeiramente frágeis ou com necessidades específicas.

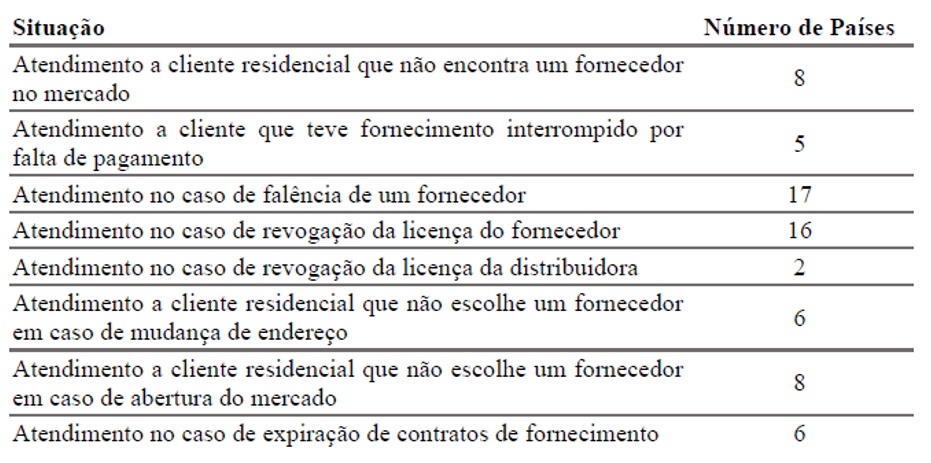

A Tabela 1 compara o modo de atuação do SUI nos países da UE, tanto para o setor de eletricidade quanto para o de gás natural. O SUI tem definição explícita na legislação de mais de 20 países, com funções variadas. A Tabela 2 apresenta uma análise quantitativa das funções atribuídas ao SUI.

Tabela 1 – Atuação do SUI em países selecionados

Fonte: GT-SUI (2017).

Tabela 2 – Funções atribuídas ao SUI em países selecionados

Fonte: GT-SUI (2017).

É importante também diferenciar o SUI do default supplier, ou supridor “por padrão” – este não necessariamente é o mesmo que aquele. O termo “fornecedor por padrão” não existe nas Diretivas Europeias e não há definição estabelecida na maioria dos países estudados por ERGEG (2009). Em energia elétrica, 16 dos 27 entrevistados não definem este termo, enquanto para gás, isto ocorre em 17 dos 25 entrevistados. Para os países que têm uma definição, é mais comum que o default supplier seja ativado quando o usuário é passivo e não escolhe um supridor ou quando ele não consegue encontrar um supridor no mercado. Este agente é normalmente designado pelo regulador.

O termo “fornecedor de último recurso” aparece no Artigo 3º da Diretiva Europeia de 2009, mas não é dada definição específica ao termo. Entretanto, ao contrário do que ocorre com o default supplier, a maioria dos países define a expressão explicitamente para eletricidade e gás. Para eletricidade, 20 dos 27 entrevistados o definem, e para gás, 16 dos 25. Para aqueles que o definem, é mais comum que o SUI seja nomeado quando um supridor vai à falência ou quando um usuário não consegue encontrar um supridor no mercado. Também é importante notar que não é raro que o SUI atue como default supplier ou vice-versa. Há países que não fazem distinção entre os termos. O SUI é mais comumente designado pelo regulador e há casos em que sua determinação ocorre pelo Governo. A Tabela 3 compara as características do SUI e do default supplier.

Tabela 3 – Comparativo entre SUI e default supplier

Fonte: Elaboração própria com base em ERGEG (2009).

Atuação do SUI na Espanha e Portugal

De acordo com o GT-SUI (2017), na Espanha, a figura do SUI no mercado de gás natural é denominada Comercializador de Último Recurso – CUR. O agente é responsável por atender a clientes residenciais que optem por esta modalidade e a usuários com consumo intensivo de gás natural que não possuam contrato de fornecimento em vigor com um comercializador, mas necessitem continuar consumindo gás num período máximo de um mês. Se há ausência de suprimento por inadimplência do cliente, não há obrigação de suprimento pelo CUR.

Aqueles que atuarão como CURs no mercado espanhol são selecionados pelo governo e o preço de suprimento de gás por este agente para determinados perfis de consumo é regulado pelo Ministério de Energia da Espanha, denominado Tarifa de Último Recurso – TUR. Esta tarifa inclui o custo do gás natural (com atualização trimestral), margem comercial, tributos e outros custos (que incluem as tarifas de regaseificação, estocagem e tarifas de transporte e distribuição). Essa tarifa é mais alta que a normalmente praticada pelos demais supridores ou comercializadores justamente para incentivar que o serviço não seja utilizado por muito tempo.

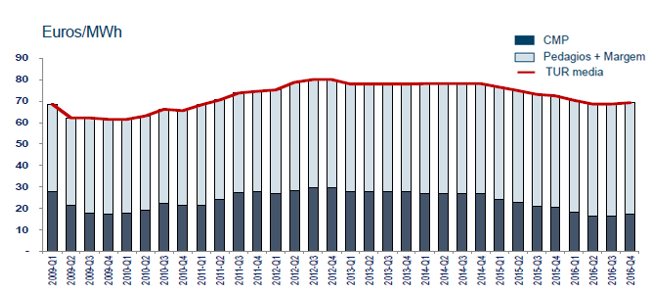

O Gráfico 1 apresenta a variação da TUR ao longo do período 2009-2016, onde o CMP se refere ao custo do gás natural praticado. É importante notar que os demais custos (chamados de “pedágios”), junto com a margem comercial, compõem a maior parcela da tarifa praticada pelo CUR.

Gráfico 1 – Tarifa de último recurso (TUR) no período 2009-2016

Fonte: GasNatural Fenosa (2017).

Neves (2012) descreve o setor de gás natural em Portugal, cujas bases de funcionamento foram atualizadas e estabelecidas em 2006. À ERSE (Entidade Reguladora dos Serviços Energéticos) foi dada a competência para a elaborar o regulamento tarifário de todo o setor. Com as novas regras, as distribuidoras de gás natural com mais de 100 mil clientes foram obrigadas a realizar a separação jurídica (legal unbundling) entre as atividades de distribuição e de comercialização de gás natural, enquanto para as restantes foi necessária apenas a separação contábil entre as atividades. A comercialização de gás natural é livre em Portugal e sua prática exige a emissão de licença pela entidade administrativa competente. Desde 2010, todos os consumidores de gás natural podem escolher o seu comercializador.

Esta nova legislação obrigou a criação de CURs, a exemplo do existente no mercado espanhol, que vendem gás natural a uma tarifa regulada, e de comercializadores livres, cujo preço de venda do gás natural é fixado numa lógica de mercado livre. Em cada zona geográfica existe um CUR, garantindo o suprimento aos clientes vulneráveis ou em zonas/segmentos de mercado onde não há mercado livre (como em locais com redes isoladas). De acordo com PoupaEnergia[3], os CUR podem fornecer energia elétrica e/ou gás natural a:

- Consumidores finais com contratos ativos, enquanto forem aplicáveis as tarifas reguladas ou tarifas transitórias legalmente previstas pela ERSE;

- Consumidores economicamente vulneráveis;

- Consumidores cujo comercializador em regime de mercado tenha ficado impedido de exercer a atividade;

- Consumidores localizados onde não exista oferta pelos comercializadores de eletricidade ou gás natural em regime de mercado.

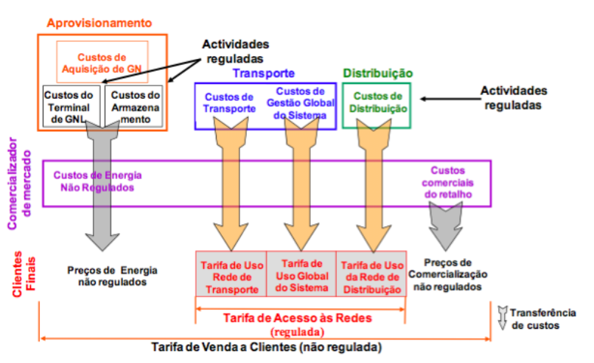

Para fornecimentos anuais superiores a 10.000 m³, o regime de preços é livre, sendo estes negociados contratualmente. Para fornecimentos anuais inferiores ou iguais a 10.000 m³, os clientes podem optar por escolher um fornecedor no mercado livre, negociando livremente os preços de gás, ou o CUR da sua área geográfica, pagando as tarifas reguladas de venda a clientes finais. Esta tarifa é composta pelas seguintes parcelas definidas pela ERSE: (i) tarifa de uso do terminal de GNL; (ii) tarifa de armazenamento subterrâneo; (iii) tarifa de uso global do sistema; (iv) tarifa de uso da rede de transporte; (v) tarifas de uso da rede de distribuição; e (vi) tarifas de comercialização (Neves, 2012).

A Figura 1 sintetiza as atividades que compõem a tarifa de venda a clientes finais dos CURs e a Figura 2, a tarifa de venda a clientes (não regulada).

Figura 1 – Decomposição da tarifa de venda a clientes finais dos CURs (para fornecimentos anuais inferiores ou iguais a 10.000 m³/ano)

Fonte: Neves (2012).

Figura 2 – Decomposição da tarifa de venda a clientes não regulada

Fonte: Neves (2012).

Análise do caso brasileiro

O mercado de gás brasileiro tem diferenças importantes com relação ao europeu. Primeiramente, no Brasil, o uso de gás para calefação é pouco aplicável e o segmento que utiliza o insumo de maneira intensiva é o industrial, com demanda predominantemente linear (flat) ao longo do tempo. Ademais, o país não dispõe de infraestruturas de armazenamento.

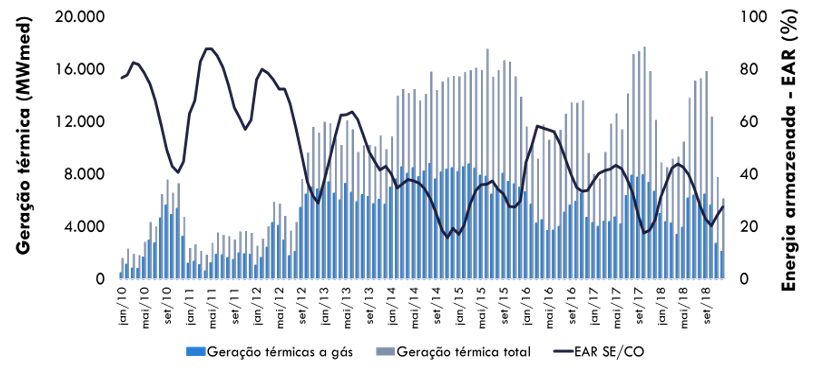

A volatilidade no consumo do gás natural está relacionada ao seu uso na geração elétrica. Desde meados de 2012, condições hidrológicas adversas implicaram em despacho bem mais frequente das termelétricas. Ou seja, de modo resumido, as térmicas foram utilizadas como geração de base de modo a garantir o suprimento da demanda por energia elétrica e a estocagem de água. Para exemplificar a intermitência da demanda térmica e sua complementariedade ao nível dos reservatórios, o Gráfico 2 apresenta a geração total das termoelétricas e das térmicas a gás, entre 2010 e 2018, juntamente com a energia armazenada nos reservatórios do submercado Sudeste/Centro-Oeste (que possuem a maior capacidade em termos de reservatórios).

Gráfico 2 – Geração térmica e energia armazenada 2010-2018

Fonte: Elaboração própria com base em ONS.

No Brasil, devido ao baixo consumo per capita dos usuários residenciais de gás natural (principalmente em razão da climatologia), parece mais interessante que este segmento se mantenha regulado num primeiro momento. Sendo assim, estes continuariam sendo supridos pelas Companhias Distribuidoras Locais – CDLs no mercado cativo. Portanto, a figura do SUI estaria inclusa no papel dos distribuidores. Dentre os consumidores protegidos, poderiam estar, por exemplo, aqueles que possuem as seguintes características: (i) clientes residenciais (cativos); (ii) clientes não residenciais que realizem atividade essencial (GT-SUI, 2017).

Ou seja, no caso brasileiro, dificilmente haverá usuários em situação de vulnerabilidade com a liberalização, mas se farão necessários agentes que ofereçam flexibilidade (ou mesmo garantia) no suprimento na relação entre supridor/comercializador e usuário livre. O GT-SUI (2017) pontuou que, uma vez que a indústria de gás natural se desenvolveu a partir de uma grande incumbente, com a sua posterior redução de participação, é natural que, no que concerne ao suprimento de gás natural, o risco de interrupção do fornecimento seja mais elevado, sobretudo em relação a produtores ou comercializadores que ainda não possuam um portfólio extenso ou estratégicas de flexibilidade operacional. Este risco se torna maior no período de transição de abertura do mercado, podendo ser gerenciado e mitigado por meio de back-ups de fornecimento ou penalidades definidos em contrato pelas partes, e mesmo precificado considerando posterior repasse dos custos aos clientes finais.

Por outro lado, Lorenzon (2020) também destaca que no período inicial pode haver descompassos entre a injeção e consumo dentro do dia de operação. Essa diferença é compensada pelo transportador no momento do balanceamento da malha de gasodutos – primeiramente pelo uso do linepack[4] do sistema. Já uma situação de desbalanceamento extremo pode ser mitigada pela contratação, pelo transportador, de um agente que oferte gás numa quantidade suficiente para rebalancear o sistema (balancing shipper).

Assim, entende-se que o mercado deverá propor soluções para gerir estes riscos. Em uma indústria de gás natural madura, o problema das partes seria resolvido pela aquisição do combustível no mercado. Entretanto, dado que o setor de gás natural ainda não estabeleceu um modelo específico de market design para tratar de questões como esta, parece necessário que haja um agente específico que possa ligar as pontas de oferta e demanda transitoriamente para que os negócios no mercado livre comecem a se concretizar, mitigando riscos.

Ao contrário do destacado na Seção 2 do presente documento, parece necessário que o SUI, no contexto brasileiro, realize estas funções. Neste sentido, este agente seria tratado como uma espécie de market maker, dando liquidez ao mercado, garantindo operações de compra e venda e reduzindo o risco de exposição dos novos agentes do mercado livre (Lorenzon, 2020), atuando como um “supridor de flexibilidade”.

É importante ressaltar que o Termo de Cessação de Conduta (TCC)[5] assinado entre CADE (Conselho Administrativo de Defesa Econômica) e Petrobras, apesar de estabelecer que a petroleira deve indicar os volumes de injeção e retirada máxima em cada ponto de recebimento e zona de entrega nos sistemas de transporte da NTS e da TAG – numa espécie de capacity release –, não determinou a realização de gas release[6] pela estatal, nem trouxe comandos à incumbente no sentido de realizar o papel de agente ofertante de flexibilidade – relacionada ao consumo de gás – durante a transição para um mercado aberto. Como já mencionado anteriormente, este é um fator crucial para determinar a velocidade da liberalização, uma vez que demais agentes supridores ainda não possuem condições de prestar tais serviços.

De maneira a iniciar a regulação do tema, a Resolução nº 16/2019 do Conselho Nacional de Política Energética (CNPE) indicou que a incumbente deve implantar programas de estímulo à liquidez no mercado de molécula, além de ofertar serviços de flexibilidade e balanceamento da rede, devidamente remunerados. Destacam-se os principais pontos da referida Resolução que tratam do assunto:

|

“Art. 2º A transição para o mercado concorrencial de gás natural deverá ocorrer de forma coordenada, de modo a: (…) VI – implantar programas para a liberação progressiva de gás natural por parte de agente da indústria que detiver participação relevante que possa resultar na dominação de mercado, bem como incentivar os demais produtores a comercializarem o gás no mercado; e (…) Art. 3º Estabelecer como de interesse da Política Energética Nacional que o agente que ocupe posição dominante no setor de gás natural observe as seguintes medidas estruturais e comportamentais: (…) III – a oferta de serviços de flexibilidade e balanceamento de rede, devidamente remunerados, garantindo a segurança do abastecimento nacional durante período de transição ou enquanto não houver outros agentes capazes de ofertarem esses serviços; (…) Art. 4º A transição para um mercado concorrencial de gás natural observará: (…) VI – implantação de programas de liberação de gás natural para redução de concentração do mercado. § 1º Os incisos I a V serão implementados conforme regulação da Agência Nacional do Petróleo, Gás Natural e Biocombustíveis – ANP. § 2º O inciso VI será implementado sob a supervisão da ANP, em conjunto com a autoridade de defesa da concorrência.” (grifos da autora) |

De acordo com o relatório do GT-SUI (2017), “durante a fase de transição na abertura do mercado, novos entrantes vão precisar de tempo para constituir um portfólio de suprimento robusto. Neste sentido, para reduzir o risco e facilitar a contratação de novos ofertantes pelos consumidores livres, o incumbente deveria inicialmente assumir a função de SUI, uma vez que é quem detém a maior carteira de oferta de gás natural e, portanto, maior flexibilidade. Com a evolução do mercado, refletindo em uma maior concorrência e a diminuição na concentração da participação dos agentes, a regra de designação do SUI deverá evoluir para refletir as condições e os princípios de mercado (por exemplo, usar chamada pública para designar o SUI com a possibilidade de ter vários desses agentes com áreas de ação definidas)”. Não será possível que o mercado dê solução à essa questão isoladamente, visto que os agentes ainda não possuem portfólio estabelecido e os terminais de GNL privados, por exemplo, que poderiam oferecer serviços dessa natureza, não estão conectados à malha.

Ou seja, a Petrobras, como empresa incumbente do setor de gás natural no Brasil, parece ser o único agente que poderia oferecer tais produtos de back-up (via contratos com partes interessadas), por exemplo, para garantir a segurança no suprimento, por um preço definido e em um período transitório específico. A partir do momento que outros agentes supridores e comercializadores tiverem portfólio estabelecido, poderão também oferecer competição a este serviço oferecido inicialmente apenas pela estatal, constituindo-se, inclusive, atividade econômica.

Portanto, entende-se que a atuação do SUI no Brasil deveria ser realizada transitoriamente pela incumbente, garantida a remuneração a partir de preços e tarifas livremente negociadas, com supervisão do regulador, em situações como de: (i) interrupção do fornecimento pelo supridor original, garantindo serviços de flexibilidade; (ii) segurança do sistema de transporte; e (iii) falência ou revogação de licença do comercializador. A oferta prévia dessas possibilidades ao mercado, de forma transparente e coordenada com o regulador, atuará como elemento de potência na mitigação de incertezas que cerceiam o avanço da competição e a própria abertura do mercado.

Conclusões

O Supridor de Última Instânciano contexto europeu está relacionado ao suprimento de clientes vulneráveis principalmente quando há revogação de licença ou falência do supridor. Não é incomum que o SUI atue como default supplier. O estudo realizado pelo ERGEG (2005) apresenta que quase sempre o default supplier é o agente incumbente, e em metade dos países analisados, o papel de SUI recai sobre a incumbente. Da perspectiva de defesa da concorrência, esta não parece ser a melhor solução, especialmente porque, na maioria dos casos, não há um prazo determinado de término de fornecimento de gás ou energia pelo SUI ou default supplier.

A estruturação dos mercados de gás natural europeu e brasileiro possui diferenças significativas, entretanto. As principais estão relacionadas ao clima, à sazonalidade da demanda, ao segmento que mais consome gás (industrial no Brasil e residencial na Europa) e à ausência de infraestruturas de estocagem. Por estes motivos, também se espera que o SUI tenha diferentes atribuições no Brasil à medida que a liberalização do setor de gás natural se concretize. São elas: (i) suprimento de back-up, garantindo serviços de flexibilidade; (ii) segurança do sistema de transporte; e (iii) falência ou revogação de licença do comercializador.

No contexto brasileiro, a atuação transitória da incumbente como uma espécie de market maker está definida na Resolução CNPE nº 16/2019, mas sem definição expressa em regulação ou mesmo no TCC. Na ausência de comandos regulatórios para o SUI neste contexto, negócios no mercado livre podem não se concretizar imediatamente, mesmo com oferta e demanda identificadas de lado a lado. Isso pois tal percepção de risco de suprimento não encontra, ainda, respaldo em alternativas críveis de back-up, e não o terão enquanto os novos fornecedores não possuírem portfólio de suprimento bem estabelecido.

Notas

[1] Fonte: Ministério de Minas e Energia (MME). Disponível em http://www.mme.gov.br/web/guest/secretarias/petroleo-gas-natural-e-biocombustiveis/acoes-e-programas/programas/gas-para-crescer.

[2] Programa coordenado pelo Ministério de Minas e Energia, desenvolvido em conjunto com a Casa Civil da Presidência da República, Ministério da Economia, Conselho Administrativo de Defesa Econômica (CADE), Agência Nacional do Petróleo, Gás Natural e Biocombustíveis (ANP) e Empresa de Pesquisa Energética (EPE) para a formação de um mercado de gás natural aberto, dinâmico e competitivo. Mais informações podem ser verificadas em: http://antigo.mme.gov.br/web/guest/conselhos-e-comites/cmgn/novo-mercado-de-gas.

[3] Disponível em https://poupaenergia.pt/faq/cur/. O PoupaEnergia é uma plataforma de comparação de tarifas de eletricidade e gás natural elaborada pelo Governo Português, com o objetivo de dotar o consumidor de informações atualizadas para realizar mudanças de comercializador de energia e para promover a eficiência energética.

[4] É a variação aceitável da quantidade de gás na rede que pode ocorrer por meio da compressão e expansão segura do gás natural dentro dos dutos.

[5] Instrumento executivo alinhado com a iniciativa governamental “Novo Mercado de Gás” onde a estatal se compromete a vender ativos relacionados ao mercado de gás natural e que prevê diversos compromissos acessórios que buscam solucionar os principais problemas estruturais presentes no mercado de gás natural brasileiro. A medida tem como objetivo evitar a ocorrência futura de fatos que poderão ser investigados pelo CADE, além de promover estímulos à concorrência no setor.

[6] Política energética adotada por diversos países que determina a venda obrigatória de volumes de gás natural (e capacidades de transporte nos gasodutos) pela incumbente para concorrentes, como forma de superar a ausência de suprimento de gás, desverticalizar e minimizar elevadas concentrações de mercado.

Referências

Energy Regulators Regional Association – ERRA (2005). “Supplier of last resort: An overview of its implementation in ERRA member states and representative countries in the EU”. Disponível em: https://erranet.org/download/supplier-last-resort-overview-implementation-erra-member-states-representative-countries-eu/

European Regulators’ Group for Electricity and Gas – ERGEG (2009). “Status review of the definitions of vulnerable customer, default supplier and supplier of last resort”. Disponível em: https://www.ceer.eu/documents/104400/-/-/f7cee707-0721-2da3-3275-1d53d5e0db26

Gas Natural Fenosa (2017). “Liberalização do mercado do gás natural: O Comercializador de Último Recurso – CUR”. Disponível em: http://antigo.mme.gov.br/documents/36216/458640/SUI_Anexos_A_a_C.zip/5d057138-fb94-1873-b9f8-4ee6f32e4520

Grupo de Trabalho – Supridor de Última Instância – GT-SUI, constituído no âmbito da iniciativa Gás para Crescer (2017). “Relatório: GT Supridor de Última Instância”. Disponível em: http://antigo.mme.gov.br/documents/36216/458640/SUI_Relat%C3%B3rio_Supridor_de_%C3%BAltima_inst%C3%A2ncia_v_final.pdf/d4c23e93-e10c-9965-b6a9-3faefe2e91b7

Lorenzon, A. (2020). “Supridor de última instância de gás: que bicho é esse?”. Disponível em: https://editorabrasilenergia.com.br/supridor-de-ultima-instancia-de-gas-que-bicho-e-esse/

Neves, M. P. C. (2012). “A Regulação do Gás Natural: Estarão os proveitos permitidos às empresas distribuidoras acima do custo marginal? Uma análise da perda de bem-estar”. Dissertação de Mestrado em Economia, Universidade do Porto, Portugal. Disponível em: https://repositorio-aberto.up.pt/bitstream/10216/63685/2/Dissertao%20Marta%20Petrucci%20Neves%202012.pdf

Prade, Y. C. e Almeida, E. (2020). “A falta de flexibilidade do mercado de gás no Brasil: um problema para o processo de liberalização”. Ensaio Energético, 16 de novembro, 2020. Disponível em: https://ensaioenergetico.com.br/5170-2/

União Europeia – UE (2009). “Directiva 2009/73/CE do Parlamento Europeu e do Conselho de 13 de julho de 2009 que estabelece regras comuns para o mercado interno do gás natural e que revoga a Directiva 2003/55/CE”. Disponível em: https://eur-lex.europa.eu/LexUriServ/LexUriServ.do?uri=OJ:L:2009:211:0094:0136:pt:PDF

Sugestão de citação: Rodrigues, M. (2021). Supridor de Última Instância no mercado de gás natural: revisão da literatura e análise do caso brasileiro. Ensaio Energético, 02 de março, 2021.

Mirella Rodrigues

Engenheira de Energia pela Universidade de Brasília (UnB) e mestranda em Economia pela Fundação Getúlio Vargas (FGV). Atua como analista sênior em temas de gás natural e energia, com ênfase em regulação econômica, tarifas e desenho de mercados.