O gás natural brasileiro é principalmente proveniente de campos associado ao petróleo e em ambiente marítimo. Nos últimos anos se acentuou ainda mais essa configuração devido ao crescimento da produção de gás do Pré-sal. Em 2019, a oferta de gás associado (GA) representou 82% do total produzido. Ainda, da produção total, 81% foi gás proveniente do offshore (Figura 1).

Figura 1 – Produção Nacional de Gás Natural no Brasil

Fonte: Elaboração própria a partir de dados da ANP (2019).

Dentre as projeções decenais da Empresa de Pesquisa Energética (EPE, 2019), o cenário da oferta de gás futura não variará bastante além disso, sendo composta nos próximos anos em sua ampla maioria por GA do pré-sal e pós-sal, além das importações via GNL e gasodutos; a participação de gás não-associado (GNA) permanece branda no horizonte. Por questões de demanda e competitividade de preço, grande parte do gás acaba sendo reinjetado em vez de escoado por longas distâncias até a costa. Para ilustrar, no ano de 2018, o volume diário médio reinjetado da produção marítima foi de 26,5 MMm3/dia (BNDES, 2020), uma quantidade próxima aos volumes de gás importado da Bolívia.

A flexibilidade de gás no mercado brasileiro é extremamente exigida somente por parte do setor termoelétrico. Os despachos otimizados pelo Sistema Interligado Nacional (SIN) – as termelétricas são despachadas praticamente como complemento às hidrelétricas e às renováveis emergentes (eólica e solar) – acabam exigindo uma oferta de gás intermitente e de baixa previsibilidade. Os demais setores possuem uma demanda estável, não havendo a sazonalidade e previsibilidade de oscilação da demanda, como ocorre no hemisfério norte.

Nesse contexto, o Brasil acaba sendo um país com uma oferta significativamente inflexível (gás associado) disponível longe da costa, e com uma flexibilidade atrelada fortemente ao setor termelétrico.

A questão que fica então seria: quais as formas que permitiriam o aproveitamento do gás natural, dentro desse contexto nacional?

Para responder essa pergunta, o artigo abaixo traz:

- aspectos conceituais que auxiliam na definição do escopo de projetos de exploração de reservas carboníferas;

- estudos de caso internacionais e nacionais, como ilustrações práticas da funcionalidade de uma produção flexível;

- o estado da arte de polos offshore maduros de produção de gás natural e seus modelos de negócios

- avanços regulatórios e ações de agentes de mercado, em alinhamento com a experiência internacional

Dessa forma, visa-se descortinar a importância e o papel fundamental de se desenvolver uma infraestrutura compartilhada de escoamento da produção de gás natural offshore, entre os diversos produtores, de modo a se buscar certa margem para a flexibilidade pelo lado da oferta.

Aspectos conceituais e casos práticos individuais de campos de gás associado (GA) e não-associado (GNA)

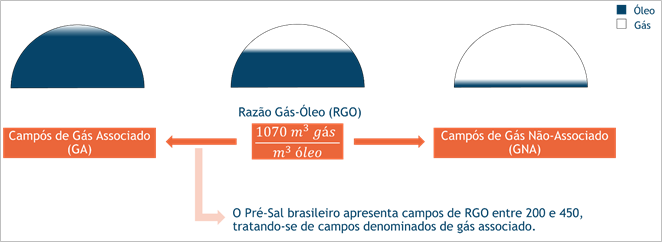

Reservatórios de GNA são aqueles em que predomina a fase gasosa de hidrocarbonetos, enquanto que nos reservatórios de GA, há uma predominância do óleo, mas ainda há uma parcela de gás sob forma de capa ou dissolvido. A razão gás-óleo (RGO) serve como um indício para classificar o campo como GA ou GNA (Figura 2).

A U.S. Energy Information Administration (EIA), por exemplo, sugere uma RGO de 1070 como um ponto objetivo para discriminar nominalmente o tipo de campo (Randolph, 2019). Os campos no Pré-sal brasileiro possuem RGO entre 200 e 450, enquadrando-se em grande maioria como campos de GA. Esse parâmetro é uma característica interessante do campo para auxiliar na tomada de decisão do foco do projeto. Havendo a predominância do óleo, a convergência do projeto irá para a maximização da produção de petróleo, que provém maiores rendimentos que o gás natural. Nesses casos, o gás pode até se apresentar como um instrumento no auxílio à recuperação em óleo (gas-lif, reinjeção, …). Mas também, pode se configurar como um limitador da produção de petróleo, no caso de não se conseguir encontrar um mercado para absorver os excedentes de gás.

Figura 2 – Esquema de classificação de campos com relação à razão Gás-óleo (RGO)

Fonte: Elaboração própria.

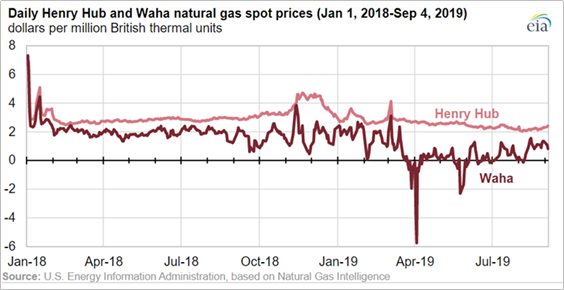

As consequências desta natureza de problema podem ser exemplificadas na Bacia de Permian, nos EUA, em 2019, à medida que o gás associado acompanhou naturalmente a produção de óleo, em uma região em que a opção de se livrar do gás estava limitada: a atividade de flaring tem seus limites regulatórios, e o consumo local era pequeno em relação à grande oferta (EIA, 2019). A Figura 3 demonstra essa incerteza na precificação do gás, que inclusive atinge valores negativos.

Figura 3 – Efeitos da sobreoferta de gás associado na precificação da Waha Hub

Fonte: EIA (2019)

A estabilização do preço ocorreu apenas após o início da operação da rota de escoamento GCX (Gulf Coast Express), com capacidade de 55 MMm3/dia. Além da estabilização dos preços, a produção de óleo pode ser incrementada, pela falta de destino ao gás não ser mais um limitante. Diante do maior valor econômico do óleo, a capacidade de manipular a produção de gás associado é importante, seja por encontrar um destino final ou recorrer a uma ferramenta que permita o gerenciamento de sua flexibilidade.

Por outro lado, um campo de GNA (gás não associado) pode ser ter sua oferta flexibilizada mais facilmente. O campo de Groningen é o caso clássico a ser citado: este campo atendeu em torno de 30% da demanda do noroeste europeu no período de 2008 a 2018, através de swings que acompanharam a demanda sazonal europeia (IEA, 2019). Duas vantagens podem ser destacadas do histórico de sua operação: segurança na disponibilidade de gás em um contexto de demanda sazonal e a oportunidade de concentrar as vendas em períodos de maior preço, como no inverno do hemisfério norte.

Quando olhamos para o âmbito nacional, a flexibilidade permitida por um campo de GNA é ressaltada ainda mais pelo caso dos Campos de Gavião, no Maranhão. Os campos de Gavião fazem parte de um projeto integrado com um parque termelétrico, conhecido como Complexo Parnaíba, que se encontra desacoplado da malha de transporte de gás no Brasil. Assim, o cruzamento dos dados da oferta de gás e de geração elétrica permite visualizar como o campo é operado. Com o crescimento de outras fontes renováveis (solar e eólica) que apresentam intermitências diárias e ainda mais imprevisíveis, a complementação por termelétricas flexíveis torna-se importante. A exemplificação da flexibilidade do upstream torna-se interessante nesse caso, à medida que é o caso prático de perceber as oscilações exigidas por parte do setor de geração elétrica no Brasil, corroborando com a facilidade de uma produção flexível por parte de um campo de GNA (Figura 4).

Figura 4 – Produção de Gás x Geração Elétrica no Complexo Parnaíba

Fonte: Elaboração própria a partir de dados da ANP (2020) e ONS (2020).

Por meio do conceito de RGO e exemplificação dos campos GA e GNA, buscou-se demonstrar a funcionalidade de cada projeto. De modo geral, os campos de GA apresentam o fator de que qualquer comprometimento da produção de óleo pode gerar um custo de oportunidade incômodo ao produtor; já nos campos de GNA, como o gás é o foco do projeto, não apenas a flexibilidade é possível como também estratégica para a realização de arbitragens ou abastecimento.

Um problema ainda é: e os campos longe da costa? É possível explorá-los individualmente de uma forma atrativa? De fato, as maiores distâncias em relação à costa dificultam a viabilidade desse tipo de projetos para campos de gás. Ainda assim, projetos offshore permitem explorar o caráter flexível da produção de gás, como o caso do campo de Manati.

O campo de Manati é um exemplo de player estratégico como resposta à demanda do Nordeste. Através de uma disponibilização flexível para atender a região nordeste (excluído o estado do MA), Manati compôs em torno de 85% do consumo de gás da região, em 2008. Em 2019, o campo ainda responderia por cerca de 25% da demanda. Uma característica interessante foi o desenvolvimento do projeto conforme a variação de demanda da região. O primeiro momento em que esse fato se destaca, foi após outubro de 2008, quando em pleno período de ramp up[1] do campo, houve queda abrupta da produção, acompanhando a tendência da demanda nos meses seguintes, e retomando o crescimento conforme o aumento no consumo.

Mesmo já estando na fase de declínio, a produção do campo de Manati continua apresentando perfil ajustado com a curva de demanda, sendo um caso de campo offshore viável de se tirar vantagem de sua flexibilidade como campo de GNA. Naturalmente, essa ferramenta está sendo perdida a médio e longo prazo, à medida que o campo está em declínio. Para lidar com o choque de demanda pelo início da crise sanitária da Covid-19, em 2020, a Petrobras declarou força maior com o consórcio do campo, para suspender as obrigações do take-or-pay. A paralisação por três meses é um exemplo da importância de se ter um campo flexível dentro do portfólio da Petrobras, que detém grande parte.

No caso dos campos do Pré-sal, que se encontram a maiores distâncias e são de GA, o tratamento individual, em analogia ao caso de Manati, torna-se mais difícil. Nesse momento, vale a pena observar como são os mercados maduros e os cases de sucesso no offshore. Quais os modelos de negócios acompanham o polo produtor de gás natural do Mar do Norte, por exemplo, em que se encontra uma produção offshore expressiva? Embora o Pré-sal brasileiro apresente distâncias recordes, as experiências internacionais podem ainda trazer lições precursoras para o desenvolvimento, viabilização e alternativas de flexibilização da oferta de gás nacional.

Polos maduros globais offshore de produção de gás e seus modelos de negócios

A Noruega se destaca por apresentar um dos maiores polos de produção offshore de gás natural do mundo. Em 2019, a movimentação média de gás atingiu 293 MMm3/dia, com um pico diário de 376 MMm3/dia (GASSCO, 2020). Comparando-se as exportações líquidas de gás natural, a Noruega ofertou o equivalente à metade das exportações de gás da Rússia, que é a maior exportadora global. Como 95% das exportações norueguesas ocorrem por gasodutos, pode-se dizer que se trata da maior oferta offshore do mundo (NPD, 2021).

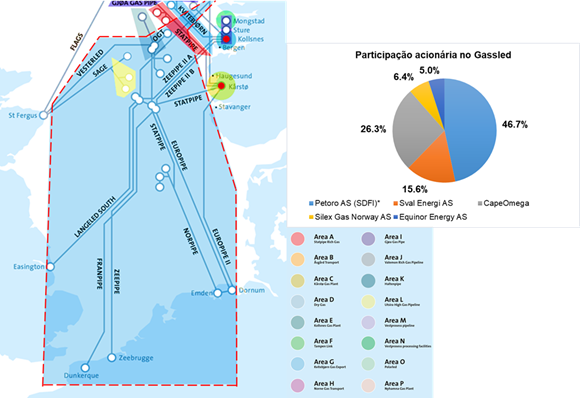

A maioria dos gasodutos de escoamento que tinham sido construídos pelos produtores se fundiram, em 2003, formando um sistema integrado relacionado a uma Joint Venture (JV) GASSLED. A operação em si, contudo, passa a ser realizada pela empresa estatal GASSCO. Entre 2003-2004 a GASSCO já disponibilizava um sistema online, a fim de servir como o mercado de compra e venda de capacidade de transporte. Isso reflete uma forma de se ter um acesso não discriminatório e transparência de informações quanto ao usa da infraestrutura compartilhada (GASSCO, 2020).

A Figura 5 aponta a localização das infraestruturas submetidas à operação da GASSCO e algumas das áreas tarifárias, relacionadas com os tipos de serviços de escoamento e processamento. A denominada área D, detida pela JV GASSLED, abrange gasodutos para o abastecimento de mercados do continente europeu (Zeepipe, Franpipe, Europipe e Norpipe) e da Grã-Bretanha (Langeled South e Vesterled).

À medida que a exploração e produção norueguesa se desenvolveu, novos consórcios e infraestruturas para viabilizar o escoamento da produção de gás natural surgiram, sempre sob a operação da GASSCO. Exemplos podem ser citados, como a planta de processamento de Nyhamna e o escoamento offshore de Polarled (Hall, 2018). O sistema contempla 16 áreas, que servem como orientação tarifária para os serviços de infraestruturas, e que são detidas por diferentes consórcios, formados por uma pluralidade de produtores de O&G.

Figura 5 – Áreas tarifárias das JVs e destaque à área “D” cuja maioria dos ativos pertencem ao Gassled. Participação acionária do Gassled à esquerda

Fonte: produzido pelo autor a partir de GASSCO (2020).

As funções da GASSCO como operadora midstream compreende operar o sistema de gasodutos de 16 a 40 polegadas de diâmetro e três UPGNs (com capacidades de 84, 143 e 72 MMm3/dia); coordenar a capacidade dos sistemas; garantir a qualidade do gás; fazer avaliações e planejar expansões do sistema (GASSCO, 2020). A tomada de decisão quanto aos investimentos em infraestrutura fica por conta dos proprietários, sendo os respectivos gastos incorporados na revisão tarifária.

As tarifas compreendem discriminações quanto aos serviços prestados nas áreas que o gás passa: capacidade de entrada e saída, necessidade de processamento, remoção de contaminantes, e blending. As revisões anuais levam em conta custos operacionais e de investimento de capital, sendo ajustados pelo Norwegian Consumer Price Index. Projeções das tarifas futuras são também publicadas, visando previsibilidade nos custos futuros, e permitindo aos produtores planejar e reservar a capacidade das infraestruturas com maior segurança. As reservas de capacidade ocorrem com um ano de antecedência, no longo prazo, ou também com um mês no médio prazo, o que traz flexibilização para os carregadores (GASSCO, 2019).

Assim, o modelo de negócios norueguês para lidar com o midstream mostra-se funcional, coordenado, viabilizando uma produção com acesso à terceiros e com o compartilhamento de riscos entre os agentes. Além de atender os interesses econômicos dos produtores, o sistema contribui ainda para o abastecimento sazonal europeu. Desde 2015, no inverno, foi apontada a redução da ociosidade do sistema de escoamento da Noruega, demonstrando que a infraestrutura para o abastecimento se encontra em seu máximo fator de capacidade (IEA, 2019). Diante do declínio das ofertas de gás do Reino Unido e nos Países Baixos, as importações advindas da Noruega contribuem para atender essas oscilações de demanda.

O portfólio de campos acaba sendo o principal ponto que permite essa flexibilidade, através da sinergia entre diferentes campos de GA (produção de gás com viés inflexível) com swing fields (campos em que é possível modular a produção de gás). Como exemplo destes tipos de campos, pode-se citar os campos de Troll e Oseberg. Assim, campos de produção inflexível, como Omen Lange e Asgard, caso necessitem de realizar paradas na produção de óleo (e de seu gás associado), podem ser complementados pelos swings fields (Hall, 2018). Esse gerenciamento de produção permite gerir de forma inteligente os contratos de longo prazo, nos quais 75% da produção está tradicionalmente indexada, e aproveitar oportunidades de curto prazo acessíveis nos hubs (TTF, NBP, ZBG) (Spinks e Stokes, 2017).

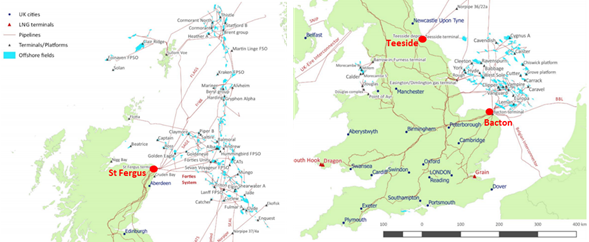

Outra experiência madura de produção offshore, com predominância na produção de gás associado, pode ser identificada no Reino Unido, também no Mar do Norte (Figura 6). Contudo, a política de investimentos e uso de infraestruturas se diferencia da Noruega, à medida que se enquadra em um contexto onde impera o acesso negociado.

Historicamente, essa foi a forma de negócios, por parte dos produtores, para se garantir o desenvolvimento do setor. Conforme os produtores investiram nas suas infraestruturas e campos entraram em fase de deplecionamento da produção, passou a ser interessante negociar a ociosidade da infraestrutura de midstream. Os acordos realizados permitiram a monetização da infraestrutura existente, a postergação de descomissionamentos, e de se evitar a criação de novas unidades para projetos novos ou em desenvolvimento, nas variadas escalas.

Figura 6 – Rede de gasodutos e terminais do Reino Unido

Fonte: produzido pelo autor a partir de BEIS (2019).

O acesso sob termos razoáveis pode ocorrer por negociação simples (proprietário com carregador interessado) ou na forma de divided rights, na qual cada acionista do sistema pode negociar sua proporção da capacidade do ativo. O operador do sistema compartilhado tem a responsabilidade de coordenar o uso de capacidade do sistema, sendo necessário transparência na disposição das informações, de modo a coordenar o acesso dos clientes. Ainda assim, há o respaldo governamental, por parte da Oil and Gas Authority (OGA), criada com o objetivo de promover a maximização da recuperação econômica dos campos, estimular a colaboração entre agentes de mercado, garantir a transparência de informações, e resolver conflitos quanto o acesso de terceiros às infraestruturas.

Um movimento que se destaca no âmbito do Reino Unido é a compra dos ativos de infraestrutura por agentes midstreamers: empresas emergentes ou players especializados neste no nicho de negócios de infraestrutura. Até 2018, mais de 25% da infraestrutura de óleo e gás foi adquirida por fundos de infraestrutura ou de previdência privada (Hall, 2019). Logo, há esta tendência dos produtores O&G se desfazerem de seus ativos de menor perfil de risco, para outras empresas atraídas pelos retornos financeiros estáveis. À medida que a molécula de gás do produtor pode passar por diferentes sistemas de escoamento e processamento, cada um com seu(s) proprietário(s) e/ou operador(es), as combinações de relação tornam-se plurais. Para exemplificar, em St. Fergus, onde se encontra um polo receptor de gás do NNS (Northern North Sea), existem três plantas de processamento: uma pertinente ao sistema SEGAL – consórcio entre Shell/Esso e operado pela Shell (2020) –, FUKA (operada pela NSMP (2020) com participação acionária da JV norueguesa Gassled), e o terceiro terminal pertencente a Ancala Midstream (Ancala, 2020). O sistema FUKA ainda recepciona tanto o gasoduto Frigg (NSMP adquiriu da Total em 2015) como do gasoduto Vesterled (pertencente ao Gassled, e operado pela Gassco). Em outros pontos geográficos de recepção da produção offshore de gás, como Teeside e Bacton, há relações que apresentam esse grau de complexidade.

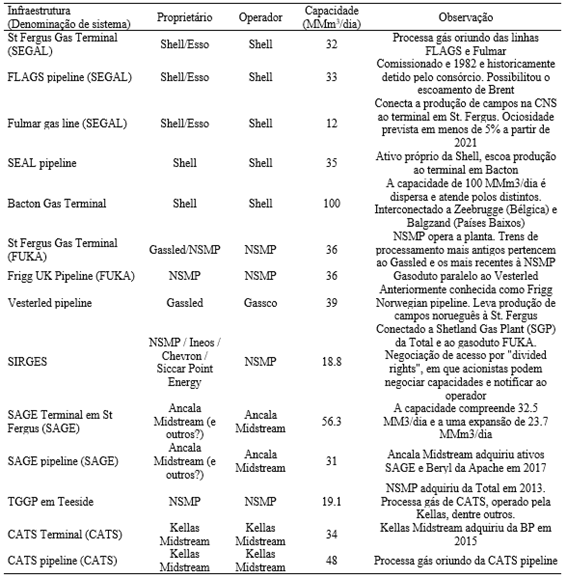

Vários outros exemplos podem ser citados além dos acima. Assim, a Tabela 1 sumariza alguns casos presentes no Reino Unido, trazendo informações adicionais a respeito desse cenário liberal e competitivo promovido pelo acesso negociado.

Tabela 1 – Exemplos de infraestruturas de escoamento e processamento no Reino Unido

Fonte: produzido pelo autor a partir de dados de Shell (2020), NSMP (2020), Hall (2019), Gassco (2020), Ancala (2017) e Kellas (2020).

O consenso regulatório e ações de agentes para o avanço do midstream no Brasil

Como exemplificado na seção anterior, o acesso à terceiros já foi possibilitado em diferentes graus de intervenção estatal ou por negociação (EPE, 2020a). Independentemente do modelo adotado, o compartilhamento de infraestrutura aparece como essencial para a alavancagem de produção de gás natural, aumento de recuperação econômica integrada de recursos e projetos, redução de custos, aproveitamento da vida útil de empreendimentos, e permitindo a flexibilização da produção de maneira programada. Os prestadores de serviço acabam tendo a responsabilidade de gerenciar os sistemas, dar transparência à forma como a infraestrutura é utilizada, e firmar as especificações técnicas do gás úmido a ser escoado e processado. Em relação a este último ponto, o Pré-sal brasileiro, por exemplo, tende a apresentar campos com teor de CO2 de até 40% (Mero) ou então campos prospectivos com elevado teor de condensáveis (Júpiter, Gato do Mato, Libra Central) (EPE, 2020b). Dessa maneira, da mesma forma como é realizada pelos midstreamers do Reino Unido ou pela GASSCO na Noruega, há um desafio técnico-operacional de se conseguir aliar as necessidades dos carregadores com as diversidades naturais e geológicas dos recursos disponíveis.

Embora não há atualmente o livre acesso às infraestruturas de escoamento e tratamento de gás no Brasil, o respaldo governamental a esse tipo de política vem se moldando. O Decreto nº 9.616/2018 determinou que a ANP estabelecesse diretrizes para elaboração conjunta de códigos comuns de acesso pelos agentes detentores ou operadores de infraestruturas essenciais, amparados nas boas práticas internacionais (BRASIL, 2018). Além disso, através do decreto, a ANP torna-se responsável pela solução de conflitos entre os agentes econômicos caso o acesso negociado não chegue a um acordo entre as partes. Nesse sentido, a ANP possui atribuição de funções similares aos da OGA, criada no Reino Unido.

A Lei 11.909, de 4 de março de 2009, estabelecia que os detentores de infraestrutura não tinham a obrigatoriedade de compartilhar a capacidade ociosa, mas o Decreto citado também trouxe que, no caso dessa realização, ela deve ser feita de forma não discriminatória. A Nova Lei do Gás (Lei 14.134, de 8 de abril de 2021), recentemente sancionada e que veio sendo discutida desde 2013, vem a trazer de maneira explícita a adoção do livre acesso negociado às infraestruturas de midstream no Brasil.

Por parte dos agentes de mercado, a Petrobras propôs criar uma empresa independente de escoamento na área do Pré-sal, por uma subsidiária com os ativos das três rotas existentes. Em outro momento, esta empresa poderia ser vendida para um investidor parceiro (Ramalho, 2020). A criação desta empresa precisaria ser alinhada com os parceiros da Petrobras nas Rotas 1 e 3 (Petrogal, Shell e Repsol).

O Banco Nacional de Desenvolvimento Econômico e Social (BNDES) (2020) trouxe uma proposta de modelo de negócios para o midstream offshore do Brasil, que está estruturada sob o princípio do compartilhamento de riscos e custos entre os investidores no E&P (empresas de petróleo ou investidores institucionais). Uma sociedade de propósito específico (SPE) seria criada para a operação da infraestrutura compartilhada, ilustrada na Figura 7. A SPE, que garantiria os serviços para as várias empresas, estaria apta a ser financiada com o grau de alavancagem de 75%, com apoio do BNDES, com os empréstimos garantidos pelos contratos de escoamento com as empresas participantes nos projetos de E&P.

Figura 7 – Projeto estruturante de escoamento compartilhada de gás natural offshore

Fonte: BNDES (2020).

Acima pode ser encontrado um direcionamento brasileiro às práticas internacionais apresentadas. O sucesso da implementação das práticas maduras tem potencial de estimular o desenvolvimento da indústria de gás, através de um mercado mais dinâmico e competitivo. Tais estímulos acabam sendo precursores para a maneira tradicional e facilitada de se conseguir a flexibilidade na ponta de oferta, além da alavancagem da produção. Contudo, como último comentário, uma forma mais original de se lidar com a flexibilidade pode ser identificada, a ser discutida na seção a seguir.

Seria reinjeção uma forma de viabilizar o gerenciamento flexível da oferta de gás?

A reinjeção de gás é uma técnica que permite aumentar a recuperação de óleo, além das vantagens de se evitar flaring excessivo. Existe um amplo debate sobre os limites técnico desta prática, seus efeitos nos reservatórios e na maior recuperação dos hidrocarbonetos ao longo do ciclo de vida do campo.

Não são reportados de forma explícita, na literatura e nas práticas da indústria, que a reinjeção é utilizada com o intuito de se dispor o gás natural de maneira flexível; nem mesmo nas regiões maduras já apresentadas. Embora há o discurso de que o gás natural acaba sendo estocado para uso futuro, não serão todos os projetos que permitirão essa finalidade. À medida que o óleo se esgota, e a receita do empreendimento passa a não ser mais atrativa, a tendência é de se encerrar seu ciclo de vida, diante de fatores como o valor do gás a ser extraído, custo de fretagem dos navios/plataformas e o custo de oportunidade de capital. Assim, decorrerá o desperdício dos potenciais benefícios que o gás natural traria a sociedade, a não ser que seja viabilizada sua oferta dentro do timing que a produção de óleo permite.

Ainda assim, o caso brasileiro pode mostrar campos de gás associado com uma capacidade de reinjeção ajustada à demanda. A análise do histórico de produção, reinjeção e disponibilização de gás no campo de Tupi – denominado Lula antes de 7 de julho de 2020 (Petronotícias, 2020) – nos permite uma boa visualização desta questão. Tupi apresenta-se como o principal campo produtor do país, com uma disponibilização de gás que variou de 11% a 53% de sua produção (ANP, 2020), mesmo após a entrada em operação do gasoduto Rota 2, em fevereiro de 2016. A utilização da reinjeção como instrumento de flexibilidade no campo é sugerida, quando também se observa os dados referentes aos primeiros meses da pandemia da COVID-19. A Figura 8 mostra um aumento da reinjeção nos últimos meses em contraste com a disponibilização de gás pelo campo, em um período de forte retração no consumo.

Figura 8 – Reinjeção e disponibilização de gás no campo de Tupi (antigo Lula)

Fonte: Elaboração própria a partir de dados da ANP (2020).

Diante da redução da demanda de gás no Brasil, a Petrobras teve de ajustar seu portfólio para lidar com a menor retirada de gás do sistema. Do lado da produção, a estatal interrompeu alguns campos de produção mais custoso, diante da queda do preço do petróleo. A redução de oferta doméstica mais significativa, no entanto, foi proveniente do aumento da reinjeção de gás.

Um dado a ser comparado é que, no período de 1990 e 2004, a produção de gás bruto aumentou no offshore da Noruega, junto ao crescimento da reinjeção. Um máximo de reinjeção atingido foi de 33,4% ao final do período. Na sequência de 2004 a 2017, embora a produção de gás permaneceu crescente, a reinjeção de gás manteve volumes ainda parecidos em relação a 2004, atingindo uma participação mínima em torno de 20% em 2017. Esse histórico de reinjeção é apontado por Hall (2018) como uma ferramenta que foi adotada em prol da recuperação de óleo. Ainda assim, destaca-se que o percentual de reinjeção no Brasil supera bastante a prática histórica norueguesa, que foi embasada na maximização de recuperação de óleo.

Ressalta-se que o caso do campo de Tupi pode se tratar de uma originalidade no uso da reinjeção, indicando que caso sua utilização continue a ser empregada com sucesso, pode se tornar uma importante ferramenta de flexibilidade na oferta de gás natural para casos individualizados. Isso acaba se tornando também um rompimento do paradigma de que campos de GA são completamente inflexíveis.

A reinjeção como uma ferramenta de flexibilidade seria uma forma mais individualizada de se resolver a questão de modular a produção de gás pelo lado da oferta. Seu sucesso depende também da operação bem controlada do escoamento, cuja infraestrutura atualmente é detida pela Petrobras. O sucesso da operação ocorre através da devida coordenação do escoamento da produção dos vários campos, que convergem para as poucas rotas e UPGNs existentes. Portanto, de qualquer maneira, a solução tradicional de dar maturidade ao midstream sempre será relevante para o desenvolvimento do mercado, como experienciado no Mar do Norte, até mesmo caso a originalidade da reinjeção venha a ser uma prática mais recorrente, possível e aderida por outros players. A gestão coordenada de um portfolio de campos mostra-se ainda como a melhor solução de se atingir o atributo da flexibilidade pelo lado da oferta.

Conclusões

Os campos de gás associado (GA) acabam apresentando resistência muito maior a modulação flexível do que campos de gás não associado (GNA), diante do maior valor do petróleo e objetivo do empreendimento. Contudo, a capacidade de dispor o gás natural de campos GA é vital, mesmo para se maximizar a produtividade de óleo.

A experiência internacional demonstra as possibilidades de exploração econômica e desenvolvimento de infraestrutura de gás natural, em ambiente offshore. Um portfolio de campos (campos de produção inflexível juntos a swing fields) permite um gerenciamento eficaz, o aproveitamento de oportunidades de mercado, auxilia na segurança de abastecimento. Para o sucesso, o acesso à terceiros ou compartilhamento de infraestruturas de escoamento e processamento é imprescindível. O estímulo à viabilização desse acesso vem sendo suportado no país, dadas as propostas da Petrobras e do BNDES, além do sancionamento da Nova Lei do Gás.

Embora a reinjeção não seja utilizada no intuito de uma ferramenta de flexibilidade, as práticas nacionais recentes podem sugerir uma originalidade quanto a este foco. Se amadurecida a técnica dentro de termos operacionais-econômicos razoáveis, seria possível romper a concepção de campos GA serem totalmente inflexíveis. Ainda assim, enxerga-se que o amadurecimento do midstream contribuiria para essa solução mais inédita.

As propostas apresentadas têm o potencial de alavancar a oferta de gás no Brasil, na medida em que permitem aliviar os agentes econômicos do segmento de E&P de alocar enormes volumes de capital, para um segmento de atividade com perfil de risco e retorno baixo.

Pelo lado da produção onshore, no Brasil, embora represente atualmente apenas 20% da produção nacional, ela ainda sim se mostra como uma oferta flexível competitiva, por evitar grandes investimentos em malhas de escoamento offshore. O Programa de Revitalização da Atividade de Exploração e Produção de Petróleo e Gás Natural em Áreas Terrestres (REATE 2020) mostra-se fundamental para o incremento da produção terrestre, podendo ser uma ferramenta de flexibilidade para atender a volatilidade da demanda de gás concentrada no setor elétrico.

Notas

[1] Fase inicial da produção marcada por um crescimento gradual (geralmente até o pico) até alcançar uma certa estabilização que precede a fase de declínio da produção de um campo.

O conteúdo deste artigo é de responsabilidade exclusiva do autor e não representa as opiniões de qualquer instituição a que ele esteja vinculado.

REFERÊNCIAS

ANCALA MIDSTREAM (2017). New Acquisition. Disponível em: <http://www.ancalamidstream.com/news-item-3/> Acesso em 21 mai 2021.

ANP (2020). Dados de exploração e produção, Produção de petróleo e gás natural nacional. Disponível em: <http://www.anp.gov.br/>.

BEIS (2019). Digest of UK Energy Statistics (DUKES): natural gas. Disponível em: <https://www.gov.uk/government/statistics/natural-gas-chapter-4-digest-of-united-kingdom-energy-statistics-dukes>.

BNDES (2020). Gás para o desenvolvimento. Rio de Janeiro, 273 p. : il. color. ISBN: 978-65-87493-00-8.

Brasil (2009). LEI Nº 11.909, DE 4 DE MARÇO DE 2009. Disponível em: <http://www.planalto.gov.br/ccivil_03/_ato2007-2010/2009/lei/l11909.htm>

BRASIL (2018). Decreto Nº 9.616, de 17 de dezembro de 2018. Disponível em: <http://www.planalto.gov.br/ccivil_03/_ato2015-2018/2018/decreto/D9616.htm>

Brasil (2021). LEI Nº 14.134, DE 8 DE ABRIL DE 2021. Disponível em: <https://www.in.gov.br/en/web/dou/-/lei-n-14.134-de-8-de-abril-de-2021-312904769>

EIA (2019). Permian Basin natural gas prices up as a new pipeline nears completion. Disponível em: <https://www.eia.gov/todayinenergy/detail.php?id=41213>

Empresa de Pesquisa Energética (EPE, 2019). Plano Decenal de Expansão de Energia 2029 (PDE 2029). Rio de Janeiro: EPE, 2019. Disponível em: <http://www.epe.gov.br> Acesso em 12 março 2020.

EPE (2019). Plano Decenal de Expansão de Energia 2029 (PDE 2029). Disponível em: <http://www.epe.gov.br> Acesso em 12 março 2020.

EPE (2020a). Acesso de terceiros a infraestruturas essenciais. Disponível em: <https://epe.gov.br/> Acesso em 02 Fev 2020.

EPE (2020b). Estudo sobre o Aproveitamento do Gás Natural do Pré-sal. Disponível em: <http://www.anp.gov.br/arquivos/estudos/aproveitamento-gn-pre-sal.pdf>

Gassco (2021). Informações e base de dados no site da empresa. Disponível em: <https://www.gassco.no/en/> Acesso em 19 mai 2021.

Hall, M. (2018). Norwegian Gas Exports: Assessment of Resources and Supply to 2035. The Oxford Institute for Energy Studies. Disponível em < https://doi.org/10.26889/9781784671037> Acesso em 19 Jan 2020

Hall, M. (2020). Gas Production from the UK Continental Shelf: an Assessment of Resources, Economics and Regulatory Reform. The Oxford Institute for Energy Studies. Disponível em: <https://doi.org/10.26889/9781784671419>

IEA (2019). Global Gas Security Review 2019. Disponível em: <https://www.iea.org/reports/global-gas-security-review-2019>

MME (2020). Programa de revitalização da atividade de exploração e produção de petróleo e gás natural em áreas terrestres. Disponivel em: <https://www.gov.br/mme/pt-br/assuntos/noticias/ministerio-de-minas-e-energia-publica-relatorios-finais-do-comite-reate-2020>

NORTH SEA MIDSTREAM PARTNERS – NSMP (2020). Assets. Disponível em: <http://www.nsmp-limited.com/index.php/assets>

NPD (2021). Exports of Oil and Gas. Disponível em: <https://www.norskpetroleum.no/en/production-and-exports/exports-of-oil-and-gas/#natural-gas> Acesso em 19 Mai 2021.

ONS (2020). Resultados da operação. Disponível em: <http://www.ons.org.br/> Acesso em 12 fev 2020.

Petronotícias (2020). ANP oficializa mudança do nome do campo de Lula para Tupi. Disponível em: <https://petronoticias.com.br/oficializada-mudanca-do-nome-do-campo-de-lula-para-tupi/>. Acesso em 18 mai 2021.

RAMALHO, A. (2020). Petrobras Estuda Reunir Gasodutos do Pré-sal e Abrir Capital. Disponível em <https://valor.globo.com/empresas/noticia/2019/09/12/petrobras-estuda-reunir-gasodutos-do-pre-sal-e-abrir-capital.ghtml>.

Randolph, K (2019) Associated-dissolved natural gas makes up growing share of natural gas production, EIA says. DailyEnergyInsider, 6 de novembro de 2019. Disponível em: <https://dailyenergyinsider.com/news/22737-associated-dissolved-natural-gas-makes-up-growing-share-of-natural-gas-production-eia-says/>

SHELL (2020). SEGAL System. Disponível em: <https://www.shell.co.uk/business-customers/upstream-oil-and-gas-infrastructure/segal-system.html>.

Spinks, O., Stokes, D. (2017) European gas supply sources: Norway. Timera Energy, 10 de julho de 2017. Disponível em <https://timera-energy.com/european-gas-supply-sources-norway/>

Sugestão de citação: Filho, S. L. P. C; Souza, S. B. G., Almeida, E. (2021). O desenvolvimento do midstream para a flexibilização de produção de gás pelo lado da oferta: casos de sucesso de oferta flexível e lições para a exploitação do potencial brasileiro. Ensaio Energético, 24 de maio, 2021.

Sergio Luiz Pinto Castiñeiras Filho

Engenheiro Químico pela PUC-Rio, mestre e doutorando em Engenharia Mecânica com ênfase em Termociências pela PUC-Rio. Pesquisador no Instituto de Energia da PUC-Rio (IEPUC).

Savio Bueno Guimarães Souza

Engenheiro Mecânico pela PUC-Rio, com pós graduação em Energia também pela PUC-Rio. Especialista em Petróleo, Gás e Naval na Firjan.

Conselheiro Editorial do Ensaio Energético. É professor e pesquisador do Instituto de Instituto de Energia da PUC-Rio (IEPUC) e Presidente eleito da Associação Internacional de Economia da Energia - IAEE. Doutor em Economia Aplicada pela Universidade de Grenoble na França.