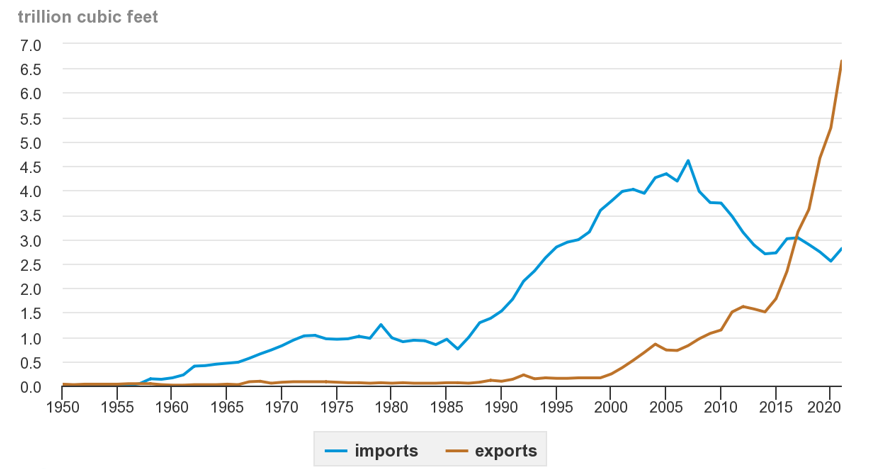

Em fevereiro de 2016, o Brasil permitiu um marco extraordinário para os Estados Unidos: nosso país foi o primeiro do mundo a receber uma carga de exportação de shale gas (gás não-convencional) americano, em sua forma liquefeita (GNL) [1]. O evento histórico (pouco falado por aqui, embora amplamente noticiado pela imprensa americana da época) demonstrou a inflexão da autossuficiência de gás natural dos Estados Unidos após a “revolução do shale gas”, processo em que os EUA passaram de um país importador para exportador líquido de gás natural, conforme Gráfico 1 [2].

Gráfico 1 – Evolução das importações e exportações de gás dos EUA – 1950-2021

Fonte: EIA, 2022.

A revolução do shale gas foi um processo que culminou também no fortalecimento da soberania energética americana. Hoje, o shale equivale a 80% de toda a produção de gás dos EUA [3].

De início, vale destacar que o gás natural é um combustível relevante e indispensável para a transição energética, a fim de construir matrizes mais limpas, sustentáveis e fortalecidas. A penetração de renováveis deve ser incentivada de forma responsável, especialmente no contexto de aquecimento global e discussões climáticas.

O gás natural é um substituto para outros combustíveis fósseis mais poluentes (como o óleo e carvão), prestando um papel de energia firme e segura aos consumidores: serve de apoio à penetração de renováveis, cuja disponibilidade é intermitente. Gás e renováveis devem andar lado a lado. O Brasil possui uma matriz elétrica 84% renovável, sendo classificada como uma das mais limpas do mundo, ante 38% da média mundial [4]. No caso do gás, o diferencial é que a oferta independe de questões conjunturais da natureza, como tende a ocorrer com as renováveis (regime de chuvas, ventos ou nível de radiação solar). Dessa forma, em 2022, a União Europeia já validou o gás natural como uma “fonte verde e sustentável”, em linha com os compromissos climáticos de neutralidade em carbono no futuro [5].

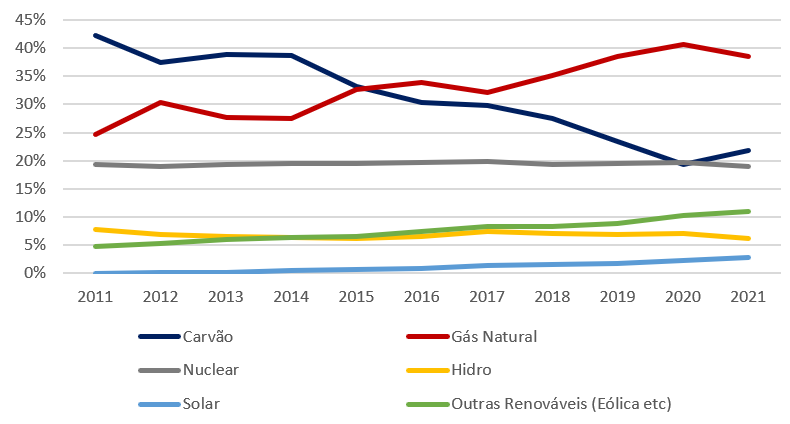

O Gráfico 2 apresenta a geração elétrica líquida nos EUA nos últimos 10 anos (2011-2021), por fonte energética [6]. Observa-se o ponto de inflexão da substituição do carvão pelo gás natural a partir de 2016, em decorrência da revolução do gás não-convencional, que ampliou a oferta desse combustível a preços competitivos. Isto é, o shale permitiu a substituição do carvão pelo gás local, em benefício da transição energética, propiciando também a redução de gases de efeito estufa (GEE), em conjunto com a adição de renováveis. De 2005 a 2021, a intensidade de carbono no setor elétrico americano caiu 35% [7]. Isso significa que dizer que, para produzir a mesma quantidade de energia em 2021, o setor elétrico americano emitiu 35% menos CO2. Assim, o caso americano já demonstra a favorabilidade ao meio ambiente desse desenvolvimento econômico.

Gráfico 2 – Geração elétrica por fonte energética nos EUA, 2011-2021

Fonte: EIA, 2022.

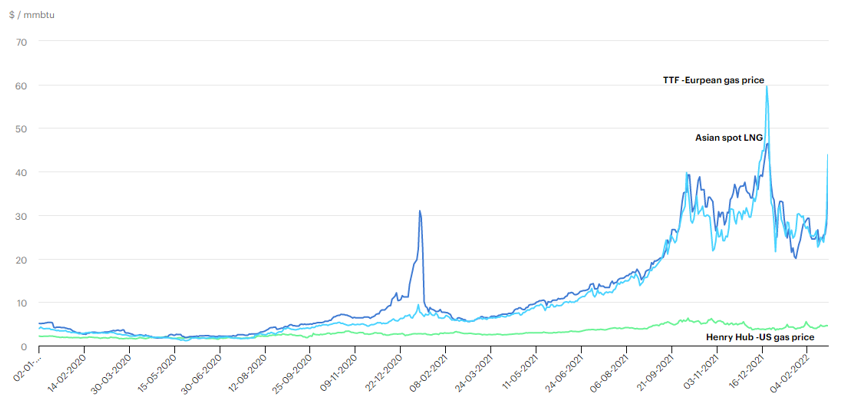

Além do fator ambiental positivo de redução de emissões de GEE e da substituição de combustíveis fósseis mais poluentes pelo gás natural, a introdução do shale na matriz energética americana permitiu preços mais competitivos e estáveis aos americanos, mesmo em conjunturas globais conturbadas, em contramão à realidade das outras nações. O Gráfico 3 da Agência Internacional de Energia (IEA) [8] apresenta o histórico recente de preços internacionais para o Henry Hub (Estados Unidos), GNL spot (Ásia) e TTF (Europa). Observa-se maior estabilidade do preço do gás nos EUA a patamares menores em relação aos observados na Ásia e na Europa. Há descolamento entre a realidade observada pelos EUA e pela Ásia/Europa, cujos preços tendem a se aproximar e serem bastante voláteis e elevados no histórico recente. O shale permitiu aos EUA não somente a autossuficiência de gás natural, mas também um ganho em exportações, maior estabilidade de preços internos e menor vulnerabilidade a flutuações internacionais.

Gráfico 3 – Histórico de preços internacionais de gás natural 2020-2022 – Henry Hub (EUA), GNL spot (Ásia) e TTF (Europa)

Fonte: IEA, 2022.

O gás não-convencional é o gás extraído de reservatórios (rochas no subsolo) com baixíssima permeabilidade (do tipo “folhelho”). Inclusive, cabe a diferenciação entre folhelho e xisto, pois inúmeras vezes se vê a incorreta tradução de shale como gás de xisto. Segundo o Instituto de Pesquisas Tecnológicas – IPT [9], “o xisto é uma rocha metamórfica que sofreu grandes transformações geológicas, não possibilitando a geração de gás; o folhelho, por sua vez, é uma rocha sedimentar com grande quantidade de matéria orgânica que dá origem ao gás”.

Para que a extração do gás seja possível no folhelho, torna-se necessária a adoção de uma técnica denominada fracking, já empregada em diversos países, além dos EUA. No fracking, ocorre um fraturamento hidráulico no reservatório não-convencional, em que fluidos são injetados em alta pressão no subsolo para permitir a recuperação do gás ali “aprisionado”. O fraturamento hidráulico, em si, é uma prática bastante comum e recorrente na indústria de petróleo desde a década de 1940. Por mais 50 anos, foi adotada em reservatórios convencionais (de baixa permeabilidade). A evolução tecnológica, ao longo dos anos, permitiu o fraturamento hidráulico também para reservatórios não-convencionais.

Embora a prática do fracking seja recentemente polemizada por algumas entidades anti-fósseis, com base também nos interesses de seus financiadores, é considerada segura se observadas as Melhores Práticas da Indústria, a adoção dos programas de mitigação necessários, além de um constante monitoramento das atividades pelas autoridades públicas.

O aspecto ambiental que mais tende a preocupar a opinião pública é o risco de contaminação de recursos hídricos. Ocorre que, além de os principais reservatórios de gás não-convencional serem muito profundos e distantes de aquíferos, é obrigatória, em nossa legislação, a instalação de barreira dupla que impede a migração de fluidos das formações mais profundas para qualquer corpo hídrico subterrâneo (Resoluções ANP nº 21/2014 e 46/2016). Tais barreiras de segurança implantadas de forma independente e testadas, em conjunto ao monitoramento durante e após o fraturamento, garantem a segurança da operação.

Complementarmente, um segundo aspecto ambiental constantemente citado seria a possibilidade de haver abalos sísmicos significativos em virtude do fracking. A probabilidade de sismicidade induzida pelo fracking é extremamente pequena, com tremores de baixa magnitude, praticamente imperceptíveis. No Brasil, especificamente, há uma grande estabilidade pelo fato de estarmos situados longe das bordas de placas tectônicas, havendo ainda uma camada espessa de rochas. Apesar da enorme estabilidade de sísmicas, em nossa legislação, também é obrigatório o monitoramento dos efeitos sísmicos durante toda a etapa de testes e mesmo após, de forma a justamente evidenciar os efeitos mínimos e desprezíveis resultantes da atividade (Resolução ANP nº 21/2014).

Em síntese, as questões ambientais e de segurança operacional merecem, sim, atenção dedicada na prática do fracking, como qualquer atividade industrial que envolve a extração de um recurso natural, mas já existem diversas medidas técnicas de controle e supervisão, amplamente aplicadas ao redor do mundo há anos, que permitem uma produção de gás não-convencional segura e eficiente. Assim, alia-se desenvolvimento socioeconômico à preocupação e vigilância ambiental permanente. Não se trata de negar eventuais impactos, mas de lidar com a mitigação adequada. As lições dos demais países onde a técnica foi aplicada nos permite uma aceleração nesta curva de aprendizado.

Segundo a agência americana de energia (EIA), apenas em 2021, os EUA perfuraram 166.160 poços horizontais (utilizados principalmente para o fracking): um aumento de quase 70% em relação ao ano de 2014 [10]. Para se ter uma ideia, no mesmo ano de 2021, o Brasil perfurou somente 110 poços (todos convencionais). Nos últimos 10 anos, nosso país perfurou 3.821 poços [11]. Ou seja, na última década, o Brasil perfurou um número de poços equivalente a somente 2% dos poços horizontais perfurados pelos EUA em um único ano. Esses números refletem o ainda baixo desenvolvimento do onshore brasileiro, embora propício para descobertas.

No Canadá, somente na província de Alberta, foram quase 800 poços perfurados somente em 2021, sendo 92% poços horizontais, dos quais 98% com fraturamento multi-estágio [12]. Na China, naquele mesmo período, 44% da produção interna de gás já era proveniente de não-convencional, a um ritmo de crescimento impressionante de 21% ao ano, desde 2017 [13]. Portanto, não se trata de uma prática inédita e com baixo estoque de conhecimento internacional. O não-convencional não é mais uma “grapefruit” americana – ele já é realidade em outros países. E nem precisamos ir tão longe.

A Argentina vem revolucionando seu mercado de gás natural com o desenvolvimento de Vaca Muerta, região produtora de gás não-convencional na província de Neuquén. No maior evento de petróleo e gás da América Latina celerado em 2022, a Rio Oil and Gas, o governador de Neuquén, Omar Gutierrez, afirmou que a Argentina poderá alcançar a autossuficiência energética em 2024 como resultado do desenvolvimento de Vaca Muerta [14]. Em 2022, foram investidos US$ 5,5 bilhões, com previsão de mais US$ 7 bilhões para 2023. Até o momento, Vaca Muerta já absorveu cerca de US$ 30 bilhões de investimentos (mais de R$ 150 bilhões).

Desde 2012, a economia de Neuquén, onde está Vaca Muerta, cresceu em média 3,1%, ou 35% em 10 anos [15]. Por outro lado, a Argentina cresceu, em média 0,2% ou apenas 2,4% em 10 anos. O aumento da produção de gás não-convencional e da arrecadação permitiu que a província tenha superávit fiscal e dependa cada vez menos de Buenos Aires.

A região é responsável mais por de 60% do gás produzido na Argentina – num país em que mais da metade da energia primária provém do gás [16]. Segundo Gutierrez, Vaca Muerta teria 300 trilhões de pés cúbicos de gás (TCF) e o consumo no país estaria na ordem de 1,5 TCF por ano. Nessa razão, haveria gás para os próximos 175 anos. Os volumes mencionados por ele estão alinhados com as estimativas da agência americana de energia (EIA) [17]. Neste cenário, surgem, naturalmente, discussões sobre exportação com países vizinhos ainda dependentes de gás de terceiros. É o caso do Brasil.

Recentemente, o presidente Lula reuniu-se com o presidente da Argentina, Alberto Fernández, em sua primeira viagem internacional, para discutir o potencial financiamento do Brasil para o Gasoduto Néstor Kirchner, que busca ampliar a movimentação de gás não-convencional em Vaca Muerta em direção ao Brasil. O gasoduto pretendido, com financiamento estimado em US$ 689 milhões [18], permitiria à Argentina exportar a produção de shale gas ao Brasil, diminuindo a dependência de nosso país da Bolívia.

O Brasil não é autossuficiente em gás natural. Continua dependente do gás boliviano, argentino ou de importações de GNL (incluindo dos EUA) para suprir suas necessidades domésticas. Segundo dados do Ministério de Minas e Energia (MME), cerca de 35% do gás natural consumido no Brasil é importado, próximo a 30 milhões de metros cúbicos/dia [19]. Esse volume equivale a quase todo o consumo industrial médio brasileiro, por exemplo. Em anos de estresse hidrológico (poucas chuvas), como em 2021, em que as térmicas foram altamente despachadas para atender o consumo elétrico nacional, o gás importado significou metade da oferta total. Esses dados denotam a fragilidade do Brasil ao mercado externo, dependente da conjuntura de oferta internacional.

Não há perspectiva de reversão desse cenário nos próximos 10 anos [20]. Ele se agrava quando surgem consultorias renomadas, como a Wood Mackenzie, projetando que a Bolívia, que representa 70-80% das importações de gás do Brasil, perderá seu protagonismo de exportador de gás nos próximos anos, com o declínio das reservas atuais. Até 2030, a Bolívia passará a importar gás para atender seu mercado interno, afirma a Wood Mackenzie. A reversão desse cenário dependerá de novas descobertas exploratórias naquele país, o que é incerto.

Ocorre que o Brasil não passa por essa situação de dependência externa por falta de recursos naturais, como costuma se verificar em países dependentes.

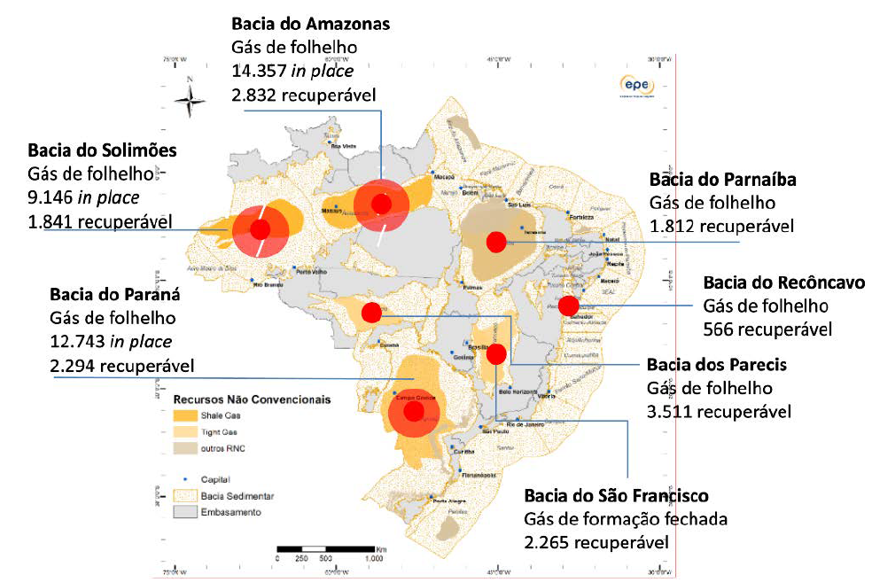

Conforme dados da Agência Nacional do Petróleo, Gás Natural e Biocombustíveis (ANP) [21], adotando-se a premissa de análogo ao Barnett Shale, o Brasil teria cerca de 64 TCF na Bacia do Parnaíba (Piauí, Maranhão, Pará, Tocantins, Bahia e Ceará), 124 TCF na Bacia do Parecis (Mato Grosso e Rondônia), 20 TCF na Bacia do Recôncavo (Bahia), 80 TCF na Bacia do São Francisco (Minas Gerais, Bahia, Goiás, Tocantins e no Distrito Federal) e 226 TCF na Bacia do Paraná (Mato Grosso, Mato Grosso do Sul, Goiás, Minas Gerais, São Paulo, Paraná, Santa Catarina e Rio Grande do Sul). Ao todo, isso significaria um potencial de 514 TCF de gás não-convencional em território nacional, somente nessas bacias sedimentares – enquanto Vaca Muerta teria 300 TCF. Hoje, o Brasil possui cerca de 13 TCF (cerca de 370 bilhões de metros cúbicos) de reservas provadas de gás natural convencional [22].

Num relatório detalhado de 2015, a agência americana EIA também estimou que nas bacias sedimentares brasileiras do Paraná, Solimões e Amazonas haveria um volume tecnicamente recuperável e riscado de 245 TCF [23]. Àquela época, a EIA manifestou que “a Petrobras, a companhia nacional de petróleo, perfurou recentemente seu primeiro poço de shale na Argentina, mas não anunciou planos de realizar perfuração não-convencional no Brasil”. O Mapa 1, do Ministério de Minas e Energia (MME), sintetiza esses potenciais de gás não-convencional, em bilhões de metros cúbicos (Bm³).

Mapa 1 – Potencial de gás não-convencional, em Bm³, por bacia sedimentar

Fonte: MME, 2022, com base em dados da EIA.

Embora não haja levantamento nacional semelhante até o momento, o Serviço Geológico Americano (U.S. Geological Survey – USGS), ao analisar o potencial de gás não-convencional nas bacias brasileiros do Solimões, Amazonas e Parnaíba, também estimou um potencial de recursos não-descobertos de 47 TCF (mean), sendo que 72% desse potencial estaria concentrado na Bacia do Amazonas [24]. Considerando as diversas incertezas envolvidas, esse potencial poderia mesmo chegar a 152 TCF, segundo as estimativas geológicas da entidade.

Ao ignorar o gás não-convencional, nosso país, portanto, está abrindo mão de experimentar uma revolução energética semelhante à americana ou à argentina, mesmo tendo o recurso em seu território e a expertise da indústria.

Mais além, ao não desenvolver o gás não-convencional, o Brasil opta por depender de importações e sujeitar-se à flutuação de preços e geopolítica externos, exportando empregos e renda da atividade de gás não-convencional para outros países que se beneficiam dessa letargia nacional, como EUA e Argentina. Adicionalmente, embora se discuta o financiamento brasileiro de gasoduto de transporte na Argentina (sem qualquer prejuízo ou análise de mérito sobre essa questão), a malha de gasodutos de transporte está estagnada no Brasil desde 2013, fixada em 9.409 km [19]. Há dez anos, nossa malha de gasodutos de transporte não evolui. A janela temporal de monetização (transformação em riqueza) desse recurso também é limitada, dado o progresso tecnológico. Dessa forma, há urgência temporal. O não-convencional não invalida o Pré-Sal.

Além da regulamentação setorial específica sobre fraturamento não-convencional já existente desde 2014 (Resolução ANP nº 21/2014), o Brasil desde 2015 tem legislação sobre a competência de licenciamento ambiental da matéria (Decreto nº 8.437/2015). Recentemente, o Ministério de Minas e Energia também publicou o Edital do “Poço Transparente”, iniciativa que visa a retomar a discussão sobre o potencial não-convencional, com dados transparentes e monitorados. No entanto, não houve nenhum projeto não-convencional que se viabilizou em território nacional até o momento. Por quê?

Além de uma indústria de petróleo e gás natural mais vocacionada ao ambiente offshore (marítimo) e ao óleo (sobretudo com o Pré-Sal), o movimento de fortalecimento da produção de petróleo e gás onshore (terrestre) é mais recente, especialmente após a condução de diversos processos de desinvestimento entre 2018-2022 da Petrobras que permitiram, a operadores independentes, elevar a produção de campos na região Nordeste no curto prazo. Além disso, são poucos os operadores da indústria que possuem foco no gás natural ante o óleo, sem prejuízo de existirem diversos campos de gás não-associado no Brasil.

Recentemente, tem havido a mobilização de alguns atores do setor energético para limitar a reinjeção de gás natural, bem como para fomentar a construção de infraestruturas capazes de trazer o gás produzido em alto mar até os mercados consumidores na costa. É o caso do Programa de Estímulo ao Escoamento e Comercialização de Gás Natural, que tenta ganhar corpo através do Projeto de Lei nº 3.052/2022. Sem qualquer prejuízo a essa outra discussão, vale destacar que o potencial de produção de gás natural não-convencional no Brasil já se encontra em terra firme e não está necessariamente associado à produção de óleo, o que é uma vantagem.

Com efeito, o não-convencional possui um diferencial relevante: enquanto o Pré-Sal está localizado no eixo Rio-São Paulo, as bacias sedimentares terrestres de maior potencial para o não-convencional, citadas anteriormente, estão no interior do Brasil, em todas as regiões geográficas. Por efeito, desenvolver o gás não-convencional significaria interiorizar o desenvolvimento para outros rincões do Brasil, dinamizando nossa matriz socioeconômica e diminuindo desigualdades regionais. Há oportunidades de atração de investimentos privados de elevado montante ao Nordeste (bacias do Parnaíba e do Recôncavo), por exemplo, como ocorreu com Vaca Muerta, sem prejuízo da qualidade ambiental e da segurança operacional, que merecem ser preservadas.

No entanto, o mais importante para destravar a oportunidade é mesmo dar o primeiro passo. O pontapé pendente. A primeira Unidade Federativa que tiver a disposição em iniciar a potencial revolução energética brasileira, por meio da emissão do licenciamento pioneiro de um projeto de gás não-convencional, sairá na frente na oportunidade de se consagrar como um verdadeiro hub (centro) de gás na América Latina. O recurso nacional existe, mas sua economicidade (e complexidade) precisa ser testada. É no teste de potencial de não-convencional que se afere a comercialidade e o desempenho produtivo. Não conseguiremos caminhar sem esse início. Foi assim em outros países.

O pioneirismo de algum estado resultaria em aportes expressivos de investimentos privados, geração de emprego à população local, renda, desenvolvimento da cadeia produtiva e até mesmo fortalecimento da soberania nacional, como ocorreu em outros países. Segundo estudo da Fundação Getúlio Vargas [25], investimentos de R$ 1 bilhão em Exploração e Produção (E&P) resultariam em R$ 2,45 bilhões injetados na economia, por meio do efeito multiplicador (efeitos diretos, indireto e renda). Nessa linha, os US$ 30 bilhões já investidos em Vaca Muerta significariam US$ 73,5 bilhões. Esse valor é próximo, por exemplo, a todo o volume de investimento previsto pela Petrobras para os próximos 5 anos (US$ 78 bilhões entre 2023-2027).

Um benefício inerente seria a diversificação do uso do gás natural durante a janela temporal adequada, favorecendo os consumidores e a competitividade da indústria nacional (que possui na energia um de seus principais custos). A depender dos resultados verificados, o Brasil poderia sonhar mesmo com a autossuficiência do gás, se os resultados dos testes realizados forem favoráveis, a partir da análise de preços.

Há sete anos, em 2015, a agência americana de energia EIA já buscava detalhar num relatório técnico o potencial brasileiro para o não-convencional, tido como um dos maiores do mundo. Essas projeções da EIA foram incorporadas pelo próprio governo brasileiro em seus sítios oficiais [26], dada a ausência de atividades que tragam dados verificados. Nesse meio tempo, o Brasil já perdeu um tempo precioso: passou a importar GNL de gás não-convencional americano e assistiu ao desenvolvimento de Vaca Muerta na Argentina, sem qualquer mudança estruturalmente relevante de sua oferta importada. No entanto, o rumo dessa história pode mudar.

O gás é um combustível relevante na transição energética, mas, se não houver movimentação das instituições estaduais em viabilizar projetos que tragam benefício efetivo ao povo brasileiro, o potencial do não-convencional será sempre um potencial, e não conversão em riqueza. Será um recurso existente, mas não aproveitado. E, talvez, seja “tarde demais”.

Bibliografia

[1] Argus. “Cheniere to send first US LNG to Brazil”. Publicado em 24/02/2016. Acessado em 31/01/2023. Disponível em https://www.argusmedia.com/es/news/1193636-cheniere-to-send-first-us-lng-to-brazil-update.

[2] U.S. Energy Information Administration. “Natural Gas Explained”. Publicado em 16/12/2022. Acessado em 31/01/2023. Disponível em https://www.eia.gov/energyexplained/natural-gas/imports-and-exports.php.

[3] U.S. Energy Information Administration. “How much shale gas is produced in the United States?”. Publicado em 08/11/2022. Acessado em 31/01/2023. Disponível em https://www.eia.gov/tools/faqs/faq.php?id=907&t=8.

[4] Governo Federal do Brasil. “Renewable energy in the Brazilian energy matrix: the share of solar energy reached 6.9% and wind energy, 10.9%”. Publicado em 15/03/2022. Acessado em 31/01/2023. Disponível em https://www.gov.br/en/government-of-brazil/latest-news/2022/renewable-energy.

[5] Parlamento Europeu. “Taxonomy: MEPs do not object to inclusion of gas and nuclear activities”. Publicado em 06/07/2022. Acessado em 31/01/2023. Disponível em https://www.europarl.europa.eu/news/en/press-room/20220701IPR34365/taxonomy-meps-do-not-object-to-inclusion-of-gas-and-nuclear-activities.

[6] U.S. Energy Information Administration. “Electric Power Annual”. Publicado em 07/11/2022. Acessado em 31/01/2023. Disponível em https://www.eia.gov/electricity/annual/.

[7] Congressional Budget Office. “Emissions of Carbon Dioxide in the Electric Power Sector”. Publicado em dezembro de 2022. Acessado em 31/01/2023. Disponível em https://www.cbo.gov/publication/58860.

[8] Agência Internacional de Energia. “Natural gas prices in Europe, Asia and the United States, Jan 2020-February 2022”. Publicado em 26/10/2022. Acessado em 31/01/2023. Disponível em https://www.iea.org/data-and-statistics/charts/natural-gas-prices-in-europe-asia-and-the-united-states-jan-2020-february-2022.

[9] Instituto de Pesquisas Tecnológicas. “Gás de folhelho”. Publicado em 27/11/2022. Acessado em 31/01/2023. Disponível em https://www.ipt.br/noticias_interna.php?id_noticia=616.

[10] U.S. Energy Information Administration. “The Distribution of U.S. Oil and Natural Gas Wells by Production Rate”. Publicado em dezembro de 2022. Acessado em 31/01/2023. Disponível em https://www.eia.gov/petroleum/wells/pdf/full_report.pdf.

[11] Agência Nacional do Petróleo, Gás Natural e Biocombustíveis. “Anuário Estatístico 2022”. Publicado em 05/10/2022. Acessado em 31/01/2023. Disponível em https://www.gov.br/anp/pt-br/centrais-de-conteudo/publicacoes/anuario-estatistico/anuario-estatistico-2022.

[12] Alberta Energy Regulator. “Natural Gas Well Activity”. Publicado em maio de 2022. Acessado em 31/01/2023. Disponível em https://www.aer.ca/providing-information/data-and-reports/statistical-reports/st98/natural-gas/well-activity.

[13] U.S. Energy Information Administration. “China increased both natural gas imports and domestic production in 2021”. Publicado em 22/04/2022. Acessado em 31/01/2023. Disponível em https://www.eia.gov/todayinenergy/detail.php?id=52139.

[14] Valor Econômico. “Com Vaca Muerta, Argentina pode chegar à autossuficiência energética em 2024, diz governador”. Publicado em 27/09/2022. Acessado em 31/01/2023. Disponível em https://valor.globo.com/empresas/noticia/2022/09/27/com-vaca-muerta-argentina-pode-chegar-a-autossuficiencia-energetica-em-2024-diz-governador.ghtml.

[15] Más Energía. “La economía neuquina y Vaca Muerta, a contramano de un país ahogado”. Publicado em 05/11/2022. Acessado em 31/01/2023. Disponível em https://mase.lmneuquen.com/economia/la-economia-neuquina-y-vaca-muerta-contramano-un-pais-ahogado-n963671.

[16] Agência Internacional de Energia. “Argentina”. Publicado em agosto de 2022. Acessado em 31/01/2023. Disponível em https://www.iea.org/countries/argentina.

[17] U.S. Energy Information Administration. “Growth in Argentina’s Vaca Muerta shale and tight gas production leads to LNG exports”. Publicado em 12/07/2019. Acessado em 31/01/2023. Disponível em https://www.eia.gov/todayinenergy/detail.php?id=40093.

[18] EPBR. “Lula confirma intenção de financiar gasoduto na Argentina com dinheiro do BNDES”. Publicado em 23/01/2023. Acessado em 31/01/2023. Disponível em https://epbr.com.br/lula-confirma-intencao-de-financiar-gasoduto-na-argentina-com-dinheiro-do-bndes/.

[19] Ministério de Minas e Energia. “Boletim de Acompanhamento da Indústria de Gás Natural – Setembro de 2022”. Publicado em 11/01/2023. Acessado em 31/01/2023. Disponível em https://www.gov.br/mme/pt-br/assuntos/secretarias/petroleo-gas-natural-e-biocombustiveis/publicacoes-1/boletim-mensal-de-acompanhamento-da-industria-de-gas-natural/2022-2/09-boletim-de-acompanhamento-da-industria-de-gas-natural-setembro-de-2022-.pdf/view.

[20] Empresa de Pesquisa Energética. “Plano Decenal de Expansão 2031”. Publicado em 2022. Acessado em 31/01/2023. Disponível em https://www.epe.gov.br/sites-pt/publicacoes-dados-abertos/publicacoes/PublicacoesArquivos/publicacao-607/topico-637/PDE%202031_RevisaoPosCP_rvFinal_v2.pdf.

[21] Agência Nacional do Petróleo, Gás Natural e Biocombustíveis. “O Gás Natural e a Indústria Química”. Publicado em 26/11/2013. Acessado em 31/01/2023. Disponível em https://www2.camara.leg.br/atividade-legislativa/comissoes/comissoes-permanentes/cctci/apresentacoes-em-eventos/2013/eventos-2013/2013.11.26-sm-industria-quimica/magda-chambriard-anp.

[22] U.S. Energy Information Administration. “Natural Gas”. Publicado em 2022. Acessado em 31/01/2023. Disponível em https://www.eia.gov/international/data/world/natural-gas/dry-natural-gas-reserves?pd=3002&p=000000000000000000004&u=0&f=A&v=mapbubble&a=-&i=none&vo=value&&t=C&g=000000000000000 00000000000000000000000000000000001&l=249-ruvvvvvfvtvnvv1vrvvvvfvvvvvvfvvvou20evvvvvvvvvvnvvvs0008& s=315532800000&e=1609459200000.

[23] U.S. Energy Information Administration. “Technically Recoverable Shale Oil and Shale Gas Resources: Brazil”. Publicado em setembro de 2015. Acessado em 31/01/2023. Disponível em https://www.eia.gov/analysis/studies/worldshalegas/pdf/Brazil_2013.pdf.

[24] U.S. Geological Survey. “Assessment of continuous oil and gas resources of Solimões, Amazonas, and Parnaíba Basin Provinces, Brazil, 2016”. Publicado em 27/03/2017. Acessado em 31/01/2023. Disponível em https://pubs.er.usgs.gov/publication/fs20173009.

[25] Ministério da Fazenda. “Impactos da redução dos investimentos do setor de óleo e gás no PIB”. Publicado em 21/10/2015. Acessado em 31/01/2023. Disponível em https://fup.org.br/impacto-da-reducao-dos-investimentos-do-setor-de-oleo-e-gas-no-pib-mme-e-mf/.

[26] Ministério de Minas e Energia. “Poço Transparente”. Publicado em 2022. Acessado em 31/01/2023. Disponível em https://www.gov.br/mme/pt-br/assuntos/secretarias/petroleo-gas-natural-e-biocombustiveis/projeto-poco-transparente/potencial.

Sugestão de citação: RIBEIRO, L. (2023). Gás não-convencional: a soberania energética esquecida no interior do Brasil. Ensaio Energético, 06 de fevereiro, 2023.

Lucas Ribeiro

Economista formado pela Universidade Federal do Rio de Janeiro (UFRJ) e mestrando em Direito da Regulação na Fundação Getúlio Vargas (FGV), com cursos de extensão na Florence School of Regulation, Universidad Tecnológica Nacional, Universidade Estadual de Campinas e Technical University of Denmark.

Ótima iniciativa Lucas, no sentido da diversificação da equação da Oferta de gás no Brasil. se não me engano a 12 rodada da ANP, suspendeu o leilão de gás não convencional, seu artigo traz o assunto para reanálise. Muito bom.