Introdução

Ao longo de quase três décadas, o mercado de gás natural brasileiro tem passado por um processo de abertura. Esse processo tem início com as Emendas Constitucionais nº 5 e 9 de 1995, que permitiram a contratação de empresas privadas para a realização das atividades de exploração, produção, importação, exportação, transporte e distribuição.[1] A partir daí, a Lei nº 9.478/1997 (Lei do Petróleo) regulamentou, entre outras coisas, a quebra do monopólio da Petrobras. No entanto, a Lei do Petróleo tratou o gás natural como um derivado do petróleo e não como uma fonte primária de energia, desta forma, não considerando as especificidades dessa indústria. Assim, surgiu a necessidade de elaborar uma nova legislação para tratar exclusivamente do setor de gás natural.

Em 2009, foi decretada a Lei nº 11.909/2009 (Lei do Gás), que tratou especialmente da atividade de transporte, embora também tenha abordado outras atividades. Entre as principais medidas implementadas pela Lei do Gás estavam o acesso de terceiro aos gasodutos de transporte e a separação das atividades de comercialização, potencialmente concorrencial, das atividades de transporte e distribuição, caracterizadas por monopólios naturais. No entanto, essa Lei não foi suficiente para aumentar a concorrência na indústria do gás natural. Muitos estudos com objetivo de identificar os motivos para essa falta de concorrência foram realizados ao longo dos anos que sucederam a implementação dessa Lei (ANP, 2017, 2018b, 2018a; IEA, 2018; MME et al., 2016, 2019).

Ficou constatado que a Petrobras, proprietária de quase toda a infraestrutura de escoamento e processamento, não era obrigada a conceder acesso a terceiros, de tal maneira que os demais produtores se viam obrigados a vender a sua produção de gás para a Petrobras na “boca do poço”. Assim, a Petrobras era proprietária de quase todo o gás natural comercializado no Brasil. Além disso, a empresa também era proprietária de quase toda a infraestrutura de transporte e tinha toda a capacidade disponível contratada na malha interligada de gasodutos. Ou seja, embora o acesso de terceiros aos gasodutos de transporte fosse estipulado pela Lei do Gás, a influência do carregador Petrobras na conduta das transportadoras e a falta de capacidade disponível para o acesso de terceiros impediam a entrada de novos carregadores. Por fim, a Petrobras, por meio das suas participações na Gaspetro e na BR Distribuidora, detinha influência sobre 20 Distribuidoras de gás canalizado, além de ser proprietária de ativos com intensivo consumo de gás natural, tais como termoelétricas, refinarias e fabricas de fertilizantes nitrogenados. Isso significava que a Petrobras ainda controlava ou tinha influência sobre todos os elos da cadeia do gás natural, permanecendo com o poder de fato de monopólio.

Nesse contexto, buscando avançar na abertura do mercado de gás natural, ocorreu uma tentativa de revisão do quadro regulatório desse mercado ao longo da década de 2010. Em 2018, buscou-se mudar a interpretação de aspectos da Lei do Gás por meio da implementação de um novo decreto (Decreto nº 9.616/2018). Surgiram também o Programa Gás para Crescer (2016) e o Programa Novo Mercado de Gás (2019). Em 2019, visando encerrar as duas investigações em curso por abuso de poder dominante, a Petrobras e o Cade assinaram o Termo de Compromisso de Cessação (TCC).

Em 2021, as recomendações apontadas pela revisão do quadro regulatório, que ocorreu ao longo da década de 2010, foram formalizadas pela Lei nº 14.134/2021 (Nova Lei do Gás). A Nova Lei do Gás iniciou uma nova fase no mercado de gás natural do Brasil. A expectativa era de que, caso ela fosse totalmente implementada, se alcançaria a tão almejada abertura desse mercado. Dessa forma, o objetivo deste artigo é analisar o andamento da abertura do mercado de gás natural do Brasil na esfera de competência da União, com destaque para a implementação da Nova Lei do Gás. Para isto, este trabalho está dividido em 4 seções, além desta introdução. A seção 2 examina a implementação da Nova Lei do Gás. A seção 3 expõe o atraso da agenda regulatória da ANP para o biênio 2022-2023. A seção 4 mostra as medidas trazidas pelo Decreto nº 12.153/2024. A seção 5 apresenta as considerações finais.

A Implementação da Nova Lei do Gás

A Nova Lei do Gás (Lei nº 14.134/2021) foi promulgada em abril de 2021 e foi regulamentada pelo Decreto nº 10.712/2021. Entre as principais medidas impostas por essa Lei estão a independência dos transportadores, o acesso de terceiro às infraestruturas essenciais, o Mercado Organizado de Gás e eventual Programa de Gas Release.

Independência dos transportadores

A Nova Lei do Gás definiu o conceito de independência dos transportadores (Art. 5º), deixando a cargo da ANP apenas regulamentar acerca dos transportares existentes que não cumprissem com os critérios de independência na data de publicação desta Lei. As transportadoras que já tinham autorização para exercício da atividade de transporte na data de publicação da Nova Lei Gás, mas que não cumpriam com os requisitos de independência, terão que se submeter à certificação de independência expedida pela ANP. Entretanto, a ANP ainda não regulamentou esse processo de certificação. Essa certificação deverá ser aplicada, principalmente, à Petrobras. Isso porque o Cade, em maio de 2024, desabrigou a Petrobras de alienar sua participação de 51% na TBG (CADE, 2024). Destaca-se que essa decisão do Cade é conflitante com o inciso I do Art. 9º da Resolução CNPE nº 3/2022, que estabelece como interesse da Política Energética Nacional a alienação total das participações (direta ou indireta) da Petrobras (agente de posição dominante) nas empresas de transporte e distribuição de gás natural.

Acesso de terceiro às infraestruturas essenciais

O Art. 28 da Nova Lei do Gás prevê o acesso não discriminatório e negociado de terceiros às infraestruturas essenciais (gasodutos de escoamento, plantas de processamento e terminais de GNL). Ressalta-se que essa Lei determina que o proprietário da instalação tem preferência para uso da própria infraestrutura. Além disso, o acesso de terceiros deve ocorrer de forma transparente e isonômica entre os terceiros interessados. Para isso, a Nova Lei do Gás estipula que o prazo de duração e a remuneração do acesso devem ser objeto de acordo entre as partes, com base em critérios objetivos, previamente definidos e divulgados na forma do código de conduta e prática de acesso às infraestruturas essenciais. O Art. 2 também determina que o proprietário da instalação deve divulgar informações sobre as características das infraestruturas, tais como os serviços prestados, as capacidades disponíveis, os dados históricos referentes aos contratos celebrados, às partes, aos prazos e às quantidades envolvidas

Ressalta-se que, embora o acesso de terceiros às infraestruturas de escoamento e processamento da Petrobras já venha ocorrendo conforme as determinações do TCC (ANP, 2023c), as condições para o acesso não são transparentes. A Petrobras vem limitando-se a divulgar apenas informações básicas, tais como características gerais das infraestruturas e o modelo de negociação de acesso (ANP, 2022c). Ressalta-se que isso está em desacordo com a Resolução CNPE nº 3/2022 (inciso VII do Art. 10), que determina que, até a efetiva regulação do acesso de terceiros pela ANP, os proprietários das instalações devem dar transparência, disponibilizando informações tais como remunerações dos serviços prestados e as capacidades disponíveis, contratadas e utilizadas, entre outras.

A regulamentação do acesso de terceiros às infraestruturas essenciais é primordial para a abertura do mercado de gás natural do Brasil, especialmente as questões relacionas com a transparência do acesso. Ressalta-se que a regulamentação do acesso de terceiro não é importante somente para acessar as infraestruturas da Petrobras, mas também para regular o acesso às infraestruturas dos demais agentes. Por exemplo, atualmente, a PetroRecôncavo vem acessando a UPGN de Guamaré de propriedade da 3R Petroleum localizada no Rio Grande do Norte.

Mercado Organizado de Gás

Segundo a ANP (2020), o mercado organizado de gás baseia-se em 3 pilares, a saber: modelo de entrada e saída para contratação de capacidade de transporte, áreas de mercado de capacidade e ponto virtual de negociação. A Nova Lei do Gás, além de manter o regime de entrada e saída para contratação de capacidade de transporte (§ 1º do Art. 13), aperfeiçoou o conceito de área de mercado de capacidade iniciado no Decreto nº 9.616/2018. Essa Lei definiu explicitamente o conceito de área de mercado de capacidade (inciso III do Art. 3º), enquanto o Decreto nº 10.712/2021 determinou que a ANP deveria regular essas áreas de forma a favorecer o processo de fusão entre elas (§ 1º do Art. 10). Além disso, a Nova Lei do Gás determinou que o gestor de área de mercado teria a obrigação, entre outras coisas, de oferecer aos potenciais carregadores serviços de transporte padronizados, de forma transparente e não discriminatória, por meio de plataforma eletrônica conjunta (Art. 15).

Embora o tema do ponto virtual de negociação tenha sido abordado, as suas delimitações mais detalhadas não foram tratadas pela Nova Lei do Gás ou pelo Decreto nº 10.712/2021. Ou seja, o detalhamento dessa regulamentação dependerá de normas infralegais que deverão ser estabelecidas pela ANP. Apesar disso, essa Lei determinou que a comercialização de gás natural no mercado organizado deverá ser efetuada por meio de contratos padronizados com conteúdo mínimo estabelecido pela ANP (Art. 31). Adicionalmente, o Decreto nº 10.712/2021 determinou que a ANP e os transportadores deveriam assegurar aos carregadores acesso não discriminatório ao ponto virtual de negociação.

Até o momento, o mercado organizado de gás não foi completamente implementado. Apesar disso, o modelo de entrada e saída para contratação de capacidade de transporte está em vigor. A plataforma POC (Plataforma de Oferta de Capacidade) oferece contratos de transporte para TAG, TBG e NTS. Esses contratos são padronizados em suas respectivas áreas de mercado, sendo necessário a prévia assinatura de contrato master para contratação de capacidade de transporte. No entanto, ainda não houve a fusão das áreas de mercado de capacidade da NTS, TAG e TBG. Além disso, ainda não foi implementado o ponto virtual de negociação, não existindo padronização dos contratos de fornecimento de gás. Esses contratos ainda são negociados bilateralmente entre os compradores e vendedores, onde em muitos casos o vendedor ainda é responsável pela contratação e programação do transporte. Dessa maneira, a liquidez no mercado de gás natural ainda é baixa, uma vez que os contratos ainda são majoritariamente de longo prazo.

A implementação do mercado organizado é de extrema importância para a abertura do mercado de gás natural do Brasil, uma vez que incentiva o surgimento de contratos de curto prazo. O surgimento de produtos de curto prazo aumenta a liquidez, ao permitir que um mesmo volume de gás natural seja negociado várias vezes. Dessa maneira, o mercado organizado transforma, de fato, o gás natural em uma commodity, cujo preço é determinado pela interação entre oferta e demanda.

Programa de Gas Release

A Nova Lei do Gás conferiu à ANP mecanismos para prevenir práticas anticompetitivas e estimular a competitividade no mercado de gás natural. O § 1º do Art. 33, definiu que esses mecanismos poderiam incluir:

- medidas de desconcentração de oferta e de cessão compulsória de capacidade de transporte, de escoamento da produção e de processamento (Capacity Release);

- programa de venda obrigatória de gás natural de comercializadores que detenham elevada participação no mercado (Gas Release); e

- medidas para restringir a venda de gás natural entre produtores nas áreas de produção.

Cabe destacar que o TCC implementou, em certa medida, o programa de Capacity Release (item 1 acima), ao estipular que a Petrobras deveria indicar, na NTS e na TAG, suas necessidades de injeção e retirada. Assim, atualmente, já é possível contratar capacidade de transporte nessas transportadoras, mesmo com a Petrobras tendo contratado a capacidade integral dessas infraestruturas e com seus primeiros contratos legados vencendo somente em 2025. O TCC também proibiu a Petrobras de adquirir novos volumes de gás natural de terceiros (item 3 acima). Segundo a ANP (2023c), a partir de 2022, a Petrobras reduziu a aquisição de gás de terceiros e novos produtores começaram a adquirir gás rico na “boca do poço”.[2]

Em relação às medidas de Gas Release, o Decreto nº 10.712/2021 (§ 2º do Art. 22) estipulou que a ANP deveria elaborar diagnóstico acerca das condições concorrenciais do mercado de gás natural e adotar as providências necessárias à criação de estímulos para ampliação da concorrência. No entanto, não foi definido uma data para elaboração de tal estudo ou para a adoção de medidas. Dessa maneira, a Resolução CNPE nº 3/2022 (Art. 12) determinou que a ANP elaborasse o diagnóstico e uma proposta de programa de Gas Release, no prazo de até 180 dias.

Assim, a ANP elaborou a Nota Técnica Conjunta ANP nº 02/2023 (ANP, 2023c). Essa nota técnica também trouxe em seu anexo uma proposta de leilão de gás natural para implementação do programa de Gas Release (ME, 2022). O diagnostico apontou para a necessidade de implementação do programa de venda obrigatória de gás natural da Petrobras. Isso porque a ANP (2023c) identificou que, embora tenha ocorrido um pequeno aumento da concorrência no mercado de gás natural desde o início da década de 2020, isso representou uma redução pequena, se não marginal, da participação de mercado da Petrobras.

Ou seja, mesmo com a implementação das medidas do TCC e da Nova Lei do Gás, os entraves ao estabelecimento de um mercado mais competitivo ainda persistem, dado o elevado percentual do gás de propriedade da Petrobras na produção nacional (ANP, 2023c). Entre janeiro e setembro de 2024, a Petrobras detinha os direitos sobre 64% da produção disponível localizada nos estados da malha interligada de gasodutos. Destaca-se que esse percentual não inclui a compra de gás de terceiros na “boca do poço” pela Petrobras. A empresa também está presente em todos os novos projetos de expansão da produção de gás natural no Brasil, a saber: campo de Búzios (Rota 3), campos de Raia Manta e Raia Pintada e Projeto Sergipe Águas Profundas (SEAP).

Com esse cenário, o esperado é que a Petrobras mantenha o poder de mercado ao longo dos próximos anos, uma vez que a empresa manterá uma elevada participação na oferta de gás natural. Isso significa que apenas as forças de mercado não serão capazes abrir significativamente o mercado de gás brasileiro.

A agenda regulatória da ANP para o setor de gás natural

A Nova Lei do Gás conferiu à ANP a responsabilidade de regulamentação de diversos tópicos. Por exemplo, um estudo identificou 24 tópicos em que essa Lei elenca a ANP como responsável pelo detalhamento regulatório (FGV CERI, 2024). Isso significa que a consolidação da Nova Lei do Gás depende da publicação de atos normativos a serem elaborados ou revisados pela ANP.

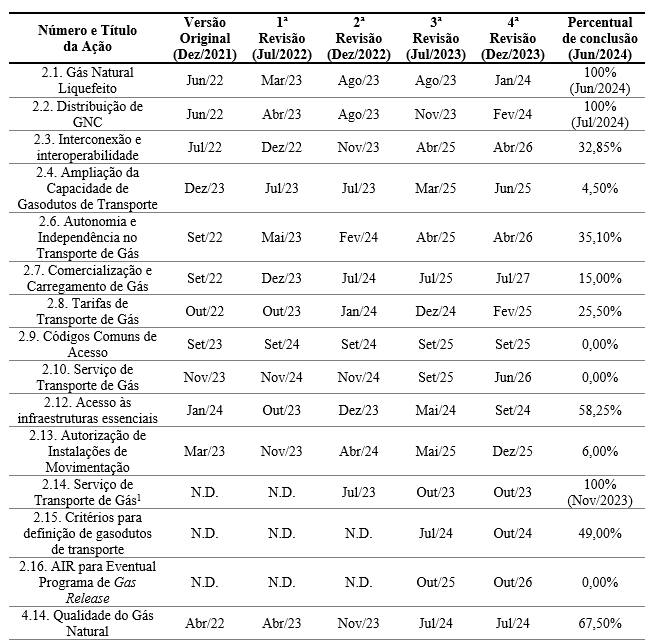

A Tabela 1 apresenta os principais tópicos relativos ao mercado de gás natural estabelecidos na Agenda Regulatória da ANP para o biênio 2022-2023, destacando a previsão para publicação das resoluções e os seus respectivos percentuais de conclusão divulgados no Painel Dinâmico da Agenda Regulatória. Identificou-se 15 tópicos relativos ao mercado de gás natural a serem regulamentados pela ANP.[3] Dentre essas 15 ações, apenas três foram concluídos até a data de publicação deste estudo (Ações nº 2.1, 2.2 e 2.14). Em junho de 2024, todas as outras 12 ações estavam longe de ser concluídas. Dentre essas, apenas duas possuem um percentual de conclusão maior do que 50% (Ações nº 2.12 e 4.14). Cinco ações possuem um percentual de conclusão entre 15% e 50%, estando na etapa de elaboração de AIR ou Nota Técnica de Regulação (Ações nº 2.3, 2.6, 2.7, 2.8 e 2.15). Outras duas ações possuem um percentual de conclusão menor do que 6%, estando na etapa de Estudos Preliminares (Ações nº 2.4 e 2.13), enquanto três ainda não foram iniciadas (Ações nº 2.9, 2.10 e 2.16).

Tabela 1 – Previsão para publicação das resoluções relacionadas ao gás natural na Agenda Regulatória da ANP de 2022-2023

Nota: 1Cabe destacar que a Ação nº 2.14 é um subtópico das Ações nº 2.7 e nº 2.10. Isso porque a Ação nº 2.14 refere-se a uma revisão pontual das Resoluções nº 11/2016 e nº 51/2013, visando apenas a simplificação dos procedimentos de contratação de capacidade de transporte. As Ações nº 2.7 e nº 2.10 preveem uma revisão mais ampla dessas resoluções.

Fonte: Elaboração própria com dados da ANP (2021, 2022a, 2022b, 2023b, 2023a, 2024).

A Tabela 1 também mostra que a ANP tem postergado sucessivamente o cronograma da Agenda Regulatória de 2022-2023, especialmente dos tópicos relacionados ao mercado de gás natural. Ressalta-se que isso não é um problema específico da Agenda Regulatória para o biênio 2022-2023. As outras quatro edições de agenda regulatória correspondentes aos biênios 2013-2014, 2015-2016, 2017-2018 e 2020-2021 também sofreram sucessivos atrasos na sua implementação (Netto, 2024). Um relatório do Tribunal de Contas da União (TCU) apontou que uma das causas para isso seria a insuficiência de recursos humanos da ANP (TCU, 2024). Em especial, esse relatório afirma que a Superintendência de Infraestrutura e Movimentação (SIM), responsável por 14 das 15 ações levantadas na Tabela 1, apresenta carência de servidores desde 2018 e não vem conseguindo cumprir as exigências rotineiras previstas no Regimento Interno da ANP. Portanto, tais circunstâncias colocam em risco a regulamentação da Nova Lei do Gás.

O Decreto nº 12.153/2024

Como resultado dos trabalhos do programa Gás para Empregar, foi publicado, em agosto de 2024, o Decreto nº 12.153/2024 (Novo Decreto), que alterou o Decreto nº 10.712/2021. Esse decreto buscou criar uma regulação forte no setor de gás natural, visando o aumento da oferta e a redução do preço.

O Novo Decreto criou um planejamento setorial centralizado para gerenciar a expansão do setor de gás natural. Isto é, a ANP deverá observar o Plano Nacional Integrado das Infraestruturas de Gás Natural e Biometano (PNI) para outorgar as autorizações para exercício das atividades do setor. O PNI abrange todas as infraestruturas da cadeia do gás natural[4], isto é: as infraestruturas de tratamento, processamento, estocagem, escoamento, transporte e a distribuição por GNC ou GNL, além das infraestruturas para escoamento, especificação e purificação de biometano.

Embora a Nova Lei do Gás defina o regime de autorização para as infraestruturas do setor do gás natural, o Novo Decreto tenta trazer de volta elementos do regime de concessão, precedido de licitação, para outorga de autorização – regime que existia na antiga Lei do Gás de 2009 sobre a atividade de transporte, e que, agora, abrange, através do PNI, todas as infraestruturas da cadeia do gás natural e do biometano. Isto é, a ANP deverá ofertar a outorga da autorização das infraestruturas contempladas pelo PNI aos investidores interessados por meio de processo seletivo público para escolha do projeto mais vantajoso. Ressalta-se que a ANP poderá não somente indeferir a solicitação de autorização, mas também revogar uma autorização caso a infraestrutura não demonstre compatibilidade com o PNI.

O Novo Decreto também tenta reduzir o preço do gás por meio da definição de tarifas de escoamento e processamento baseadas no custo do serviço. Em outras palavras, esse decreto trata as etapas de escoamento e processamento como atividades não concorrenciais (monopólios naturais), como é o caso do setor de transporte. Embora o Art. 28 da Nova Lei do Gás estabeleça o acesso negociado a essas infraestruturas (bem como destacado no § 1º do Art. 5º-A do Novo Decreto), o Novo Decreto tenta, na prática, transformar esse acesso em acesso regulado, com tarifas estabelecidas pela ANP.

O novo entendimento sobre o acesso de terceiro às infraestruturas de escoamento e processamento também altera o entendimento sobre a preferência do proprietário no uso de sua infraestrutura. Isso porque o Art. 11-B estabelece a igualdade entre o proprietário da instalação e os demais usuários (terceiros) como um dos pressupostos para o processo de acesso de terceiros a essas infraestruturas. Especificamente, o inciso XV afirma que as condições de acesso às infraestruturas de escoamento e processamento devem ser isonômicas para as transações equivalentes com qualquer usuário, inclusive o usuário proprietário. Além disso, o inciso XVI estabelece que não haja condições desfavoráveis para os terceiros em relação às condições para o usuário proprietário.

Ressalta-se que o Novo Decreto traz avanços em relação à transparência do setor de gás natural, principalmente sobre as etapas de escoamento e processamento. O Novo Decreto incluiu um novo capítulo (IV-A) que trata exclusivamente da transparência das infraestruturas de midstream (exceto terminais de GNL).

Em relação a tentativa de promover o aumento da oferta de gás, o Novo Decreto conferiu à ANP poderes sobre o gerenciamento da produção. A Agência poderá determinar a redução da reinjeção de gás natural, bem como poderá determinar o aumento da produção de gás natural para campos na fase de produção, incluindo campos maduros. Para atingir esses objetivos, a ANP poderá revisar os planos de desenvolvimento já aprovados e exigir que os operadores dos campos em questão realizem os investimentos necessários para atender a expansão compulsória da produção (§ 1º e § 3º do Art. 5º-C).

Considerações Finais

O Novo Decreto sobrecarrega ainda mais a já fragilizada ANP, que, como destacado em um relatório do TCU, vem enfrentando, até mesmo, dificuldades para cumprir as exigências rotineira de seu Regimento Interno. Nesse contexto, o Novo Decreto impõe novas responsabilidades à Agência, sem provê-la com novos recursos humanos e/ou financeiros.

Cabe destacar ainda que as novas responsabilidades introduzidas pelo Novo Decreto se somam às muitas outras novas responsabilidades atribuídas à ANP no âmbito dos biocombustíveis, biometano, hidrogênio e CCUS decorrentes de Leis recentemente aprovadas. Além disso, os tópicos em discussão para o setor de gás natural no Programa de Aceleração da Transição Energética (Paten) seguem na mesma direção, atribuindo novas responsabilidades à Agência sem provê-la com novos recursos.

É compreensível a impaciência dos consumidores de gás com a lentidão para que a abertura resulte em preços mais baixos de gás. Da mesma forma, é frustrante para autoridades energéticas ter que trabalhar para implementar uma agenda que só gera efeitos em um horizonte muito maior que o ciclo político das eleições. Entretanto, é fundamental ter claro que, no cenário atual de sobrecarga da ANP, uma maior intervenção estatal no setor não irá reduzir o preço do gás de forma imediata. Ela somente resultará em maiores atrasos na implementação da Agenda Regulatória da ANP, podendo, até mesmo, resultar em uma paralisia total da abertura do mercado de gás natural.

É crucial para abertura do mercado de gás brasileiro a implantação por completo da Nova Lei do Gás. Para isto, será necessário dotar a ANP dos recursos humanos e financeiros indispensáveis para implementação da sua agenda regulatória. Neste sentido, faz-se necessário um diagnóstico correto sobre quais são os obstáculos enfrentados pela ANP e como a Agência pode superá-los. Uma das formas de se avançar seria uma auditoria por parte do TCU na ANP, de forma a identificar as barreiras enfrentadas para implementar a Agenda Regulatória. Isso possibilitaria quantificar e qualificar os recursos necessários de serem empregados para se atingir os objetivos de regulamentação na Nova Lei do Gás.

Quanto aos pontos específicos a serem regulamentados, é fundamental dar atenção ao Art. 28 relativo ao acesso de terceiros às infraestruturas essenciais. A regulamentação pela ANP da transparência especificada no Art. 2º da Nova Lei do Gás e no Capítulo IV-A do Novo Decreto é um passo muito importante para a evolução do mercado nacional de gás. Também é essencial regular os aspectos do transportador independente estipulados no Art. 5º dessa Lei, uma vez que o Cade desobrigou a Petrobras de alienar sua participação de 51% na TBG.

O mercado organizado (especialmente, o ponto virtual de negociação) também deve ser regulamentado pela ANP, para possibilitar o surgimento de contratos de curto prazo e o aumento da liquidez no mercado brasileiro de gás. Do mesmo modo, é primordial que a Agência empregue os mecanismos, instituídos no Art. 33 da Nova Lei do Gás, para prevenir práticas anticompetitivas e estimular a competitividade no mercado de gás natural (programa de Gas Release). Isso porque espera‑se que a Petrobras permaneça com um significativo poder de mercado ao longo dos próximos anos através de seus direitos sobre a propriedade da produção de gás natural.

Ressalta-se que, a depender de como for sua implementação, o Novo Decreto poderá trazer significativas incertezas ao mercado de gás natural, podendo resultar em um cenário de desincentivo a novos investimentos e à entrada de novos agentes. Nesse cenário, a tão almejada abertura do mercado de gás natural seria prejudicada. Dessa forma, é fundamental que a eventual revisão dos planos de desenvolvimento dos campos atuais não resulte em incertezas para os novos investimentos.

Os investimentos nos campos atuais foram realizados assumindo um conjunto de premissas e estratégias em relação ao gás natural. A mudança destas premissas de forma unilateral e mandatória por parte da ANP, certamente representa um risco importante para todos os investimentos do setor de upstream, inclusive para os novos campos. O direito de preferência de uso dos proprietários e o caráter negociado do acesso nas infraestruturas essenciais (em especial, as instalações de escoamento e processamento) também devem ser respeitados, sob risco de criar conflitos regulatórios e riscos para os investimentos.

A ANP também não deve utilizar única e exclusivamente o PNI para outorgar autorizações das infraestruturas do setor de gás natural. Idealmente, o PNI deveria ser transformado em um planejamento indicativo, como já ocorre hoje em dia com o Plano Indicativo de Gasodutos de Transporte (PIG), Plano Indicativo de Processamento e Escoamento de Gás Natural (PIPE) e Plano Indicativo de Terminais de GNL (PITER). O PNI nada mais é do que uma tentativa de replicar, de uma maneira mais ampla, o caso fracassado do PEMAT. Ao longo da década de 2010, a outorga das autorizações da atividade de transporte com base no PEMAT se mostrou muito restritiva e burocrática, não incentivando a construção de nenhum quilometro sequer de gasodutos.

Por fim, é essencial que o Governo Federal e as autoridades energéticas tenham compromisso com os princípios pactuados para a abertura do mercado nos últimos 10 anos. Demonstrar compromisso com a abertura passa por criar condições para que a ANP cumpra sua agenda regulatória e implemente por completo a Nova Lei do Gás. Passa também por uma discussão sobre o futuro da concentração da oferta de gás no Brasil. Ou seja, uma discussão séria envolvendo ANP e o Cade sobre qual seria o nível de concentração desejável para evitar abusos de poder de mercado por parte do agente dominante. Enfim, ao nosso ver, o desenvolvimento da indústria de gás no Brasil passa por fazer cumprir aquilo que já está definido na Nova Lei do Gás.

Referências

ANP. (2017). Considerações sobre alguns aspectos do desenvolvimento da indústria do gás natural: Contribuições para o aprimoramento do marco regulatório da indústria do gás natural (Nota Técnica no 004/2017-SCM). https://www.gov.br/anp/pt-br/centrais-de-conteudo/notas-e-estudos-tecnicos/notas-tecnicas/notas-e-estudos-tecnicos

ANP. (2018a). A promoção da concorrência na indústria de gás natural (Nota Técnica no 014/2018-SIM). https://www.gov.br/anp/pt-br/centrais-de-conteudo/notas-e-estudos-tecnicos/notas-tecnicas/arquivos/2018/nota-tecnica-14-2018-sim.pdf/view

ANP. (2018b). Desverticalização na Indústria do Gás Natural (Nota Técnica no 004/2018-SIM). https://www.gov.br/anp/pt-br/centrais-de-conteudo/notas-e-estudos-tecnicos/notas-tecnicas/notas-e-estudos-tecnicos

ANP. (2020). Modelo conceitual do mercado de gás na esfera de competência da União: Comercialização, carregamento e balanceamento. https://www.gov.br/anp/pt-br/assuntos/consultas-e-audiencias-publicas/consulta-previa/2020/consulta-previa-no-01-2020

ANP. (2021). Agenda Regulatória 2022-2023. https://www.gov.br/anp/pt-br/acesso-a-informacao/acoes-e-programas/agenda-regulatoria

ANP. (2022a). Agenda Regulatória 2022-2023: Relatório Consolidado 1o semestre de 2022. https://www.gov.br/anp/pt-br/acesso-a-informacao/acoes-e-programas/agenda-regulatoria

ANP. (2022b). Agenda Regulatória 2022-2023: Relatório Consolidado 2o semestre de 2022. https://www.gov.br/anp/pt-br/acesso-a-informacao/acoes-e-programas/agenda-regulatoria

ANP. (2022c). Estudo prévio para regulamentação do acesso de terceiros negociado e não discriminatório às infraestruturas essenciais de gás natural no Brasil: Gasodutos de escoamento, unidades de processamento de gás natural e terminais de gás natural liquefeito (GNL) (Nota Técnica Conjunta ANP no 25/2022). https://www.gov.br/anp/pt-br/assuntos/consultas-e-audiencias-publicas/consulta-previa/2023/consulta-previa-ndeg-1-2023

ANP. (2023a). Agenda Regulatória 2022-2023: Relatório Consolidado 1o semestre de 2023. https://www.gov.br/anp/pt-br/acesso-a-informacao/acoes-e-programas/agenda-regulatoria

ANP. (2023b). Agenda Regulatória 2022-2023: Relatório Consolidado 2o semestre de 2023. https://www.gov.br/anp/pt-br/acesso-a-informacao/acoes-e-programas/agenda-regulatoria

ANP. (2023c). Diagnóstico concorrencial da indústria do gás natural brasileira visando proposta de programa de redução de concentração (Nota Técnica Conjunta ANP no 2/2023). https://www.gov.br/anp/pt-br/centrais-de-conteudo/notas-e-estudos-tecnicos/notas-tecnicas/arquivos/2023

ANP. (2024). Painel Dinâmico da Agenda Regulatória 2022-2023 [Dataset]. https://www.gov.br/anp/pt-br/centrais-de-conteudo/paineis-dinamicos-da-anp/painel-dinamico-da-agenda-regulatoria

CADE. (2024). Nota Técnica no 4/2024/UCD-CGAA4/CGAA4/SGA1/SG/CADE (Requerimento de TCC no 08700.003136/2019-12). https://sei.cade.gov.br/sei/modulos/pesquisa/md_pesq_processo_exibir.php?0c62g277GvPsZDAxAO1tMiVcL9FcFMR5UuJ6rLqPEJuTUu08mg6wxLt0Jz WxCor9mNcMYP8UAjTVP9dxRfPBcV7U2g7xywUe-Om6TopQqJ0Ki74JRK6-zIXeXCzSsQkJ

FGV CERI. (2024). Acompanhamento do Processo de Abertura da Indústria do Gás Natural: Relatório de Diagnóstico. Movimento Brasil Competitivo (MBC).

IEA. (2018). Towards a competitive natural gas market in Brazil. IEA. https://www.iea.org/reports/towards-a-competitive-natural-gas-market-in-brazil

ME. (2022). Roteiro e proposta de leilão de gás natural medidas transitórias para incentivo à concorrência. https://www.gov.br/anp/pt-br/centrais-de-conteudo/notas-e-estudos-tecnicos/notas-tecnicas/notas-e-estudos-tecnicos

MME, CADE, ANP, & EPE. (2019). Propostas para o mercado brasileiro de gás natural (Comitê de Promoção da Concorrência no Mercado de Gás Natural do Brasil) [Nota técnica]. https://www.gov.br/anp/pt-br/centrais-de-conteudo/notas-e-estudos-tecnicos/notas-tecnicas/notas-e-estudos-tecnicos

MME, EPE, & ANP. (2016). Gás para Crescer: Relatório Técnico. https://www.gov.br/mme/pt-br/assuntos/secretarias/secretaria-executiva/gas-para-crescer/consulta-publica/arquivos

Netto, L. A. (2024, maio 13). Agenda Regulatória da ANP em perspectiva: O que falta para consolidar o novo momento do setor de gás natural no Brasil? Ensaio Energético. https://ensaioenergetico.com.br/agenda-regulatoria-da-anp-em-perspectiva-o-que-falta-para-consolidar-o-novo-momento-do-setor-de-gas-natural-no-brasil/

TCU. (2024). Acórdão 817/2024—Plenário [Relatório de Acompanhamento (RACOM)]. https://pesquisa.apps.tcu.gov.br/documento/acordao-completo/ppsa/%2520%2520%2520%2520/DTRELEVANCIA %2520desc%252C%2520NUMACORDAOINT%2520desc/1

Notas

[1] A Emenda Constitucional nº 9/1995 alterou o § 1º do Art. 177 da Constituição Federal de 1988 (CF/88), determinando que a União poderia contratar empresas estatais ou privadas para realizarem as atividades de exploração, produção, refino, importação, exportação e transporte de petróleo e gás natural. A Emenda Constitucional nº 5/1995, ao alterar o § 2º do Art. 25 da CF/88, também permitiu que os estados concedem às empresas privadas a exploração dos serviços locais de gás canalizado.

[2] A ANP (2023c) estimou que, no final de 2022, a Petrobras ainda era responsável por 48% de toda a compra de gás rico na “boca do poço” no Brasil, enquanto 20% correspondiam a compra por parte de outros produtores e 32% aos contratos de swap entre a Petrobras e outros produtores, onde o gás rico adquirido é posteriormente revendido aos terceiros na saída da UPGN.

[3] Ressalta-se que a Ação nº 2.5 (Elaboração de AIR bases x terminais) e Ação nº 2.11 (Revisão da Portaria ANP nº 251/2000) não foram consideradas como sendo relacionadas ao mercado de gás natural, uma vez que não tratam dos terminais de GNL. Ambas as ações focam nos terminais de movimentação e armazenamento de petróleo, seus derivados e biocombustíveis (ANP, 2021).

[4] Exceto os terminais de GNL e os gasodutos de distribuição.

Sugestão de citação: Rocha, F. F. & Almeida, E. (2024). Como anda a abertura do mercado de gás natural no Brasil? Uma análise da implementação da Nova Lei do Gás. Ensaio Energético, 25 de novembro, 2024.

Autor do Ensaio Energético. Doutor, Mestre e Bacharel em Economia pela Universidade Federal do Rio de Janeiro (UFRJ). Consultor sobre o mercado de gás natural e biometano na Prysma E&T Consultores.

Conselheiro Editorial do Ensaio Energético. É professor e pesquisador do Instituto de Instituto de Energia da PUC-Rio (IEPUC) e Presidente eleito da Associação Internacional de Economia da Energia - IAEE. Doutor em Economia Aplicada pela Universidade de Grenoble na França.